Các đề xuất mới của Anchor có cứu vãn được Terra?

Như mình đã có đề cập xuyên suốt trong bài phân tích trước rằng đứng sau sự tăng trưởng TVL của hệ sinh thái Terra gần đây dường như dựa hoàn toàn vào nhân tố Anchor.

Trong khi đó, với việc cố gắng giữ mức APY cố định ~ 20% thông qua việc liên tục phải bù lỗ từ lượng Yield Reserve → Đã và đang đe doạ đến việc cạn kiệt nguồn yield, dẫn đến dòng tiền sẽ rời bỏ khỏi Terra.

Đứng trước tình thế này, Anchor đã đưa ra hai đề xuất với mục tiêu giải cứu cho chính mình và cho chính Terra cũng như UST.

- Vậy các đề xuất này là gì?

- Chúng có thực sự mang lại giá trị cho Anchor, UST và Terra hay không?

Anh em cùng mình đi ngay vào bài phân tích này nhé!

Kích thích nhu cầu vay thông qua đa dạng tài sản thế chấp?

Là một nền tảng Lending có TVL lớn nhất trong thị trường nhưng Anchor lại khá hạn chế khi thời gian qua chỉ cho phép sử dụng 2 loại tài sản là bLUNA hoặc bETH để làm tài sản thế chấp cho khoản vay UST trên nền tảng của họ.

Điều này đã phần nào làm giảm khả năng tiếp cận đến rộng rãi người dùng. Do đó, trong số gần $17B giá trị TVL thì lượng tài sản đem đi thế chấp để vay chỉ khoảng $5.58B.

→ Và đây chính là bài toán nhức nhối của Anchor hiện tại khiến Anchor liên tục phải sử dụng Yield Reserve bù đắp lợi nhuận cho các Depositors nhằm giữ ổn định mức APY ~ 20%.

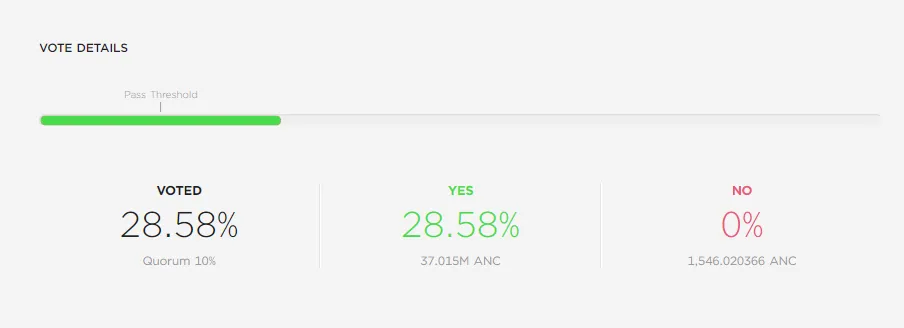

Trước những áp lực trên, vừa qua trên Anchor đã xuất hiện đề xuất cho phép sử dụng sAVAX làm tài sản thế chấp trên Anchor và kết quả cuối cùng Đề xuất này đã được thông qua.

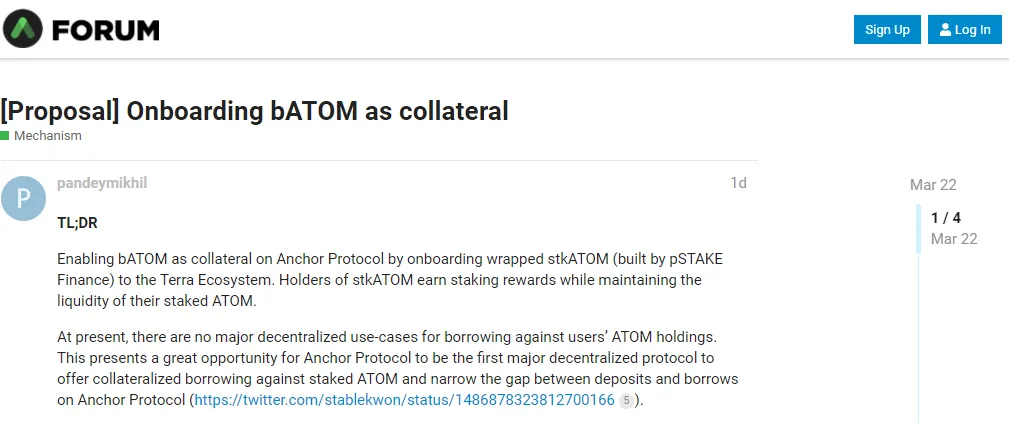

Chưa dừng lại ở đó, theo sau sự sAVAX thì một đề xuất khác cho phép thế chấp bằng bATOM cũng đang được diễn ra (bắt đầu từ ngày hôm qua).

Với hai đề xuất trên, anh em có thể thấy Anchor đang muốn tăng nhu cầu vay thông qua việc đa dạng hoá tài sản thế chấp.

Bởi vì việc đa dạng tài sản thế chấp như AVAX và ATOM (nếu cũng được thông qua) có thể giúp nền tảng có cơ hội tiếp cận được đa dạng nhóm người dùng DeFi hơn.

Tuy nhiên, mình đang đặt ra câu hỏi là “Liệu việc đa dạng hoá tài sản thế chấp có thực sự hiệu quả? Có tăng được Borrowers Demand hay không?”

Theo mình, giả định “Đa dạng tài sản thế chấp → Tiếp cận được nhiều người → Tăng Borrowers Demand → Tạo ra Lợi nhuận dương và ít sử dụng đến Yield Reserve” nó là một trường hợp hoàn hảo.

Vì sao mình gọi nó là trường hợp hoàn hảo?

Đó là vì động lực khởi nguồn cho nhu cầu vay UST chính là Vay ra UST để dùng làm gì? Chứ không phải đa dạng hoá tài sản thế chấp là sẽ tăng được nhu cầu vay UST.

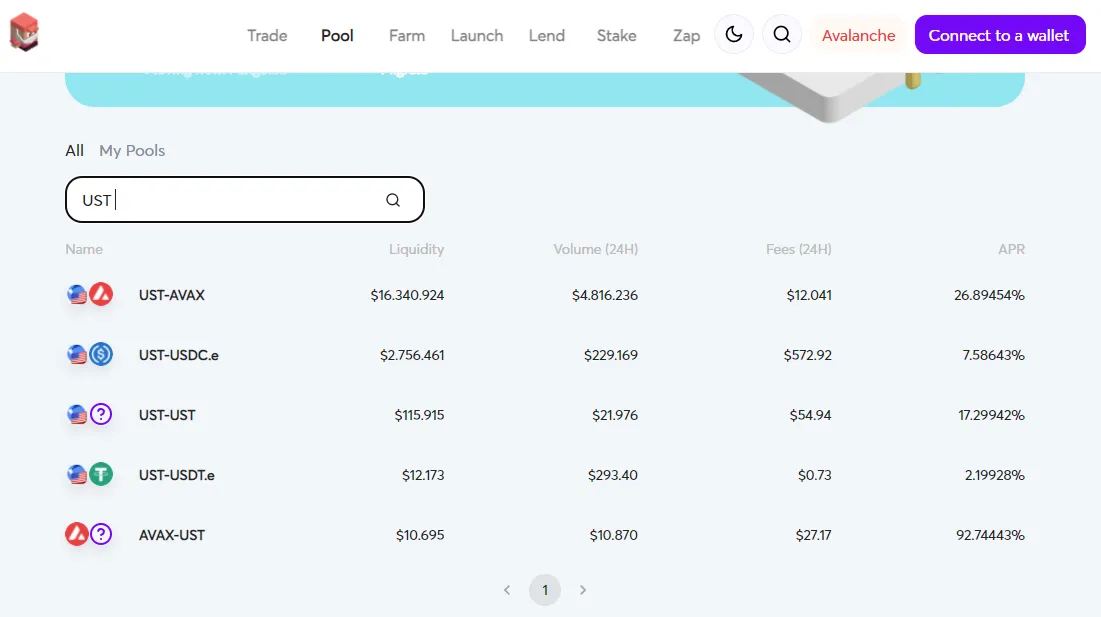

Trong khi đó, theo như mình quan sát thì nhu cầu sử dụng UST trên hệ sinh thái Avalanche thì lại không có nhiều.

Bằng chứng là Pool thanh khoản cặp với UST trên TraderJoe (AMM lớn nhất trên Avalanche) rất ít và thanh khoản đa phần cũng thấp.

→ Anh em có thể thấy rõ là nhu cầu sử dụng UST trên hệ Avalanche thực tế là không có nhiều. Do đó, thật khó để kỳ vọng việc đa dạng hoá tài sản thế chấp trên Anchor tại thời điểm này có thể cứu vãn được tình thế hiện tại.

Đáng nói hơn, việc triển khai sản phẩm vay Anchor trên mạng Avalanche cũng đồng nghĩa với việc cho phép người dùng ở hệ sinh thái này deposit UST để nhận lãi suất cố định APY 20%.

⇒ Như vậy, nhu cầu vay chưa được giải quyết. Trong khi đó, với sức hấp dẫn từ APY cố định 20% lại có thể khiến cho Yield Reserve càng nhanh cạn kiệt hơn khi lượng Deposit vào tiếp tục tăng thêm.

Đề xuất điều chỉnh lãi suất cho vay UST - Con dao hai lưỡi?

Thông qua góc nhìn trên, anh em có thể thấy rằng việc đa dạng hoá tài sản dường như không giải quyết được vấn đề hiện tại.

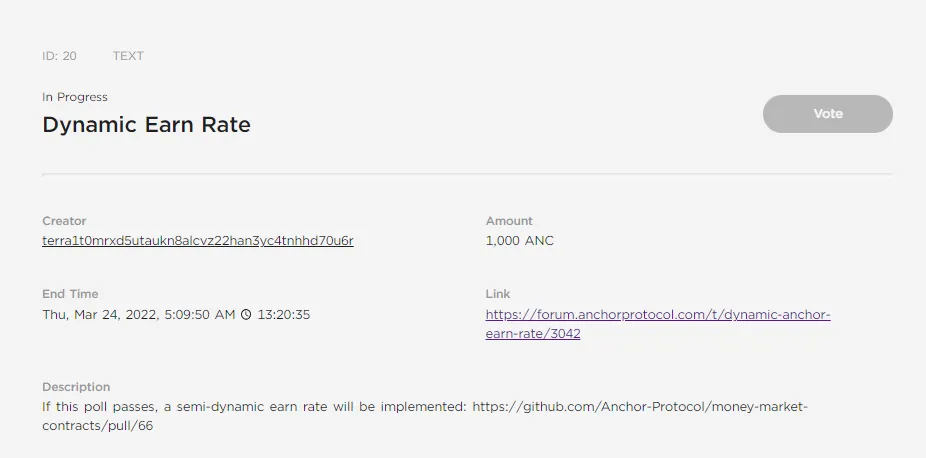

Điều này dường như đã được đội ngũ nhận ra và họ cũng đang đưa ra một đề xuất khác để triển khai song song đó là: Dynamic Earn Rate.

Đề xuất này đưa ra cơ chế để điều chỉnh lãi suất dựa trên biến động của lượng Yield Reserve.

Cơ chế của nó có thể hiểu đơn giản như sau:

- Nếu lượng Yield Reserve tăng lên → Lãi suất cũng tăng lên.

- Nếu lượng Yield Reserve giảm xuống → Lãi suất sẽ giảm theo.

APY theo cơ chế này sẽ được thay đổi theo hàng tháng. Nói cách khác, thay vì lợi nhuận luôn luôn cố định ở mức gần 20% thì bây giờ nó sẽ được điều chỉnh qua từng tháng và giữ cố định trong vòng 1 tháng sau khi thay đổi.

% Lợi nhuận = % Thay đổi của Yield Reserve – 3%

Tuy nhiên, để tránh tình trạng Lợi nhuận biến động mạnh đột ngột, đề xuất này đưa ra mức giới hạn tăng giảm là 1.5%.

Ví dụ: Lãi suất hiện tại trên Anchor là 19.7%, Yield Reserve biến động giảm 5%. Lợi nhuận (%) tháng sau sẽ là:

% Lợi nhuận = 5% - 3% = 2%.

Do tối đa chỉ có thể giao động 1.5% nên:

Lợi nhuận (%) tháng sau = 19.7% - (19.7% x 1.5%) =19.4%

Anh em có nhìn thấy điểm yếu nào qua cơ chế trên hay không?

Nhìn chung với việc điều chỉnh lãi suất theo cơ chế trên, lợi nhuận của các Depositors không bị biến động quá sốc qua từng tháng.

Tuy nhiên, cách giải quyết này vẫn không liên quan gì đến việc kích thích nhu cầu vay trên Anchor. Do đó:

- APY cứ tiếp tục giảm.

- Yield Reserve còn có thể giảm nhanh hơn tốc độ giảm APY.

Như vậy, nếu nhu cầu vay tiếp tục thấp thì Yield Reserve vừa giảm mà APY cũng giảm.

→ Khả năng lượng UST đã deposit có xu hướng bị rút ra là khá rõ ràng.

Và khi lượng UST rút ra quá nhiều thì điều này không chỉ ảnh hưởng đến Anchor mà còn tác động mạnh đến giá của LUNA (do cơ chế redeem UST để nhận lại LUNA).

Hay nguy hiểm không kém là việc người dùng swap từ UST ra thành Stablecoin khác dẫn đến UST mất Stable khỏi giá trị $1.

Kết luận

Tóm lại, theo như mình thấy thì các đề xuất (proposal) trên vẫn chưa “gãi đúng chỗ ngứa”.

Dưới góc nhìn của mình, vấn đề là các Borrowers chưa có nhiều lý do để phải vay UST và tham gia vào DeFi trên Terra hay các hệ sinh thái khác.

Do đó, điều mình nghĩ Terra nên làm vào lúc này là:

- Đưa ra các chương trình thúc đẩy các mảng DeFi khác trong hệ Terra.

- Hợp tác và đa dạng thanh khoản với cặp UST trên nhiều chain (chẳng hạn như Avalanche).

→ Mục đích chính của hai việc này là để tạo ra nhu cầu sử dụng UST nhiều hơn. Từ đó, người dùng mới có lý do để vay UST từ Anchor. Cứu Anchor cũng được xem là cứu chính Terra & LUNA.

Trước áp lực trên, giá LUNA đang ra sao?

Đóng cửa phiên tuần trước, giá LUNA vẫn không để lại những tín hiệu lạc quan nào dành cho Phe Mua.

Giai đoạn LUNA phục hồi về lại vùng $101.3 vẫn liên tục tạo bóng nến trên dài. Đặc biệt hơn, các phiên tăng giá này được giao dịch với Volume có xu hướng giảm dần đi rất nhiều.

→ Rõ ràng có thể thấy Áp lực mua LUNA hiện tại đang suy giảm đi đáng kể.

Quan điểm cá nhân

Cái nguy hiểm của Terra hiện tại đó là quá phụ thuộc vào nguồn Yield của Anchor. Trong khi đó, những đề xuất của Anchor theo như mình thấy thì chưa thể cứu vãn được tình hình hiện tại.

Còn về mặt PTKT, anh em có thể thấy rằng áp lực mua trên khung W đã và đang giảm đi đáng kể. Ngoài ra, LUNA đang được giao dịch tiệm cận vùng kháng cự $101.3 nên vị thế rõ ràng là khá rủi ro.

Do đó, trong giai đoạn này mình vẫn chỉ đứng ngoài quan sát và giữ Plan chờ đợi LUNA rơi về quanh vùng $53.1 thì mới bắt đầu nghĩ đến cơ hội đầu tư.