Lịch sử khủng hoảng kinh tế thế giới và tác động đến Crypto

Nền kinh tế toàn cầu đang phát đi nhiều tín hiệu đáng lo ngại, gióng lên hồi chuông cảnh báo về một đợt suy thoái kinh tế nghiêm trọng trong bối cảnh lạm phát tăng cao, các chiến dịch tăng lãi suất hay bất ổn chính trị toàn cầu. Cùng MarginATM tìm hiểu về những đợt khủng hoảng kinh tế qua các thời kỳ và tác động tới thị trường Crypto non trẻ như thế nào qua bài viết sau nhé:

Thế nào là khủng hoảng kinh tế?

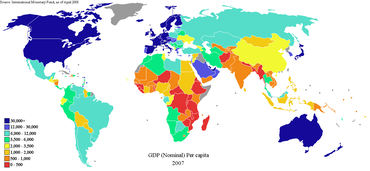

Theo học thuyết Kinh tế – Chính trị Mác Lênin, khủng hoảng kinh tế là tình trạng suy thoái đột ngột của nền kinh tế. Hiện tượng này thường có xu hướng kéo dài và diễn biến trầm trọng theo thời gian. Trong thời kỳ khủng hoảng kinh tế, các chỉ số như tổng sản phẩm quốc nội (GDP) có xu hướng giảm. Điều này gây ra tình trạng “bán tháo” ở nhiều thị trường mà chúng ta đang đầu tư Crypto cũng được trải qua.

Mặc dù khủng hoảng kinh tế trước đây thường chỉ giới hạn trong phạm vị quốc gia hay khu vực, tuy nhiên với xu hướng toàn cầu hóa mạnh mẽ như giai đoạn hiện tại, các cuộc khủng hoảng kinh tế rất dễ lan rộng ra trên phạm vi toàn cầu.

Các nền kinh tế theo vùng. Nguồn: Wikipedia

Lịch sử các đợt khủng hoảng kinh tế thế giới

Thế kỷ 1

Khủng hoảng kinh tế Đế quốc La Mã (Năm thứ 33 sau Công nguyên). Cuộc khủng hoảng kinh tế quy mô lớn đầu tiên được ghi nhận là khủng hoảng kinh tế Đế quốc La Mã vào thế kỷ 1 sau Công nguyên.

Khủng hoảng kinh tế La Mã

Ngay từ thời La Mã cổ đại, những người giàu có và tầng lớp thượng lưu thường xuyên cấp cho người dân các khoản vay kèm lãi suất. Tuy nhiên, sau đó, những khoản vay này ngày càng trở nên khan hiếm do đạo luật yêu cầu các chủ nợ đầu tư tài sản vào các bất động sản ở bán đảo Italia, dẫn đến chủ nợ tìm cách thu hồi các khoản cho vay ban đầu của họ.

Lúc này, người vay buộc phải bán đất thuộc sở hữu của họ để trả nợ dẫn tới giá đất trên thị trường giảm sâu. Người vay không thể kiếm đủ tiền từ việc bán đất để trả nợ nên buộc phải vay nặng lãi. Hậu quả là giá đất giảm, tình trạng đói tín dụng trở nên phổ biến và lãi suất tăng chóng mặt. Nhiều người vay do không thể thanh toán các khoản nợ nên bị đưa ra tòa và tịch thu tài sản.

Thế kỷ 3

Vào thế kỷ thứ 3, hỗn loạn chính trị ở La Mã trở nên trầm trọng khi cuộc ám sát quốc vương Alexander xảy ra khiến đế chế mất đi người lãnh đạo, tạo cơ hội cho quân đội can dự sâu vào chính trị, dịch bệnh và tình trạng thiếu hụt lực lượng lao động trong lĩnh vực nông nghiệp do nam giới gia nhập quân đội diễn ra cùng lúc.

Trong khi đó, nền kinh tế của Đế chế La Mã lại phụ thuộc chủ yếu vào giao thương giữa các cảng Địa Trung Hải và qua các hệ thống đường bộ rộng rãi đến nội địa của Đế chế. Trong tình trạng bất ổn chính trị lan rộng, việc đi lại của các thương gia không còn an toàn như trước nữa, dẫn tới việc trao đổi hàng hóa trở nên khó khăn vì đồng tiền bị phá giá. Vì vậy, hoạt động thương mại nói riêng và cả nền kinh tế nói chung phải chịu ảnh hưởng nặng nề và rơi vào khủng hoảng.

Thế kỷ 14

Vào đầu thế kỷ thứ 14, tình hình chính trị, kinh tế và xã hội tại Châu Âu trở nên hỗn loạn do biến đổi khí hậu, các cuộc khủng hoảng trong sản xuất nông nghiệp dẫn đến nạn đói lớn năm 1315 - 1317, cuộc chiến giữa Pháp và Anh năm 1317 và đại dịch hạch (1347 - 1351).

Các sự kiện trên liên tiếp xảy ra khiến dân số ở một số khu vực của Châu Âu đã giảm hơn một nửa. Theo ước tính, có khoảng 1/2 đến 2/3 dân số Châu Âu đã chết trong giai đoạn từ 1346 - 1351.

Trong bối cảnh bất ổn đó, giá cả hàng hóa leo thang nhanh chóng, hàng loạt các bang trên khắp châu Âu bị vỡ nợ và nhiều ngân hàng tư nhân phá sản, khủng hoảng kéo dài trên diện rộng đã để lại hậu quả nặng nề cho nền kinh tế châu Âu.

Khủng hoảng kinh tế châu Âu thế kỷ 14

Thế kỷ 17

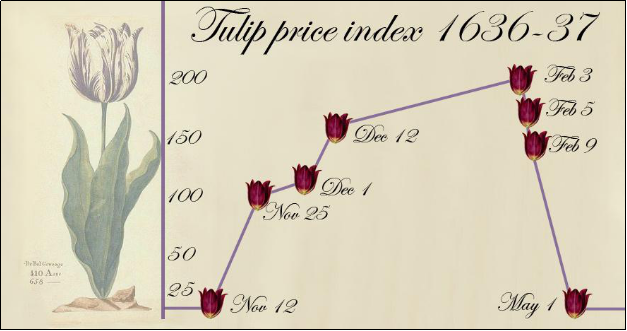

Cuộc khủng hoảng kinh tế lớn nhất thế kỷ 17 là hội chứng hoa Tulip ở Hà Lan, được xem là bong bóng đầu cơ tài sản đầu tiên trong lịch sử kinh tế thế giới.

Thời điểm đó, hoa Tulip được xem như một món hàng xa xỉ phẩm mà bất cứ người giàu nào cũng phải sở hữu. Do vậy, người dân đổ xô đi mua hoa tulip về để kinh doanh khiến giá hoa trên thị trường tăng chóng mặt. Có những lúc, một củ hoa tulip được bán với giá $750,000 - gấp 6 lần thu nhập bình quân hằng năm của một người bình thường.

Tuy nhiên, bong bóng này bất ngờ sụp đổ vào tháng 02/1637. Các nhà đầu tư bắt đầu bán tháo hoa tulip trong cơn hoảng loạn khiến giá hoa giảm mạnh xuống chỉ còn 1% so với giá trị lúc trước. Chỉ trong một thời gian ngắn, tài sản của nhiều người đã bốc hơi và lợi nhuận ảo trên giấy tờ bị xóa sạch.

Bong bóng hoa Tulip

Đọc thêm: Bong bóng hoa Tulip, so sánh hội chứng hoa Tulip và Bitcoin

Thế kỷ 18

Năm 1717, công ty Nam Dương của Anh đã thiết lập tuyến thương mại đầu tiên từ châu Âu đến khu vực Mỹ Latinh. Nhờ việc thổi phồng các thành tựu về hoạt động thương mại này, giá cổ phiếu của công ty này đã tăng mạnh từ 128 lên 1,000 bảng Anh chỉ trong vòng trong nửa năm. Thời điểm đó, cổ phiếu của công ty Nam Dương đã tạo ra một cơn sốt đầu tư trên khắp nước Anh, ai cũng mong muốn sở hữu.

Để mua cổ phiếu, các nhà đầu tư phải vay mượn tiền từ chính công ty Nam Dương. Khi đến hạn trả nợ, nhiều người mất khả năng thanh toán và phải bán cổ phiếu thuộc sở hữu của họ ra thị trường. Điều này khiến giá cổ phiếu sụt giảm nghiêm trọng, nhiều ngân hàng bị đẩy đến bờ vực phá sản và nền kinh tế Anh nhanh chóng sụp đổ.

Khủng hoảng tín dụng 1772

Sau Nam Dương, cuộc khủng hoảng tiếp theo diễn ra vào những năm 1770, bắt đầu từ Anh và nhanh chóng lan rộng sang các nước châu Âu. Thời điểm đó, Anh đã tích lũy được một lượng tài sản khổng lồ nhờ việc sở hữu nhiều thuộc địa và hoạt động thương mại phát triển mạnh. Điều này đã tạo ra sự lạc quan và mở rộng cho vay tín dụng thái quá ở nhiều ngân hàng Anh. Tuy nhiên, sự lạc quan này đã đột ngột chấm dứt vào tháng 06/1772 khi một trong những đối tác lớn của các ngân hàng Anh như James, Fordyce, Neal và Down là Alexander Fordyce chạy sang Pháp để trốn nợ.

Sự việc này đã tạo ra sự hỗn loạn trong hệ thống ngân hàng Anh thời điểm đó. Các chủ nợ tìm cách rút tiền khỏi ngân hàng, tạo ra một cuộc khủng hoảng tín dụng diện rộng trên khắp nước Anh, sau đó lan ra Scotland, Hà Lan, nhiều vùng khác ở Châu Âu và thậm chí cả các thuộc địa của Anh ở châu Mỹ.

Thế kỷ 19

Cuộc khủng hoảng tài chính xảy ra năm 1873 đã kích hoạt chuỗi suy thoái kinh tế ở cả Châu Âu và Bắc Mỹ, bắt nguồn từ một số nguyên nhân sau:

- Lạm phát ở Mỹ

- Đầu cơ tràn lan trong lĩnh vực đường sắt

- Sự phá giá đồng bạc tại Đức và Mỹ

- Cuộc chiến Franco - Prussian (1870-1871)

- Đại hỏa hoạn ở Chicago và Boston

Tất cả những điều này khiến dự trữ ngân hàng ở New York lao dốc thảm hại, từ $50 triệu xuống còn $17 triệu, hơn 18.000 doanh nghiệp, 10 bang và hàng trăm ngân hàng phá sản từ tháng 09 - 10/1873. Tình trạng thất nghiệp đạt đỉnh vào năm 1878 với tỷ lệ ước tính từ 8,25% đến 14%.

Trong giai đoạn này, nước Anh được cho là đã phải chịu những hậu quả nghiêm trọng nhất. Anh mất đi một số vị trí dẫn đầu về công nghiệp đối với nền kinh tế tại Châu Âu và phải trải qua một cuộc suy thoái kéo dài trong lĩnh vực nông nghiệp.

Thế kỷ 20

Đại suy thoái 1929 - 1939

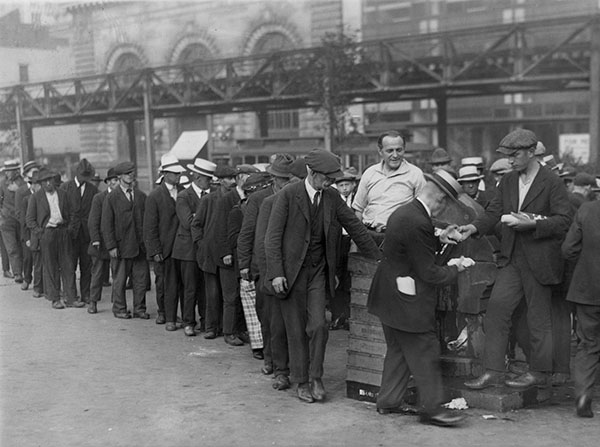

Cuộc đại suy thoái năm 1929 - 1939 được xem là cuộc khủng hoảng kinh tế tồi tệ nhất của thế kỷ 20. Nó không chỉ tàn phá nền kinh tế Mỹ mà còn tác động và gây ảnh hưởng nghiêm trọng đến kinh tế thế giới.

Hiện nay có nhiều ý kiến khác nhau xung quanh nguyên nhân của đại suy thoái 1929. Tuy nhiên, đa số đều cho rằng thảm họa này bắt nguồn từ sự sụp đổ của thị trường chứng khoán phố Wall và quyết định sai lầm của chính phủ Mỹ thời điểm đó.

Tại Mỹ những năm đầu thế kỷ 20, việc cấp tín dụng trở nên vô cùng phổ biến và dễ dàng. Tình trạng này đã dẫn đến sự lạm dụng cho vay tín dụng để đầu cơ chứng khoán. Vào tháng 10/1929, giá cổ phiếu trên phố Wall sụt giảm mạnh, bong bóng tài chính tan vỡ gây ra sự hỗn loạn trên thị trường. Hậu quả là Chính phủ và doanh nghiệp rơi vào tình cảnh nợ nần. Bên cạnh đó, chính sách thuế và những món nợ của chính phủ thời điểm đó khiến hàng hóa không thể bán được ra nước ngoài, khiến sản lượng công nghiệp của Mỹ giảm 45%, khoảng 5,000 ngân hàng phá sản, 50 triệu người thất nghiệp, mâu thuẫn xã hội bùng nổ.

Khi lan rộng sang các khu vực khác, một số nước tư bản không có hoặc có ít thuộc địa trở nên thiếu vốn, thiếu nguyên liệu và thị trường. Họ đã đi theo con đường phát xít hóa chế độ chính trị nhằm giải quyết tình trạng này.

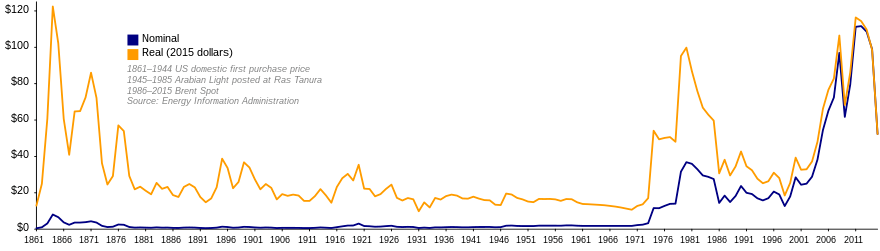

Khủng hoảng giá dầu OPEC 1973

Cuộc khủng hoảng này bắt nguồn từ lệnh cấm vận dầu mỏ sang Hoa Kỳ và các đồng minh của Hoa Kỳ của các nước thành viên OPEC (Tổ chức các nước xuất khẩu dầu mỏ). Động thái này nhằm đáp trả việc Mỹ cung cấp vũ khí cho Israel trong chiến tranh Israel-Ả rập lần thứ tư.

Việc đột ngột ngừng xuất khẩu dầu mỏ đã gây ra tình trạng thiếu hụt dầu trầm trọng tại các nước bị ảnh hưởng. Điều này khiến giá dầu leo thang, tạo ra lạm phát cực cao. Nền kinh tế Mỹ và các nước phát triển lâm vào khủng hoảng. Vì vậy, các nhà kinh tế gọi thời kỳ này là thời kỳ stagflation (sự trì trệ kết hợp lạm phát).

Khủng hoảng châu Á 1997

Khủng hoảng châu Á năm 1997 bắt nguồn từ Thái Lan và nhanh chóng lan rộng sang các nước Đông Á khác. Cụ thể, vào tháng 07/1997, chính phủ Thái Lan đã xóa bỏ tỷ giá hối đoái cố định với đồng đô la. Hành động này đã khiến giá đồng Baht Thái liên tục sụt giảm và mất 40% giá trị chỉ trong vòng 1 năm.

Thị trường tài chính châu Á trở nên hoảng loạn. Dòng vốn đầu tư nước ngoài khổng lồ đổ vào các nước Đông Á thời điểm đó bắt đầu ồ ạt rút khỏi thị trường. Các công ty Thái cung cấp dịch vụ cho vay bằng đồng USD nhanh chóng phá sản, thị trường chứng khoán giảm 72% giá trị. Ảnh hưởng từ sự kiện này không chỉ lan rộng sang các nước Đông Á, gây ra tình trạng bất ổn chính trị trong khu vực mà còn góp phần dẫn đến khủng hoảng tài chính Nga và khủng hoảng tài chính Brazil.

Thế kỷ 21

Sự sụp đổ của các công ty “dot com”

Sự phát triển bùng nổ của Internet vào cuối thế kỷ 20 đã dẫn đến hiện tượng bong bóng dot com - thuật ngữ dùng để chỉ các công ty hoạt động kinh doanh trên nền tảng Internet với tên miền có chữ “.com” ở cuối.

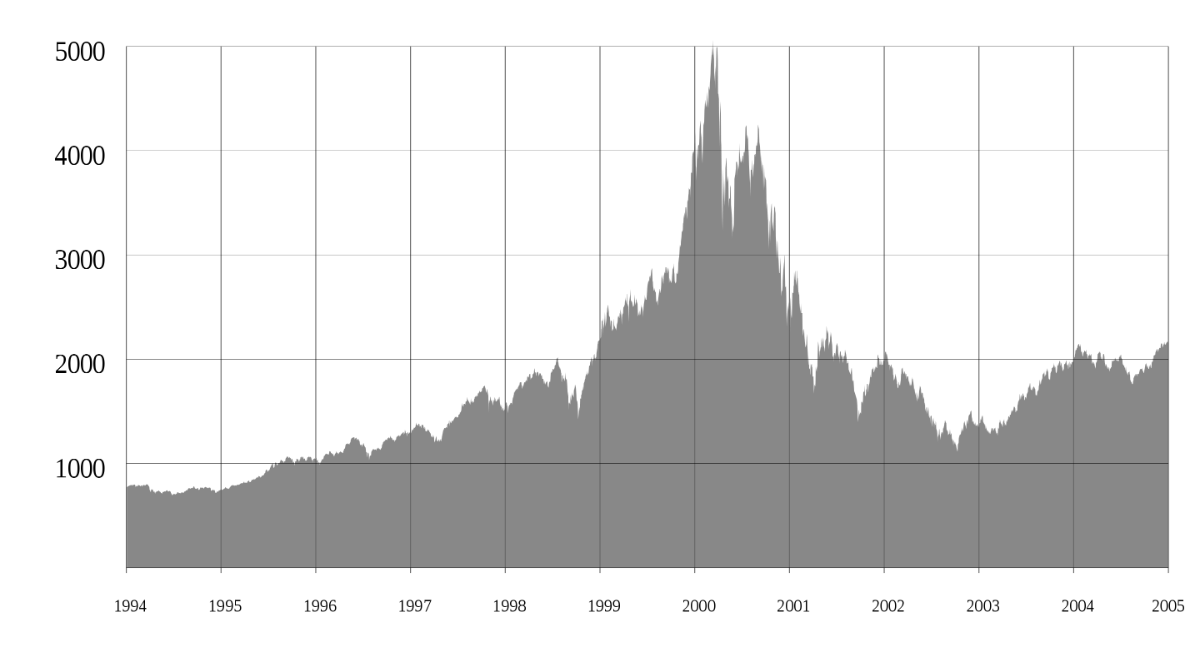

Hấp dẫn bởi những dự đoán về ngành công nghệ, các nhà đầu tư đổ xô đi mua chứng khoán của các công ty dotcom. Nhiều công ty mặc dù thực tế có ít tài sản vật chất nhưng được định giá tới hàng tỷ USD. Trong khi đó, chỉ số chứng khoán Nasdaq Composite của các công ty này tăng theo cấp số nhân. Cơn sốt này chỉ hạ nhiệt vào cuối tháng 10/2002 khi các báo cáo chỉ ra nhiều công ty đang làm ăn không có lãi. Giá trị cổ phiếu chạm đáy, khiến nước Mỹ rơi vào suy thoái kinh tế và làm trì trệ kinh tế toàn cầu.

Chỉ số tổng hợp NASDAQ trong thời kỳ bong bóng Dot-com

Khủng hoảng kinh tế thế giới 2007 - 2008

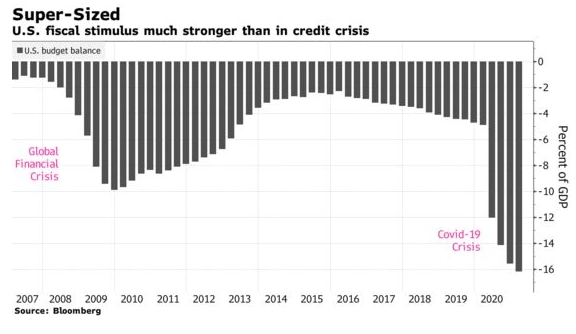

Cuộc khủng hoảng kinh tế toàn cầu gần đây nhất xuất phát từ sự đổ vỡ bong bóng nhà đất tại Mỹ. Thời điểm đó, các ngân hàng Mỹ cho vay thế chấp mua nhà với lãi suất cao đối với những đối tượng có rủi ro về khả năng trả nợ. Điều này đã kéo theo một loạt các sự kiện như tình trạng nợ tín dụng gia tăng, giá nhà đất chạm đáy, thị trường chứng khoán sụp đổ, hệ thống ngân hàng lao đao, thất nghiệp tăng cao. Đỉnh điểm là ngân hàng Lehman Brothers - một trong những ngân hàng đầu tư lớn nhất thế giới đệ đơn phá sản vào năm 2008.

Cuộc khủng hoảng nhanh chóng lan sang các quốc gia khác, tàn phá thị trường tài chính thế giới và gây ra thảm họa tài chính lớn nhất kể từ Đại suy thoái năm 1929.

Các gói kích thích tài khóa của Mỹ 2008. Nguồn Bloomberg

Tác động của khủng hoảng kinh tế tới crypto

Trong bối cảnh khủng hoảng, nhiều ngành kinh tế trọng yếu lâm vào hoàn cảnh khó khăn. Tuy nhiên trái với suy nghĩ của nhiều người rằng crypto cũng sẽ bị ảnh hưởng tiêu cực, thị trường lại cho thấy những tín hiệu theo chiều hướng ngược lại.

Ngay sau khi Ngân hàng Silicon Valley sụp đổ vào đầu tháng 3 vừa qua, Bitcoin đã tăng vọt, đạt mốc $30,000, tăng 90% kể từ đầu năm.

Những người ủng hộ crypto đã nắm bắt đà tăng giá này để lập luận rằng cuộc khủng hoảng ngân hàng đã thúc đẩy các nhà đầu tư chuyển đổi tiền tệ truyền thống thành tiền kỹ thuật số. Nhiều công ty tiền điện tử cho rằng sự thất bại của ngân hàng là “sự kết thúc của USD và bình minh của quá trình Bitcoin hóa”.

Clara Medalie, Giám đốc nghiên cứu của Công ty dữ liệu tài sản số Kaiko, cũng cho rằng: “Những kỳ vọng về vai trò của tiền điện tử đã tạo ra các biến động giá mạnh mẽ ở loại tài sản này hơn bất kỳ loại tài sản nào khác”.

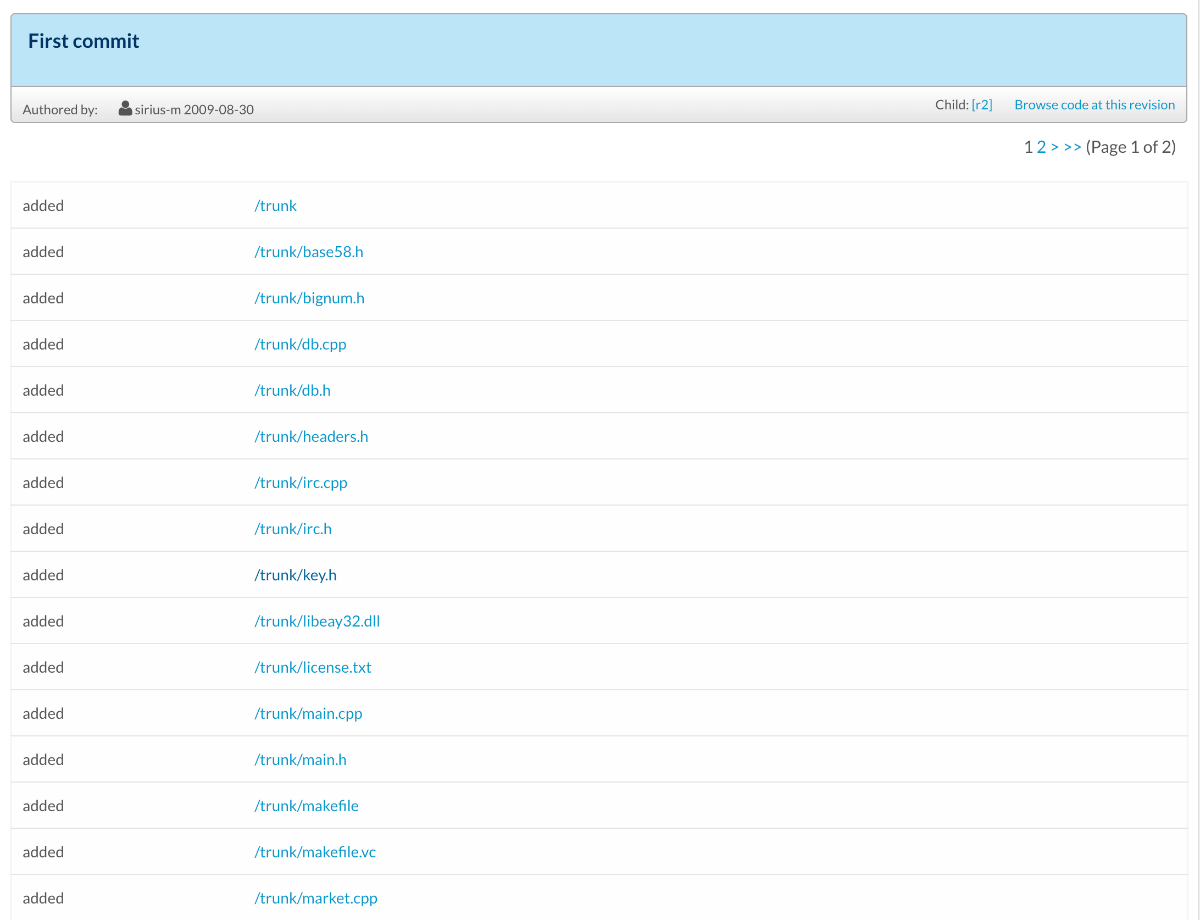

Nhìn lại quá khứ, Bitcoin đã được tạo ra ngay sau cuộc khủng hoảng tài chính toàn cầu năm 2008 - gây ra bởi sự ngờ vực ngày càng tăng đối với hệ thống ngân hàng và các cuộc giải cứu của chính phủ. Những người ủng hộ tiền điện tử ban đầu đã ca ngợi nó như một giải pháp thay thế dài hạn và an toàn hơn cho các ngân hàng và tiền tệ truyền thống.

“Khi chứng kiến hệ thống ngân hàng gặp nguy hiểm, bạn sẽ nhận ra rằng Bitcoin thực sự được phát minh ra để độc lập khỏi những rủi ro hiện nay và tránh được sự quản lý của các ngân hàng trung ương”, Michael Safai, đối tác quản lý ở Công ty giao dịch tiền điện t Dexterity Capital.

Kể từ đó đến nay, dù tiền điện tử ngày càng được giao dịch sôi động, nhưng đối với một số người, nó vẫn là một loại tài sản bị gạt ra khỏi hệ thống ngân hàng. Sự sụp đổ của ngân hàng Silicon Valley vừa qua và cuộc khủng hoảng rộng lớn hơn mà nó gây ra dường như đã tạo ra một sự tin cậy nhất định cho luận điểm về tiền điện tử ban đầu.

Swan Bitcoin, một công ty dịch vụ tài chính hỗ trợ mọi người đầu tư vào Bitcoin đã ghi nhận một lượng lớn khách hàng mới muốn mua các loại tài sản kỹ thuật số như một giải pháp thay thế cho việc gửi tiền tại ngân hàng.

Trong khi đó, Cody Candee, giám đốc điều hành của công ty khởi nghiệp Bounce đã liên lạc với Swan trong tháng 3 vừa qua với hy vọng chuyển đổi một phần quỹ của công ty thành Bitcoin.

Ông cho biết:“Bitcoin giống như một chính sách bảo hiểm thực sự tuyệt vời đối với đồng đô la Mỹ, hệ thống ngân hàng, FED và toàn bộ cơ sở hạ tầng tài chính hiện nay”.

Thời điểm hiện tại, nền kinh tế vĩ mô đang phải đối mặt với rất nhiều thách thức như:

- Sức ép lạm phát lớn, giá xăng, dầu, các nguyên vật liệu đầu vào biến động mạnh

- Các thị trường xuất nhập khẩu lớn và các thị trường truyền thống đang có xu hướng bị thu hẹp

- Thị trường chứng khoán, trái phiếu doanh nghiệp, bất động sản còn tiềm ẩn rủi ro

- Nợ xấu của các doanh nghiệp có xu hướng tăng

Có thể nói, hiện nay toàn cầu đang đối mặt với một số khó khăn nhất định chứ chưa có bất kỳ biểu hiện rõ ràng nào cho thấy một cuộc khủng hoảng kinh tế nghiêm trọng đang diễn ra như lịch sử. Dù vậy, việc chuẩn bị sẵn sàng cho một cuộc khủng hoảng kinh tế rộng lớn không bao giờ là thừa và crypto có thể là loại tài sản trú ẩn tốt nhất trong tương lai gần mà chúng ta đang tiếp cận sớm, có nhiều cơ hội kiếm tiền hơn.

Trong thời kỳ khủng hoảng nào cũng sinh ra nhiều thế hệ nhà đầu tư thành công, nhưng hãy lựa chọn và đầu tư thật cẩn thận để tránh rủi ro mất hết số tiền đang có nhé.

Đọc thêm: Lạm phát là gì? Vai trò của Bitcoin trong thời kỳ lạm phát