Market Maker là gì? Có phải họ là đơn vị pump/dump token?

Market Maker là gì?

Market Maker (MM) hay nhà tạo lập thị trường là các thực thể trên thị trường tài chính với mục đích cung cấp thanh khoản cho các tài sản khác nhau (cổ phiếu, trái phiếu, hợp đồng phái sinh, …).

Một cách dễ hiểu, họ là những trader không đặt lệnh market mà đặt lệnh limit order (hoặc bất kỳ loại lệnh nào mà không khớp tức thì).

Điểm này cũng đã được đội ngũ MarginATM đề cập trong bài viết “Những vấn đề quan trọng cần lưu ý trong Trading”.

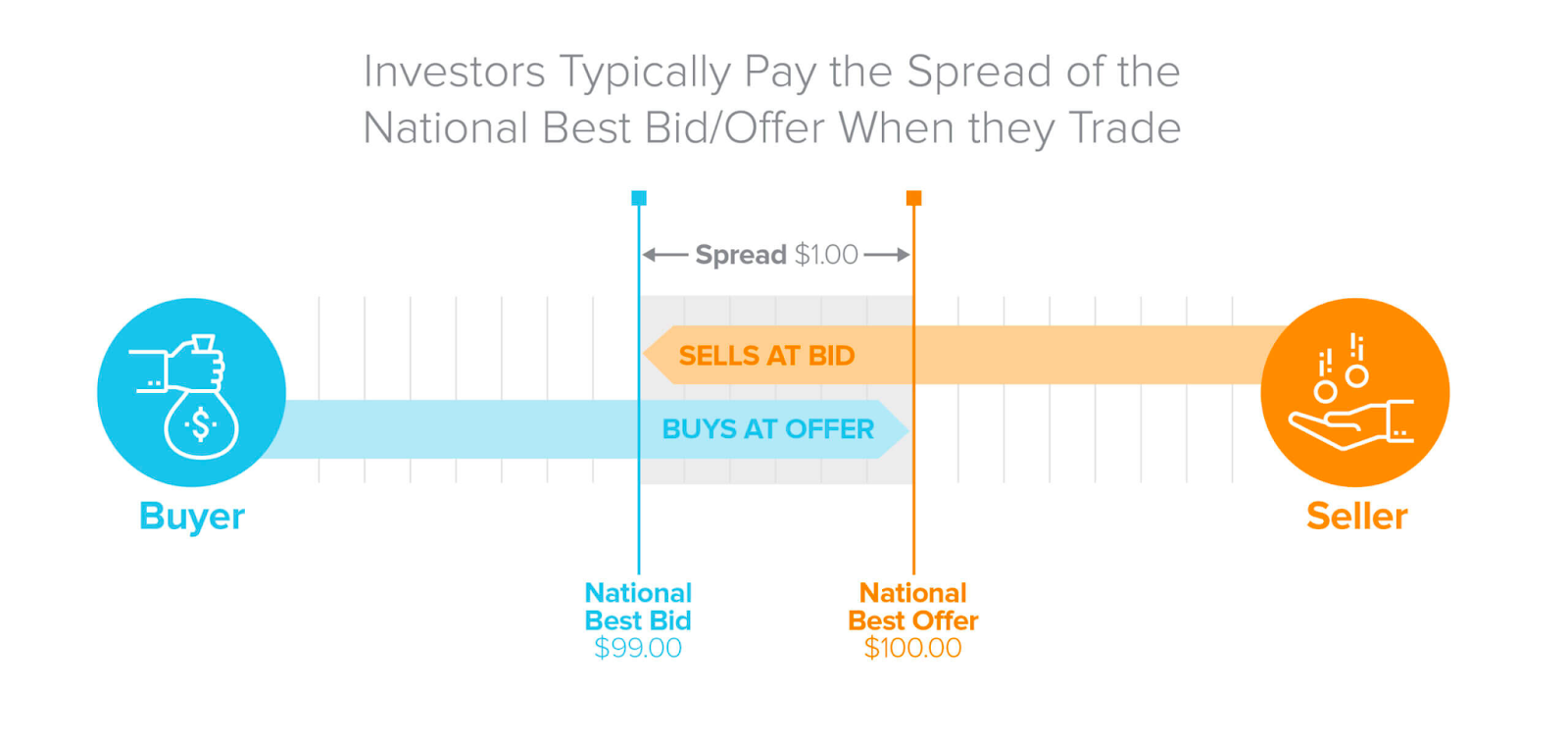

Tuy nhiên, với MM họ không chỉ đặt một lệnh về một chiều (mua hoặc bán) mà họ đặt rất nhiều lệnh trên cả hai chiều khác nhau. Lợi nhuận của MM phần lớn sẽ đến từ spread (khoảng chênh lệnh giá giữa lệnh mua và lệnh bán của họ).

Các hành động này sẽ giúp một loại tài sản nhất định và cả thị trường có thêm thanh khoản. Có nhiều thanh khoản hơn có nghĩa là sẽ cần một khối lượng giao dịch lớn về một phía hơn để có thể khiến giá cả tài sản biến động.

Do đó, MM là các đơn vị giúp trader giao dịch hiệu quả hơn bằng việc giảm chi phí spread.

Lưu ý: Xuyên suốt bài viết đề cập tới nghiệp vụ MM trong giao dịch sổ lệnh (order book), không phải là các MM (hay LP) thuộc AMM trên thị trường DeFi.

Market Maker hoạt động ra sao?

Như đã đề cập ở trên, MM sẽ cùng lúc đặt rất nhiều lệnh mua và bán khác nhau và hy vọng sẽ có các trader đặt lệnh market buy và market sell vào một thời điểm để họ có thể lấy được lợi nhuận từ spread.

Họ sẽ cần tính toán rất nhiều thứ để có thể có lợi nhuận từ hoạt động này. Bởi vì không phải lúc nào các trader cũng mua và bán ngay tại thời điểm đó để khiến MM có lãi từ spread.

Ví dụ: Giả sử một MM đang thực hiện nghiệp vụ của họ bằng cách đặt giá mua (bid) tại 99 USD và đặt giá bán tài sản tại mức 100 USD. Một trader nào đó nhập lệnh market buy tài sản (họ sẽ mua tài sản với giá 100 USD), MM nhận về 100 USD.

Giá thị trường tài sản lúc này sẽ là 100 USD (market price), giả sử trader vừa rồi đã “quét” hết lệnh ask tại giá 100 USD.

Ngay sau đó, một trader khác nhập lệnh market sell, bởi vì giá bid tốt nhất (giả sử) vẫn đang thuộc về MM tại mức giá 99 USD, do đó dù giá thị trường là 100 USD nhưng trader đó chỉ bán được với giá 99 USD (vì ở giá 100 USD hoặc lớn hơn 99 USD không ai đặt lệnh mua).

=> MM lúc này sẽ nhận được 1 USD lợi nhuận từ chuỗi giao dịch kể trên.

Trên thực tế thì tình huống sẽ phức tạp hơn rất nhiều, do đó MM là một nghiệp vụ rất khó đòi hỏi vốn đầu tư ban đầu lớn cũng như các yêu cầu về nhân sự và cơ sở hạ tầng.

Ngoài ra, có thể thấy rằng, trong cùng một thời điểm, MM luôn phải có 2 loại tài sản đó là tiền để đặt lệnh bid và tài sản (giả sử là BTC) để đặt lệnh ask.

Do đó, họ sẽ luôn có rủi ro về việc giá tài sản giảm hoặc trong một thời điểm nào đó, sự cân bằng giữa hai loại tài sản trong tài khoản bị phá vỡ (order flow imbalance - OFI).

Vì vậy, để khắc phục hai điểm yếu này họ sẽ:

- Vay tài sản rủi ro từ một bên khác để thực hiện nghiệp vụ MM.

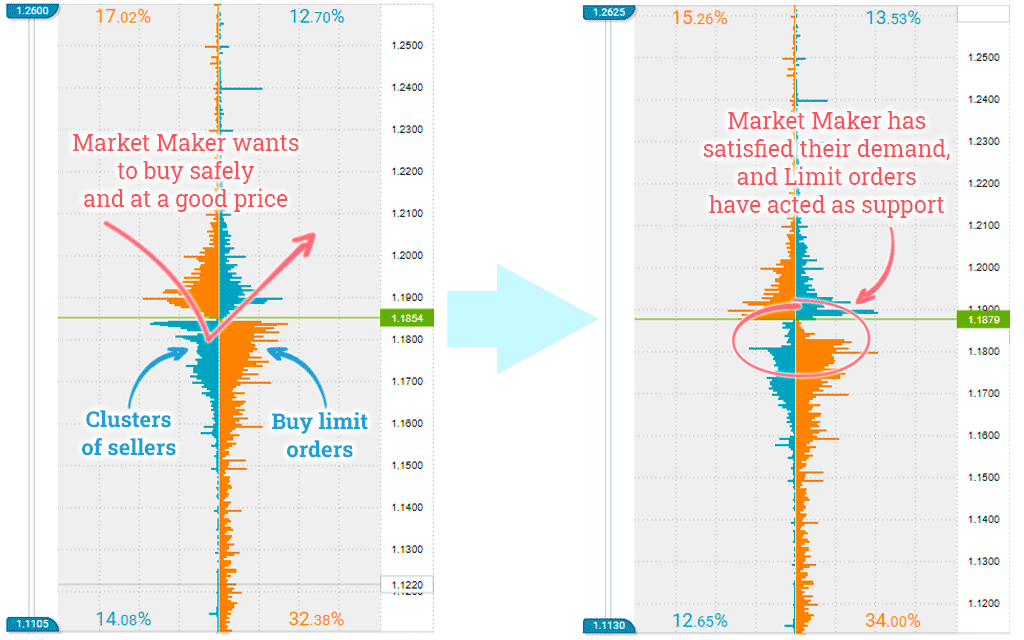

- Cố tránh khỏi trạng thái OFI kể trên bằng việc xây dựng các mô hình toán, cơ sở hạ tầng để dự đoán cung cầu của thị trường.

Vậy Market Maker có pump/dump token không?

Câu trả lời là chúng ta hoàn toàn không biết bởi vì thị trường crypto có rất nhiều rủi ro liên quan tới minh bạch thông tin cũng như không có các khung pháp lý để tránh MM thực hiện các hành động này.

Tuy nhiên có thể khẳng định một điều rằng, một MM sẽ luôn muốn duy trì trạng thái neutral nhất có thể và kiếm lợi nhuận dựa trên spread.

Do đó, sẽ ít có động lực cho họ hơn để đẩy trạng thái danh mục vào tình trạng mất cân bằng như trên vì lúc này rủi ro của họ sẽ gia tăng lên rất nhiều.

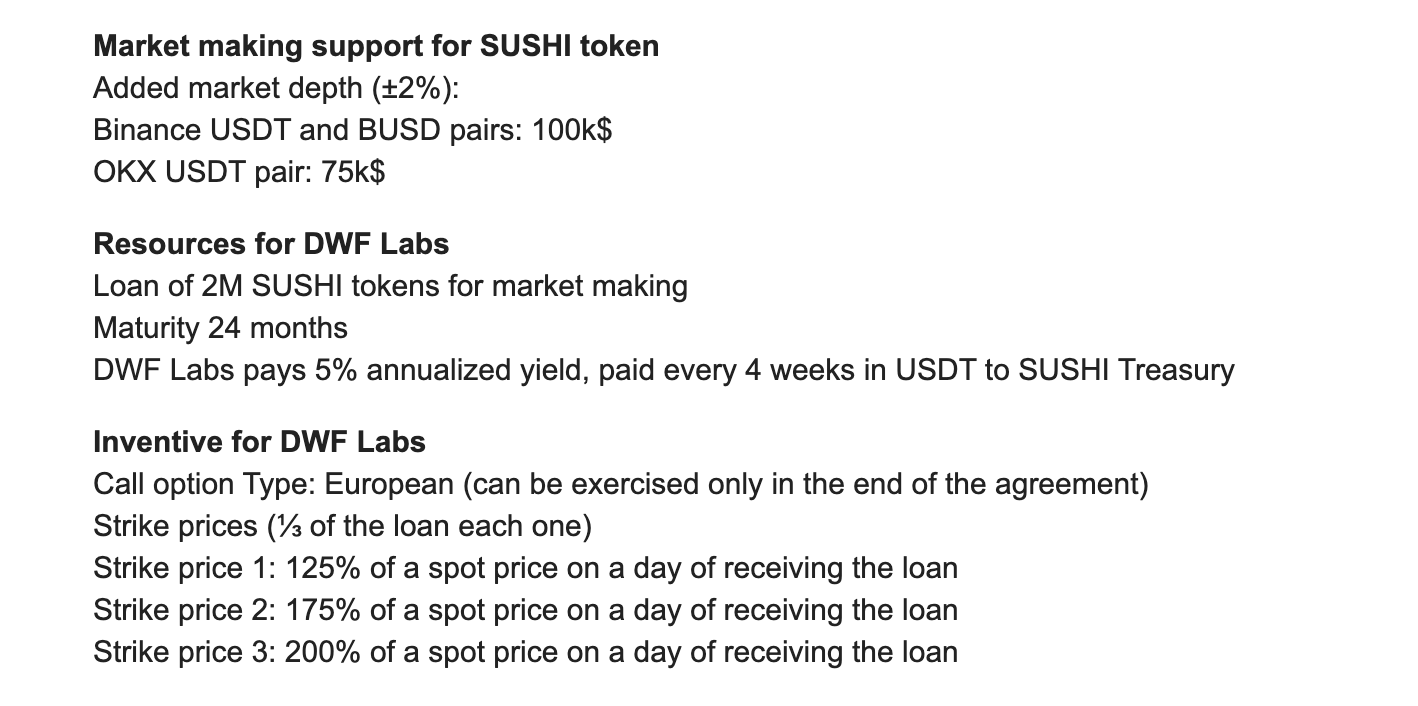

Trong thị trường crypto, mỗi một hợp đồng MM ký với dự án (để cung cấp thanh khoản cho token) sẽ có những điểm khác biệt. Tuy nhiên, điển hình MM sẽ được vay một số lượng token nhất định từ dự án kèm thêm các lợi ích khác (như call option hoặc phí) để thực hiện nghiệp vụ.

Ví dụ cụ thể trường hợp của DWF Labs với SushiSwap dưới đây:

Như có thể thấy ở trên, DWF cam kết cung cấp độ sâu thanh khoản với một giá trị nhất định cho token SUSHI. Đổi lại DWF được vay token dự án kèm theo quyền lợi là sở hữu Call option.

Như vậy, DWF sẽ có hai nguồn thu:

- Nguồn thu từ spread.

- Nguồn thu nếu call options trên được thực thi.

Do đó, với các điều khoản này, DWF sẽ có lợi ích hơn khi giá SUSHI tăng. Do đó, cũng sẽ có khả năng họ sẽ chấp nhận rủi ro OFI để có thể nhận được lợi ích này. Từ đó, khiến giá token tăng.

Tuy nhiên, trong trường hợp rủi ro quá lớn so với lợi ích thì họ cũng có thể không thực hiện hành động pump giá token.

Hoặc trong trường hợp khác thay vì trả call options dự án sẽ trả phí thẳng cho MM. Khi đó họ cũng sẽ không có động lực để pump/dump token.

Tuy nhiên, lúc này do một lượng thanh khoản lớn hơn được bổ sung vào giá token nên các nhà đầu tư cũng khó có thể làm giá giảm hơn. Đây cũng là một phần lý do chúng ta có thể thấy các vùng hỗ trợ trên đồ thị giá tài sản.

Vì vậy khi có một vùng hỗ trợ “cứng" từ MM (bản chất là do thanh khoản lớn) và các nhà đầu tư tiêu cực đã bán hết, khi đó tỷ lệ giá tăng trong khoảng thời gian tiếp theo sẽ lớn hơn.

Tóm lại, chúng ta rất khó để kết luận liệu MM có tham gia pump/dump giá token không. Tuy nhiên, nếu có thể tìm được các thông tin về hợp đồng MM chúng ta có thể xem xét các lợi ích liên quan (như DWF kể trên) để có thể đưa ra phán đoán chính xác hơn.

Đọc thêm: Khi nào nên long/short biến động ở thị trường tài chính?

**Không phải là lời khuyên tài chính.