AMM là gì? Auto Market Maker (AMM) hoạt động như thế nào?

Ở thị trường truyền thống, khi giao dịch hàng hóa, chứng khoán,... tất cả đều phải qua một đơn vị trung gian để kết nối và xác lập giữa người mua và người bán. Một trong những sàn giao dịch lớn trên thế giới như: sàn chứng khoán NAQDAS, sàn chứng khoán New York,...

Trong thị trường Crypto cũng vậy, chúng ta có: sàn Binance, sàn Coinbase, sàn Kucoin,... Những sàn này được gọi là sàn Cex (Sàn giao dịch tập trung). Sở dĩ được gọi là các sàn giao dịch tập trung là vì để tham gia giao dịch mua bán các tài sản Crypto, bạn sẽ cần chuyển tài sản lên sàn và sàn sẽ có thể kiểm soát các tài sản của bạn, kể cả các hoạt động nạp rút phải có quy định.

Với nhu cầu phát triển, đề cao nền kinh tế phi tập trung - một mục đích chính của Blockchain, cơ chế AMM đã được tạo ra. Sự xuất hiện của AMM có thể xem là một trong những mảnh ghép cực kỳ quan trọng để đưa Crypto trở nên ngày càng thực tế hơn trên toàn thế giới.

Vậy cụ thể hơn:

- AMM là gì?

- AMM hoạt động ra sao?

- AMM có ưu điểm gì so với Cex?

Tất cả sẽ được làm rõ thông qua bài viết này! Ngay bây giờ hãy cùng MarginATM tìm hiểu nhé!

AMM là gì?

AMM là viết tắt của từ Auto Market Maker là cơ chế tạo lập thị trường một cách tự động. Có thể hiểu AMM là một sàn giao dịch nhưng khác hoàn toàn với phương thức giao dịch Order Book (Sổ lệnh) - nơi mà người mua & người bán chủ động đặt ra mức giá phù hợp để có thể thanh khoản tài sản của họ.

Với cơ chế AMM, thuật toán sẽ tự động tính toán, điều chỉnh giá trị tài sản của một cặp giao dịch trong bể thanh khoản (Liquidity Pool) ngay sau khi có giao dịch thực hiện hoạt động đổi (Swap) tài sản của mình để nhận về một tài sản còn lại trong bể thanh khoản đó.

Ưu & nhược điểm của AMM

Ưu điểm:

- Như mình có đề cập trong bài viết “Market Cap là gì?”, nếu một đồng Coin / Token có Volume giao dịch thấp hay nói cách khác là thanh khoản thấp ⇒ Điều này sẽ khiến cho tài sản đó dễ bị trượt giá rất nhiều bởi để khớp lệnh nhanh thì người bán sẽ phải hạ thấp mức giá đặt bán xuống thấp nhất có thể để có thể khớp được các lệnh mua đang chờ trên thị trường ⇒ AMM giải quyết được bài toán khó này, các giao dịch luôn được diễn ra nhanh chóng.

- Không có sự tham gia của bên thứ 3: Cơ chế AMM là một thuật toán được thiết kế để việc giao dịch diễn ra tự động và đảm bảo quyền lợi cho đôi bên.

- Phi tập trung và bảo mật: Không cần KYC, người dùng chỉ cần kết nối với ví phi tập trung và có thể tự do giao dịch.

- Để một Liquidity Pool (bể thanh khoản) có thể hoạt động, đòi hỏi cần có người cung cấp thanh khoản - là các cặp tài sản giao dịch. Để khuyến khích sự tham gia của nhóm đối tượng này, họ sẽ được chia sẻ lợi nhuận từ phí giao dịch của Liquidity Pool hoặc có thể nhận thêm phần thưởng là token của dự án.

Nhược điểm:

- Nếu giá trị thanh khoản trong Pool nhỏ ⇒ Các giao dịch sẽ bị trượt giá cao.

- Doanh thu từ phí giao dịch từ của Pool sẽ được chia sẻ dựa trên tỷ trọng tài sản mà các Liquidity Provider cung cấp trong Pool. Do đó, trong điều kiện số lượng giao dịch mỗi ngày không thay đổi thì doanh thu mà Liquidity Provider nhận được sẽ giảm đi nếu có thêm nhiều Liquidity Provider khác tham gia.

- Tổn thất vô thường (Impermanent Loss) đối với các Liquidity Providers.

- Việc tạo pool thanh khoản là khá đơn giản ⇒ Do đó, đây là cách để các dự án scam có thể dễ dàng tiếp cận đối với các nhà đầu tư hơn.

Cơ chế hoạt động của AMM

Như vậy chúng ta đã nắm được bản chất cũng như vai trò của một AMM đối với thị trường Crypto. Trong phần này, anh em hãy cùng mình tìm hiểu cụ thể hơn về cách mà một AMM hoạt động như thế nào nhé!

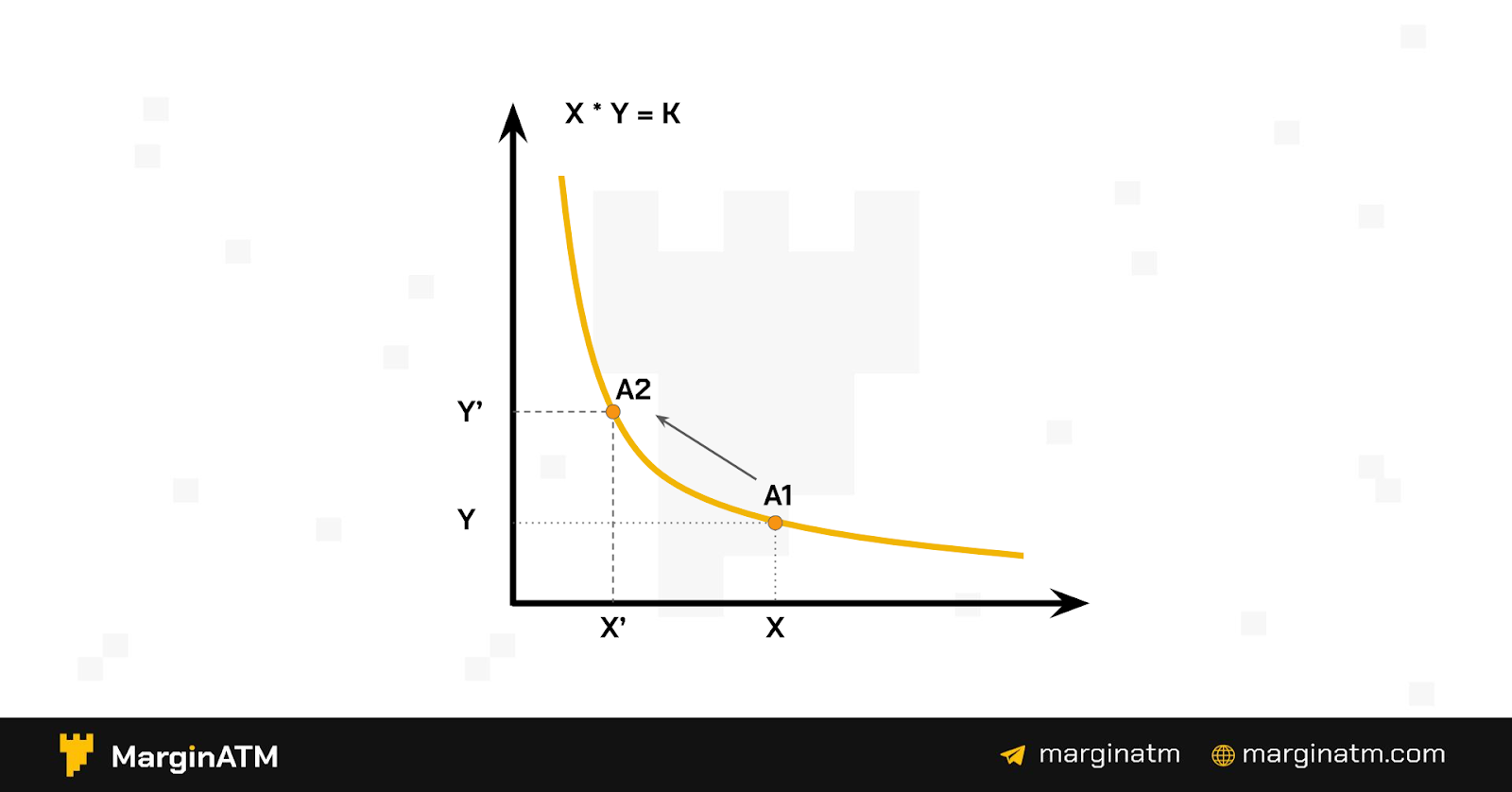

Cơ chế hoạt động của AMM dựa trên một công thức toán học đơn giản là:

X * Y = K

Trong đó:

- X và Y đại diện cho số lượng của 2 loại tài sản trong pool.

- K là tích số của X * Y và tích số này sẽ là một hằng số không đổi.

Với đồ thị trên, chúng ta có thể hình dung về cách thanh khoản trong một pool thay đổi như thế nào. Vì K là một hằng số nên khi số lượng Y tăng lên (từ Y đến Y’) tương đương số lượng X sẽ giảm một phần (từ X đến X’).

Cơ chế này hoàn toàn đảm bảo được tính kinh tế bởi khi một sản phẩm trở nên khan hiếm hơn thì chúng sẽ phải đắt giá hơn trước đó. (Xét trong trường hợp nhu cầu không đổi).

Ví dụ:

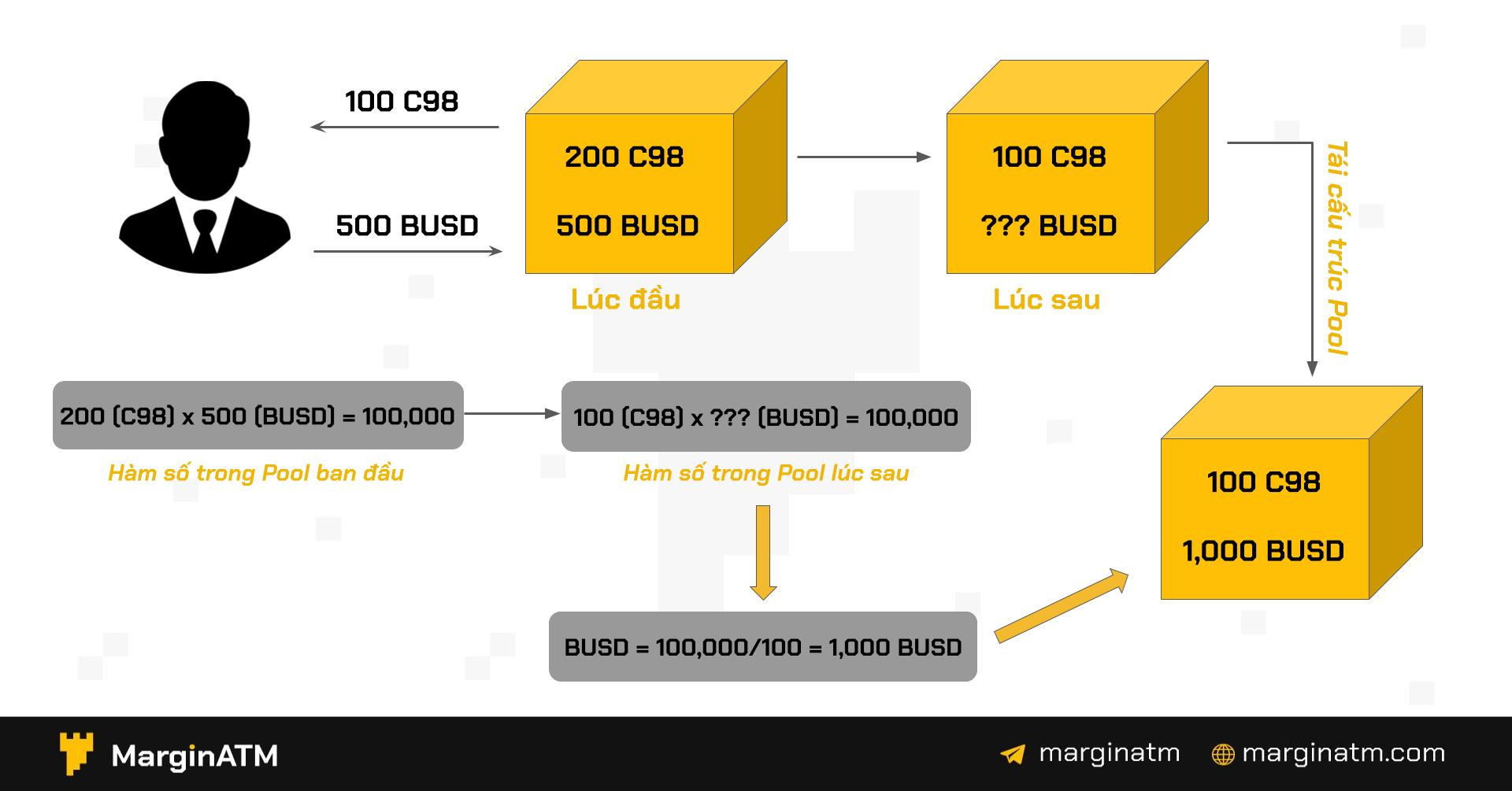

Giả sử C98 đang có giá $2.5, 1 BUSD = $1.0

Pool P1 có thanh khoản = 200 C98 và 500 BUSD.

Lưu ý: Trong một Pool, tổng giá trị của 2 loại tài sản phải luôn bằng nhau.

⇔ Pool này có thanh khoản bằng 200 * $2.5 + $500 = $1,000

⇒ X * Y = K ⇔ 200(C98) * 500(BUSD) = 100,000

Do tích số giữa C98 và BUSD sẽ là một hằng số không đổi nên khi Người A muốn lấy 100 C98 trong Pool P1 thì hàm số sẽ thay đổi thành:

100(C98) * ??(BUSD) = 100,000

⇒Tổng BUSD lúc sau trong Pool P1 = 100,000/100 = 1,000 BUSD

⇒ Người A cần phải bỏ vào: 1,000 - 500 = 500 BUSD để đổi lấy 100 C98.

⇔ Điều này tương đương người A đã mua C98 với giá 1C98 = 5 BUSD.

Đây chính là cách mà cơ chế AMM giúp điều chỉnh giá phù hợp với nhu cầu trên thị trường và điều hoàn toàn tuân theo tính kinh tế khi đảm bảo được tính khan hiếm luôn đi kèm với giá trị của tài sản đó trong pool.

Tuy nhiên, bạn có thể thấy giá C98 đã bị trượt giá đi rất nhiều và lý do chính đó là thanh khoản của Pool P1 là rất thấp nên khi người A mua một lượng 100 C98 đã chiếm đến 50% số lượng C98 trong pool.

Do đó, để khắc phục tình trạng này các giao thức AMM sẽ có các chương trình thưởng Reward là các token của dự án hoặc một tài sản khác có giá trị để khuyến khích người dùng cung cấp thêm nhiều thanh khoản để tránh trường hợp nhà đầu tư bị lỗ ngay khi vừa mới mua xong.

Nhưng tại sao Pool có giá trị thanh khoản cao hơn lại ít bị trượt giá hơn?

Để dễ hình dung chúng ta hãy cùng đi qua ví dụ sau:

Giả sử Pool P1 ban đầu đang có 200 C98 và 500 BUSD được cung cấp thêm một lượng thanh khoản 400 C98 và 1,000 BUSD. Tạm gọi Pool P1 sau khi thêm thanh khoản là Pool P2.

⇒ Pool P2 có thanh khoản = (200 + 400)C98 và (500 + 1,000)BUSD

⇒ X * Y = K ⇔ 600(C98) * 1,500(BUSD) = 900,000.

Người A muốn lấy 100 C98 trong Pool P2 thì:

500(C98) + ??(BUSD) = 900,000

⇒ Tổng BUSD lúc sau trong Pool P2 = 900,000/500 = 1,800 BUSD.

⇒ Người A cần phải bỏ vào: 1,800 - 1,500 = 300 BUSD để đổi lấy 100 C98.

⇔ Điều này tương đương người A đã mua C98 với giá 1C98 = 3 BUSD.

Như vậy, cùng mua một lượng là 100 C98 như nhau nhưng với Pool P2 có thanh khoản là $3,000 thì người A chỉ bỏ ra 3 BUSD mỗi C98. Trong khi đó, với Pool P1 có thanh khoản là $1,000 thì người A phải bỏ ra gần 5 BUSD - tức x2 giá C98 ban đầu để mua mỗi một đồng C98.

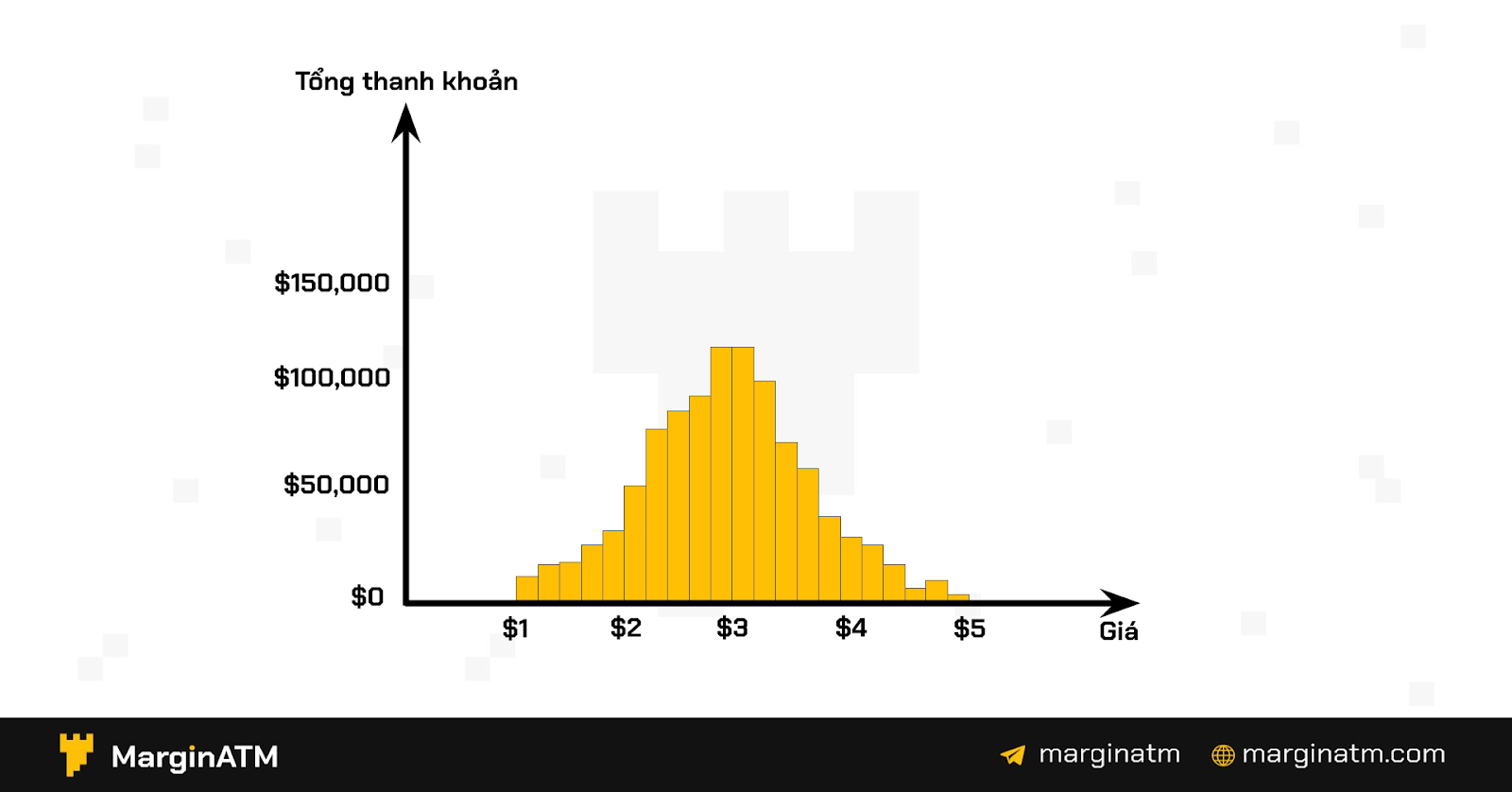

Uniswap V3 và mô hình hạn chế trượt giá (Slippage)

Thông qua hai ví dụ trên có thể thấy khi người dùng thực hiện một giao dịch có volume lớn so với tổng giá trị thanh khoản của Pool thì sẽ chịu mức trượt giá rất cao → Khiến cho họ lỗ ngay khi vừa Swap token.

Do đó, Uniswap đã nâng lên phiên bản Uniswap V3. Với phiên bản này, AMM Uniswap V3 cho phép các Liquidity Providers cung cấp thanh khoản trong một khoảng giá nhất định. Điều này sẽ vừa tối ưu được lợi nhuận từ phí giao dịch cho các Liquidity Providers mà cũng tăng tính thanh khoản trong một khoảng giá được dự đoán sẽ có nhiều người thực hiện swap.

Những điều cần lưu ý khi trở thành Liquidity Provider cho một AMM

Hoạt động farming thông qua hoạt động cung cấp thanh khoản dường như đã trở nên quá quen thuộc trong thị trường hiện nay và nó đã trở thành một phần thiết yếu phải có của một AMM nhằm thu hút được người dùng đóng góp để cùng nâng tổng thanh khoản của Pool trở nên lớn hơn.

Vậy để trở thành Liquidity Providers, bạn cần phải ước chừng được bạn sẽ thu lại được lợi nhuận là bao nhiêu và Impermanent Loss có đáng kể hay không?

Impermanent Loss có nghĩa là những tổn thất vô thường. Thuật ngữ này dùng để chỉ sự tổn thất xảy ra khi tính toán đến sự chênh lệch lợi nhuận giữa việc chỉ hold token và việc dùng token đó đi farm.

Ví dụ: Bạn cung cấp thanh khoản $1,000 cặp POLE-CASH ở mức giá POLE = $0.0025 và CASH = $1.0 (CASH là Stablecoin). Trong trường hợp POLE tăng trưởng mạnh lên $0.010 (x4 so với giá ban đầu) thì nếu rút thanh khoản thì số token mà bạn nhận được sẽ được tính như sau:

Cặp thanh khoản bạn cung cấp bao gồm: 200,000 POLE và 500 CASH.

⇒ X * Y = K ⇔ 200,000(POLE) * 500(CASH) = 100,000,000.

⇔ X(POLE) * Y(CASH) = 100,000,000 (1)

Trường hợp POLE tăng lên $0.010 - tương đương X4 so với giá ban đầu cung cấp thanh khoản. Mặt khác, giá trị tổng POLE phải luôn bằng với giá trị của tổng CASH. Suy ra:

⇒ $0.010 * X(POLE) = Y(CASH) (2)

Thế (2) và phương trình (1) ⇒ Ta được kết quả:

X(POLE) = 100,000 và Y(CASH) = 1,000.

⇒ Lợi nhuận sau khi farming tại mức giá POLE $0.010 là:

Lợi nhuận = 100,000 * 0.010 + 1,000 = $2,000.

Trong khi đó nếu bạn Hold $500 POLE tại giá $0.0025 và 500 CASH tại $1.0 thì khi POLE tăng lên $0.010 - tức X4 thì doanh thu tổng cộng của bạn sẽ là $2,500.

⇒ Lỗ $500 lợi nhuận so với việc chỉ nắm giữ token.

Do đó, để hạn chế Impermanent Loss bạn có thể farm những cặp tài sản ít biến động và đương nhiên lợi nhuận luôn đi kèm rủi ro. Khi bạn chọn an toàn hơn, đồng nghĩa với việc lợi nhuận từ Reward của dự án dành cho Pool đó cũng sẽ thấp hơn.

Tìm hiểu thêm Cách tính toán và giảm thiểu Impermanent loss.

Một số công cụ hỗ trợ tính số token nhận được sau khi farm

Quá trình tính toán có thể sẽ mất thời gian, vì vậy mình sẽ giới thiệu đến các bạn một số trang web hỗ trợ việc tính toán trở nên dễ dàng hơn phục vụ quá trình ra quyết định tham gia vào các pool farm sao cho lợi nhuận tối ưu nhất.

Có nên đầu tư vào các AMM?

AMM là một thành phần không thể thiếu trong bất kỳ một hệ sinh thái DeFi. Tuy nhiên, như mình đã có nêu ở các phần trên AMM sẽ cần có nguồn cung cấp thanh khoản để hoạt động được và Liquidity Pool càng lớn sẽ thu hút được nhiều nhà giao dịch sử dụng hơn bởi độ trượt giá sẽ thấp đi.

Và để đạt được điều này, dự án sẽ cần phải có những hoạt động incentive - khuyến khích nhà cung cấp thanh khoản bằng cách thưởng cho họ bằng token của chính dự án.

Với những AMM mới khi token chưa có nhiều use case nhưng lại liên tục được cung ra thị trường thì sẽ là một rủi ro lạm phát cực kỳ lớn.

Chúng ta có thể thấy Ref Finance làm ví dụ. Ref là một AMM đầu tiên trên hệ sinh thái Near và đang trong những bước đầu xây dựng. Dự án cho phép người dùng cung cấp thanh khoản cho một số cặp tài sản và nhận về REF token.

REF lúc này vẫn chưa được sử dụng cho nhiều mục đích nên những nhà cung cấp thanh khoản không có động lực nắm giữ → Dẫn đến hành vi chốt lời hàng loạt để bảo toàn doanh thu.

Do đó, bạn cần phải bám sát dự án để biết rằng họ đang làm đến tiến độ nào nhằm đánh giá được token của dự án AMM đó có tiềm năng hay không và các token này có lý do gì để người dùng phải mua chúng.

Tìm hiểu thêm Cách kiếm lợi nhuận khủng trong DeFi với Yield Farming.

Tổng kết

Qua bài viết MarginATM hy vọng có thể giúp các bạn hiểu rõ được bản chất, cơ chế hoạt động của một AMM cũng như vai trò của nó trong thị trường này là gì. Nếu có kỳ thắc mắc nào, anh em đừng quên comment ngay bên dưới để mình có thể giải đáp nhé!