Phân bổ vốn khoa học trong trading nhờ tiêu chuẩn Kelly

Quản trị vốn là yếu tố quan trọng để thành công trong trading. Có rất nhiều cách để phân bổ vốn trong quá trình giao dịch tuy nhiên các trader thường tiếp cận theo chiều hướng chưa hoàn toàn khoa học và cảm tính. Do đó, bài viết sẽ giới thiệu cho độc giả tiêu chuẩn Kelly, một phương pháp quản trị vốn dựa trên nền tảng xác suất thống kê.

Tiêu chuẩn Kelly là gì?

Tiêu chuẩn Kelly được phát triển bởi John Larry Kelly Jr, nhà khoa học người Mỹ tại Bell Labs vào năm 1956. Phương pháp này được sử dụng phổ biến trong những trò chơi cờ bạc và quản trị danh mục đầu tư. Vào những năm 2000, những phân tích được lấy cảm hứng từ tiêu chuẩn Kelly được đưa vào các học thuyết đầu tư chính thống.

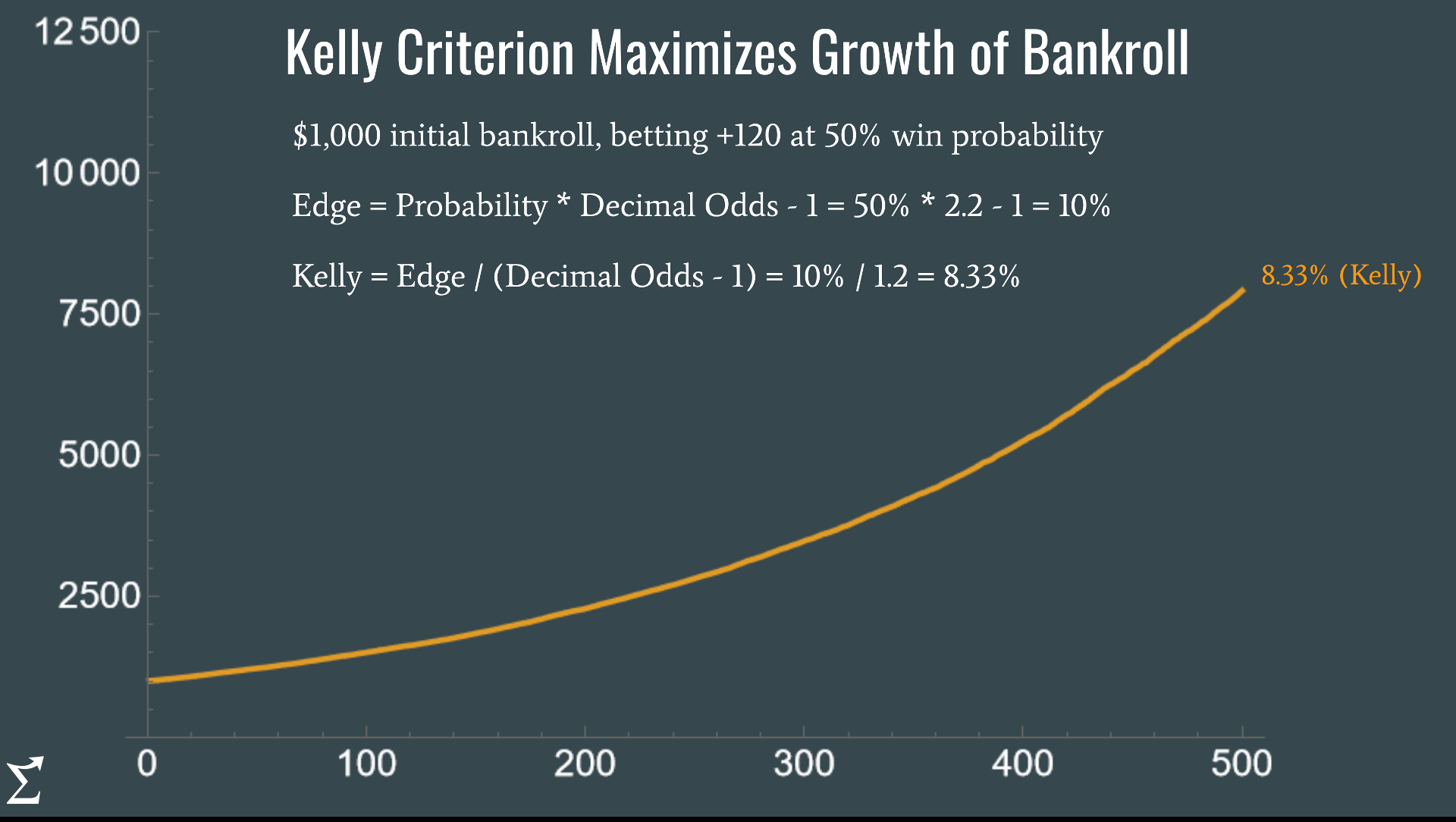

Ý tưởng cơ bản của tiêu chuẩn Kelly là dựa trên tỷ lệ chiến thắng và tỷ lệ lợi nhuận rủi ro (risk reward) của từng giao dịch để tính toán ra tỷ lệ x% cố định (số lượng % trên tổng nguồn vốn hiện tại) sao cho mức lợi nhuận đạt được là lớn nhất.

Giả sử khi nhà giao dịch tính toán được x bằng 20 thì có nghĩa là với mỗi giao dịch, người đó nên sử dụng 20% nguồn vốn của mình để tối đa hoá lợi nhuận kỳ vọng.

Công thức Kelly Criterion

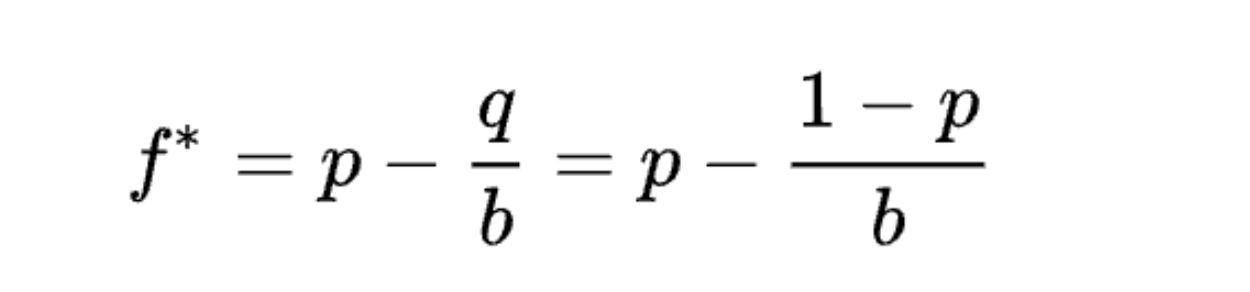

Tỷ lệ x bên trên (còn được gọi là tỷ lệ Kelly) được tính toán theo công thức sau:

Trong đó:

Giả sử trong một trò chơi tung đồng xu, mỗi lần chơi chúng ta sẽ phải bỏ ra $10, khi thắng chúng ta được $30 còn khi thua mất tiền cược ban đầu). Giả sử bằng một cách nào đó ta tính toán được tỷ lệ thắng trong trò chơi này là 60%.

Có nghĩa lúc này tỷ lệ lợi nhuận rủi ro sẽ là ($30 - $10)/$10 = 2. Do đó tỷ lệ Kelly là 0.4. Có nghĩa là chúng ta nên đặt 40% tổng số vốn cho mỗi lần chơi để tối đa hoá lợi nhuận.

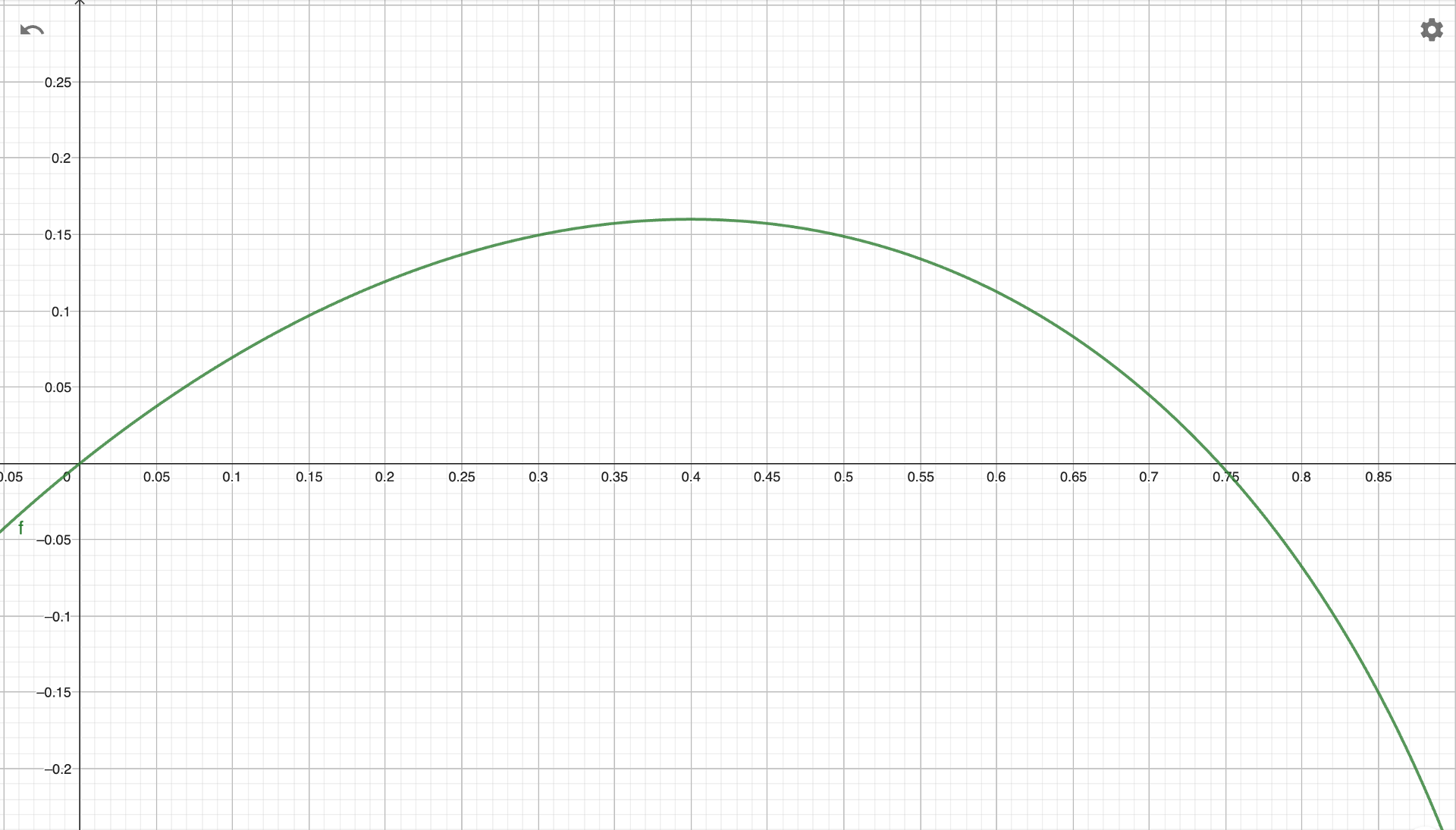

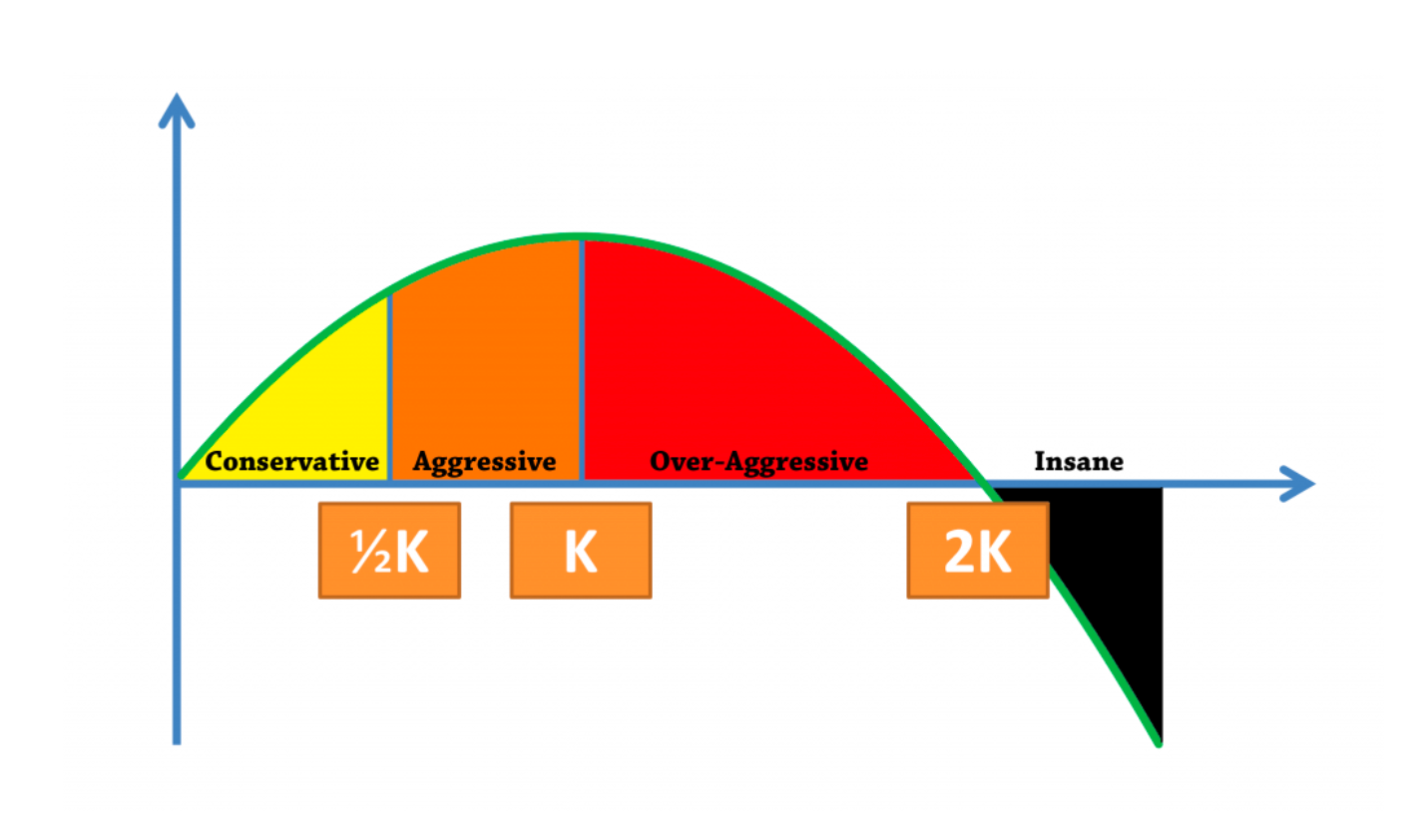

Theo đó biểu đồ lợi nhuận kỳ vọng theo tỷ lệ vốn đặt cược sẽ như hình dưới đây:

Trong đó trục tung là tỷ lệ lợi nhuận kỳ vọng. Trục hoành là tỷ lệ lượng vốn tương ứng phân bổ vào giao dịch đó.

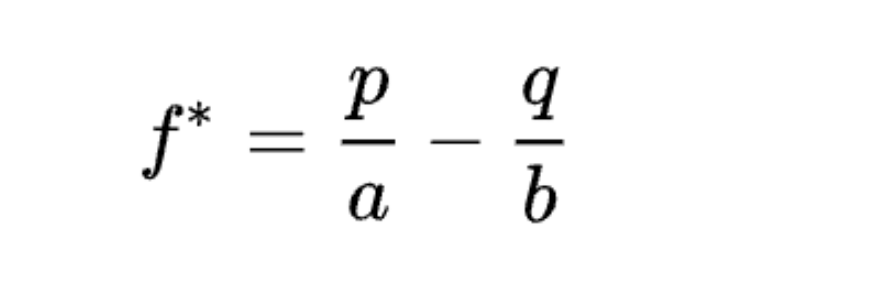

Một dạng khác của công thức tính tỷ lệ Kelly thường được dùng trong đầu tư:

Trong đó:

Ưu và nhược điểm của tiêu chuẩn Kelly

Tiêu chuẩn Kelly là nền tảng của nhiều học thuyết trong đầu tư do đó phương pháp này khá khoa học và logic. Bên cạnh đó, nhà đầu tư khi tiếp cận với phương pháp này sẽ lượng hoá cụ thể được lợi nhuận và rủi ro dựa trên dữ liệu giao dịch trong quá khứ của họ.

Tuy nhiên, công thức này cũng tồn tại các nhược điểm như sau:

Cách áp dụng tiêu chuẩn Kelly trong giao dịch

Bước đầu tiên, chúng ta sẽ cần xác định tỷ lệ chiến thắng của mỗi giao dịch. Điều này có thể thực hiện bằng cách ước lượng dựa trên các giao dịch trong quá khứ. Nhà đầu tư cũng có thể đánh giá dữ liệu này trong các khoảng thời gian khác nhau và tiến hành so sánh chúng để ra được tỷ lệ hợp lý.

Sau đó, xác lập một mức lợi nhuận rủi ro dựa trên TP (take profit) và SL (stoploss) của riêng mình từ đó tính ra tỷ lệ Kelly.

Tiếp theo là tiến hành vào lệnh khi có một cơ hội giao dịch trên thị trường căn cứ vào tỷ lệ này. Tuỳ theo khẩu vị rủi ro, nhà đầu tư có thể tăng hay giảm tỷ lệ vốn phân bổ (dựa trên tiêu chuẩn Kelly) đối với giao dịch đó.

Trên đây là thông tin cơ bản về tiêu chuẩn Kelly và cách áp dụng trong giao dịch. Các bạn có thể áp dụng và đưa ra trải nghiệm cá nhân của mình đối với phương pháp này. Chúc các bạn thành công!