VSA là gì? Cách giao dịch với phương pháp VSA hiệu quả (mới nhất)

Hầu hết các nhà giao dịch thường tiếp cận thị trường bằng phân tích cơ bản hoặc phân tích kỹ thuật thông qua các chỉ báo. Mỗi phương pháp đi tìm cho mình một câu trả lời “Tại sao sự kiện sẽ xảy ra?” và “Khi nào sự kiện này sẽ xảy ra?.

Trong khi đó, phương pháp VSA tìm cách để trả lời đồng thời cho hai câu hỏi này. VSA đi tìm nguyên nhân của sự kiện đang diễn ra trên thị trường, tìm cách lần ra dấu vết của các tổ chức và đưa ra dự đoán cho những sự kiện trong tương lại. Vậy “VSA là gì?” và “VSA hoạt động ra sao?” Hãy cùng mình nghiên cứu qua bài viết này nhé!

- Phương pháp VSA là gì?

- Các thành phần và nguyên lý hoạt động phương pháp VSA

- Các mô hình cơ bản và cách giao dịch phương pháp VSA

- Tại sao nên giao dịch bằng phương pháp VSA?

- Lưu ý khi sử dụng VSA

VSA là gì?

Phương pháp VSA (Volume Spread Analysis) là phương pháp tìm cách lý giải cho sự biến động giá. Nguyên nhân của mối quan hệ này biểu thị qua sự mất cân đối giữa nguồn cung và cầu trên thị trường dưới sự dẫn dắt của Smart Money. Từ đó, lần ra dấu vết của dòng tiền Smart Money và cố gắng giao dịch hài hoà cùng họ.

Các thành phần của phương pháp VSA

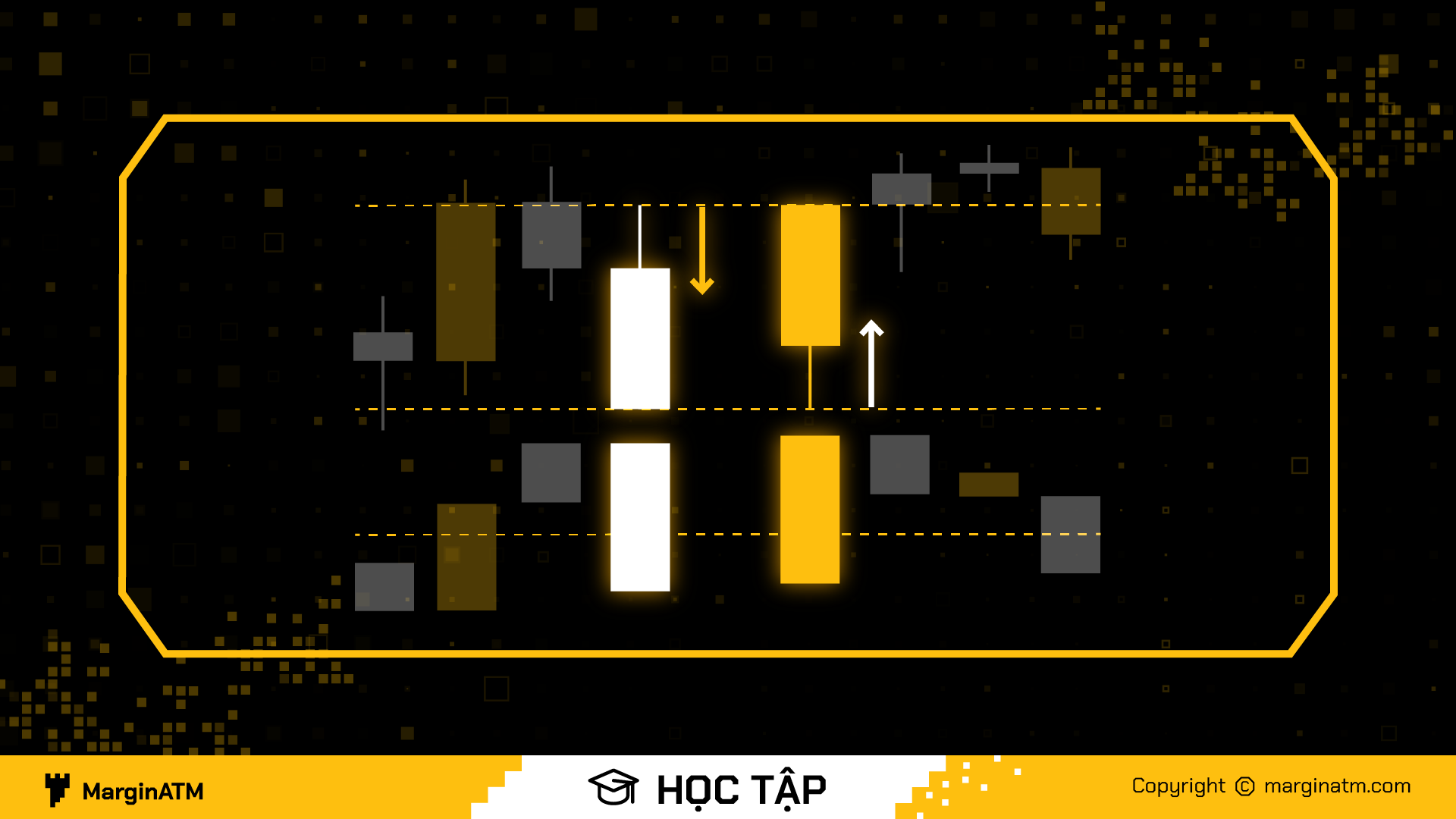

VSA xem xét mối tương quan giữa ba yếu tố: khối lượng giao dịch (Volume), biên độ dao động (Spread) và giá đóng cửa của một phiên giao dịch (Close) để xác định tình trạng cung cầu trên thị trường.

Phương pháp nhấn mạnh tầm quan trọng của khối lượng trong phân tích giao dịch nhưng chỉ khối lượng thôi là chưa đủ, một nửa ý nghĩa biểu thị thông qua biên độ giá.

Khối lượng (Volume)

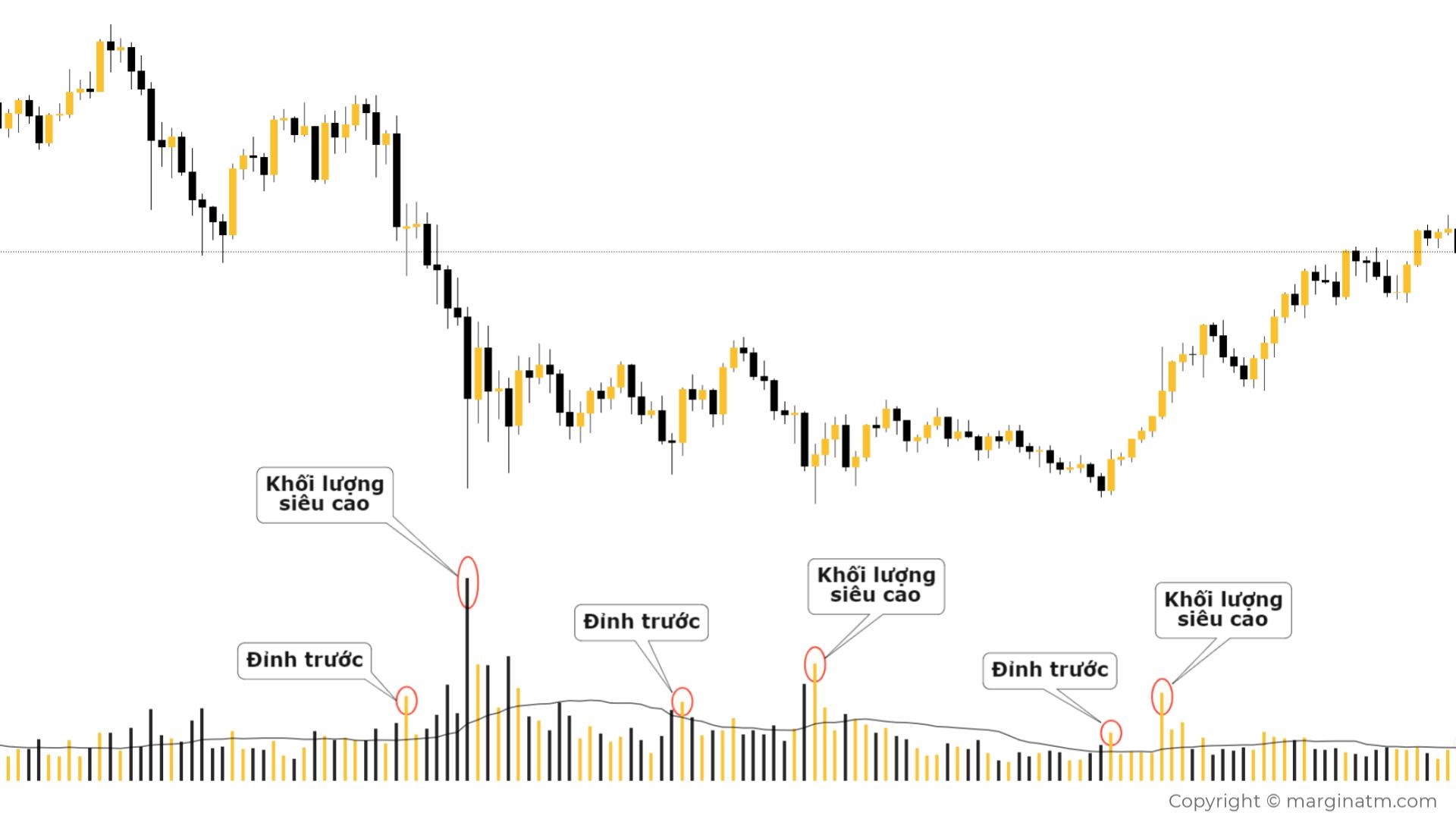

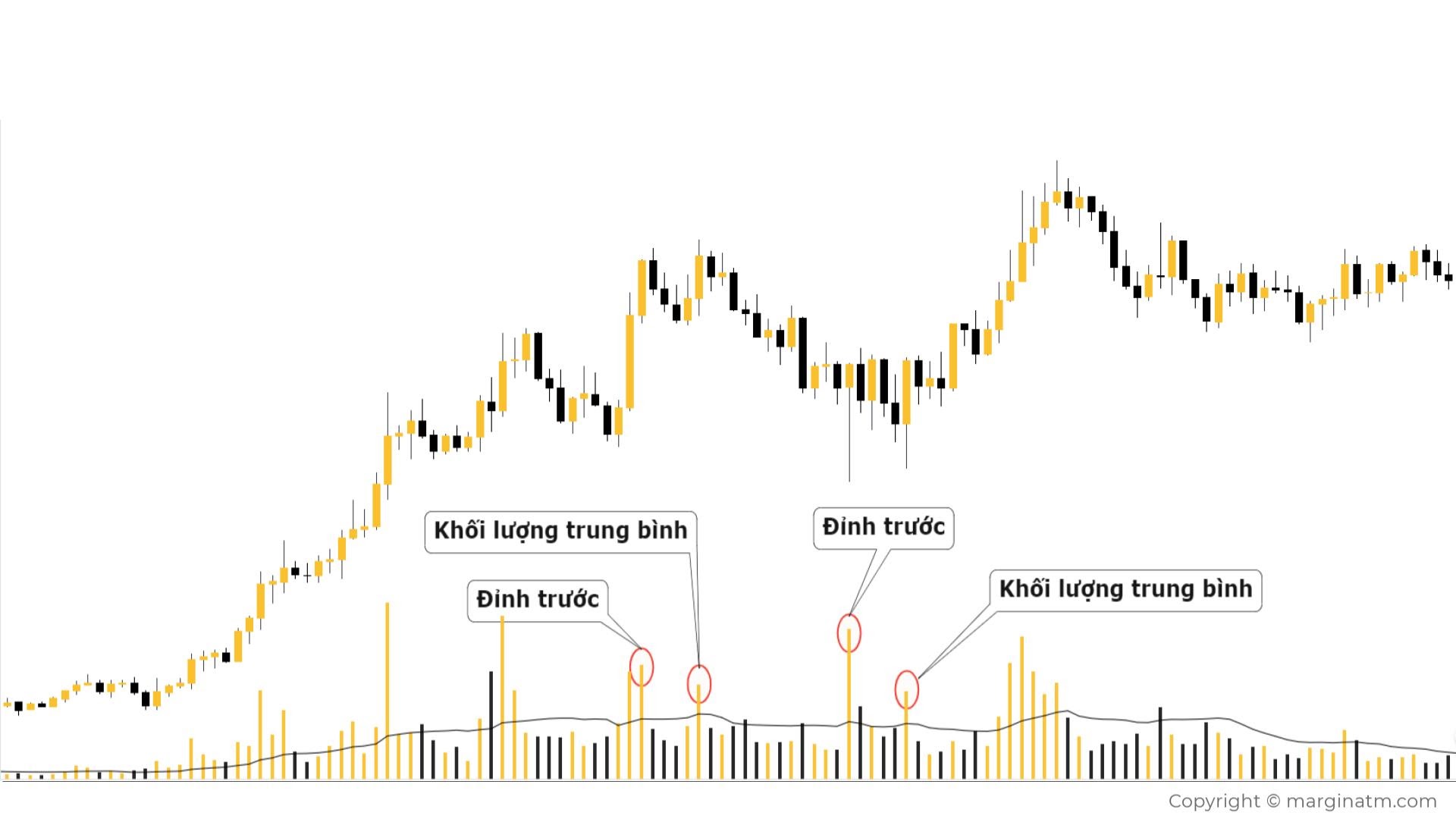

- Khối lượng siêu cao (Ultra): là đỉnh cao nhất trong khu vực được xem xét.

- Khối lượng trên trung bình: là khối lượng trong phạm vi xem xét ở mức cao hơn trung bình (MA20) nhưng vẫn thấp hơn đỉnh trước đó.

Biên độ giá (Spread)

Là phạm vi biến động trong một thanh giá, được tính bằng khoảng cách của giá mở và đóng cửa.

Giá đóng cửa (Close)

Giá đóng cửa có thể ở bất kỳ vị trí nào so với cây nến và nó là một tín hiệu rất quan trọng.

Nguyên lý hoạt động của phương pháp VSA

Phương pháp hoạt động dựa trên mối quan hệ mật thiết giữa khối lượng và biên độ giá qua từng thanh nến.

VSA cho rằng khối lượng và biên độ phải có sự hài hoà qua từng phiên giao dịch. Sự bất thường xảy ra khi phiên giao dịch để lại thân nến hẹp nhưng khối lượng lớn, thân rộng nhưng khối lượng thấp,... thì đây là dấu hiệu của sự mất cân đối giữa nguồn cung và cầu trên thị trường.

Phương pháp VSA xác định rất rõ ràng, thị trường giảm là do mất cân đối nguồn cung và thị trường tăng là do mất cân đối nguồn cầu. Để một thị trường có xu hướng tăng, phải có nhiều người mua hơn người bán nhưng đây chỉ mới là điều kiện cần, điều kiện đủ chúng ta cần phải có sự vắng mặt của bên bán.

Có hai ứng dụng chính mà phương pháp VSA chỉ ra đó là :

- Dấu hiệu điểm mạnh (Sign of Strength): Xảy ra trong tình trạng nguồn cung cạn kiệt sau một xu hướng giảm và cầu lúc này tăng gây ra sự mất cân bằng cung - cầu làm cho giá có thể tăng trong tương lai.

- Dấu hiệu điểm yếu (Sign of Weak) Xảy ra trong tình trạng nguồn cầu cạn kiệt sau một xu hướng tăng, cung lúc này xuất hiện áp đảo gây ra sự mất cân đối cung - cầu làm cho giá có nguy cơ giảm trong tương lai.

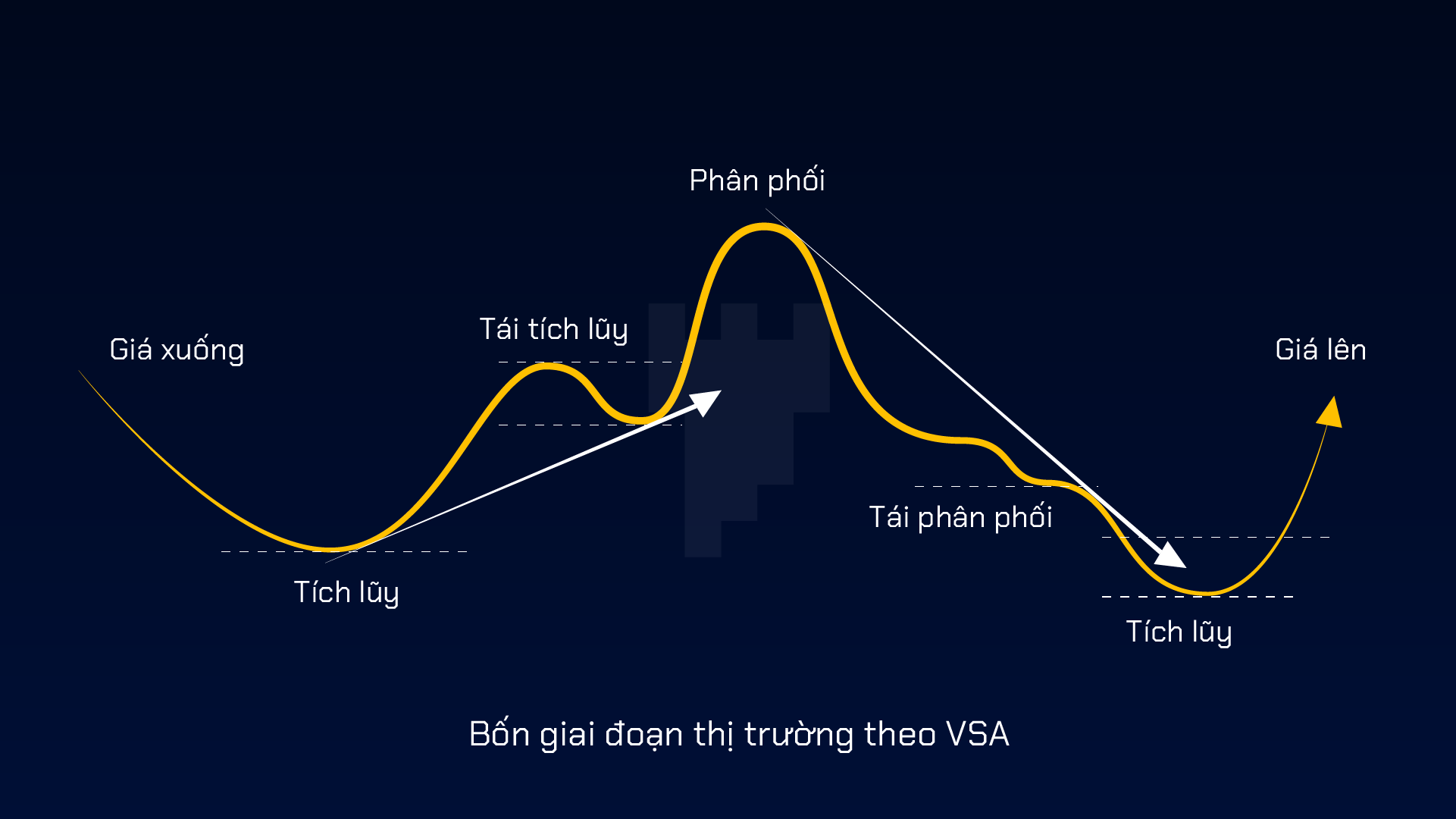

Các giai đoạn trong thị trường theo VSA

Thông qua việc tiếp cận thị trường bằng phương pháp VSA, nhà giao dịch có thể nhận ra thị trường đang ở một trong bốn giai đoạn sau: tích luỹ, giá lên, phân phối và giá xuống.

- Tích luỹ: Xảy ra khi thị trường giảm giá đã cạn cung. Dẫn đến Cung và Cầu trở nên cân bằng. Tái tích luỹ xảy trong xu hướng tăng của thị trường.

- Giá lên: Khi Cầu nhiều hơn Cung, sau giai đoạn tích luỹ và tái tích luỹ.

- Phân phối: Xảy ra khi thị trường tăng giá đã cạn cầu. Dẫn đến Cung và Cầu trở nên cân bằng. Tái phân phối xảy ra trong xu hướng giảm.

- Giá xuống: Khi Cung nhiều hơn Cầu, sau giai đoạn phân phối và tái phân phối.

Các mô hình cơ bản của VSA

Mô hình Sign of Strength

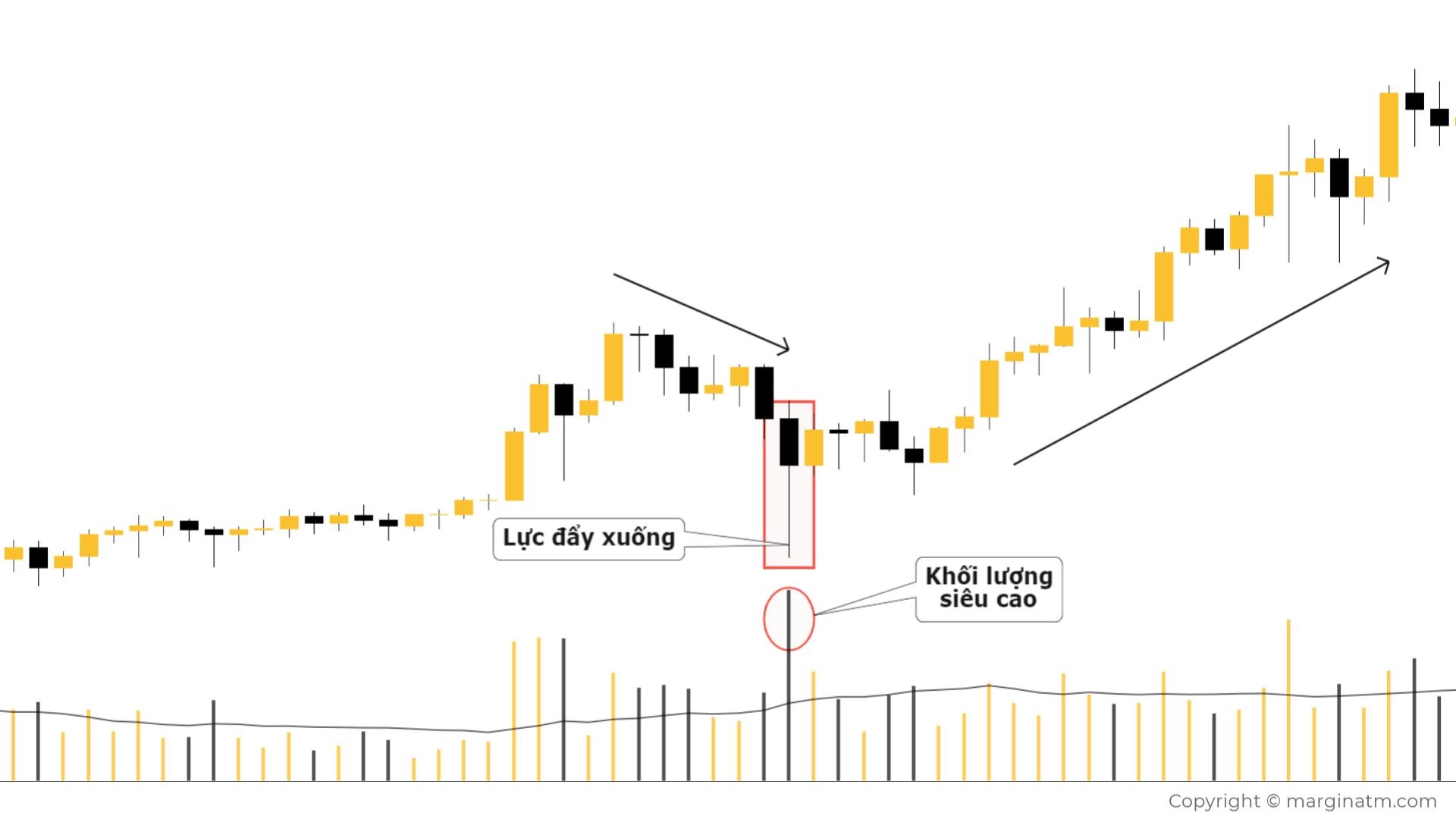

Lực đẩy xuống - Down Thrust

Theo nghiên cứu của VSA, nếu thân nến hẹp thì khối lượng cũng phải nhỏ. Tuy nhiên, nếu phiên giao dịch để lại một mẫu hình nến Pinbar hoặc dạng nến như Doji với bóng dưới dài được giao dịch khối lượng siêu cao hay cao trung bình thì đây là một dấu hiệu bất thường.

Trường hợp này thể hiện đang có nhiều cầu hơn cung nên giá có thể sẽ tăng lên.

Cao trào bán - Selling Climax

Đây là mẫu nến giảm với biên độ (Spread) lớn, giá đóng cửa thấp hơn đáy gần nhất và để lại bóng nến dưới dài tương đối, được giao dịch cùng khối lượng giao dịch siêu cao hoặc cao trên trung bình.

Selling Climax được hình thành cuối cùng trong một xu hướng giảm rõ ràng và xu hướng giảm có dấu hiệu mạnh dần về cuối. Mẫu hình này cho thấy tín hiệu dừng xu hướng giảm chuyển sang giai đoạn sideway tích luỹ.

Nỗ lực giảm giá nhỏ hơn kết quả giảm giá - Bearish Effort < Bearish Result

Nếu xuất hiện cây nến giảm có thân rộng hơn cây nến trước đó nhưng được giao dịch với khối lượng thấp hơn thì rõ ràng là có sự bất thường vì nỗ lực (Volume) và kết quả (Spread) không có sự hài hoà với nhau.

Sự suy giảm lượng cung này có thể là cơ hội để lượng cầu xuất hiện áp đảo hay lý giải theo cách khác đó là đang có ít hơn các nhà giao dịch muốn bán tại mức giá thấp này. Do đó khi thấy một mức thấp hấp dẫn có thể thu hút được sự quan tâm từ các nhà giao dịch khác nên giá sẽ có cơ hội tăng trong những phiên sau.

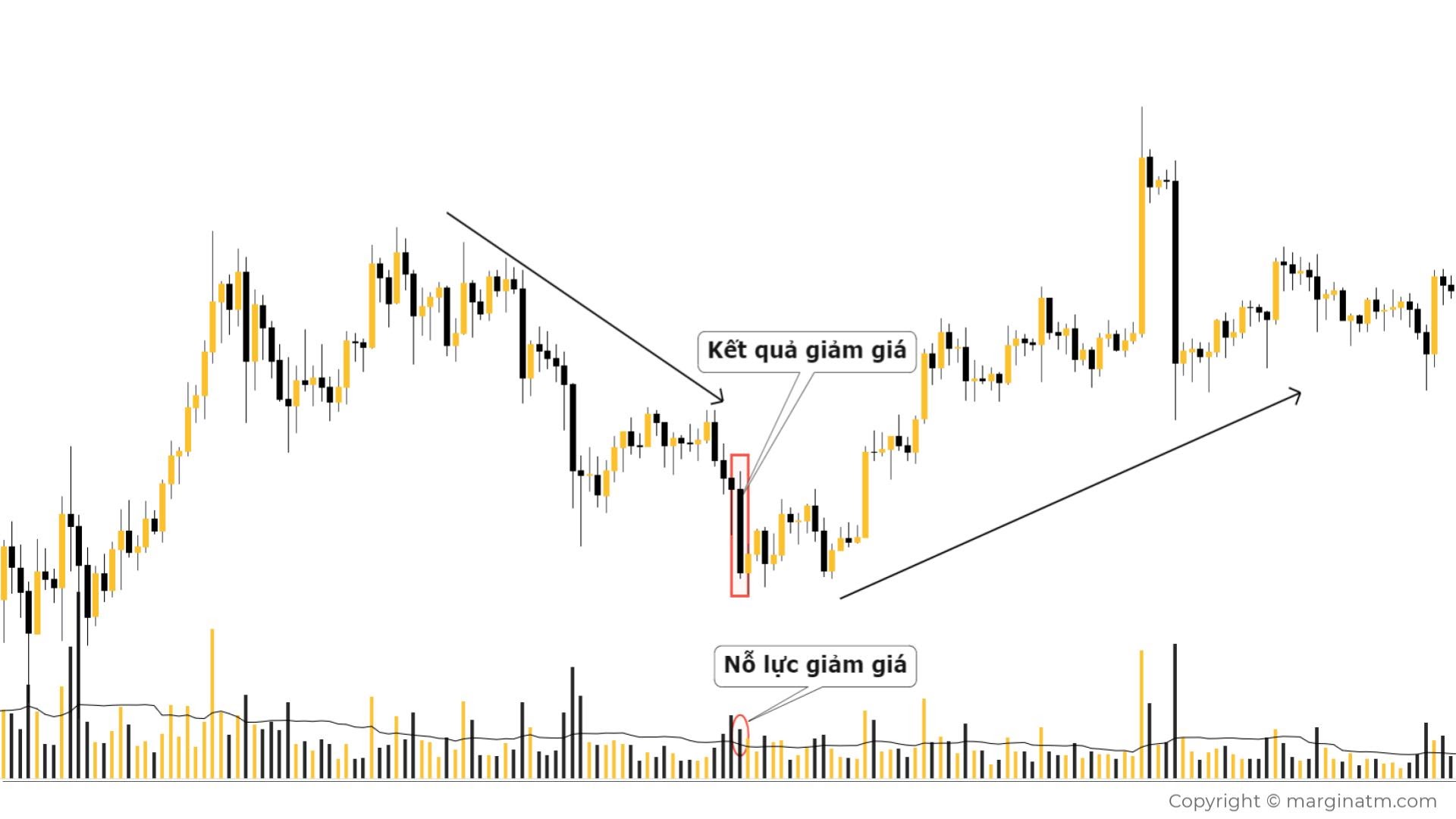

Nỗ lực giảm giá lớn hơn kết quả giảm giá - Bearish Effort > Bearish Result

Nếu xuất hiện một cây nến giảm có thân hẹp hơn hoặc tương đương cây nến trước đó nhưng được giao dịch với khối lượng cao hơn thì chúng ta cần lưu ý vì biểu đồ cho ta thấy sự không hài hoà giữa nỗ lực giảm giá (thể hiện qua Volume) và kết quả giảm giá (thể hiện qua Spread).

Nếu nỗ lực đẩy giá giảm tăng nhưng kết quả sau đó lại thất bại thì rõ ràng đang có sự mất cân đối ở nguồn cung, nguồn cầu chiếm ưu thế hơn nên giá có thể sẽ tăng trong những phiên sau.

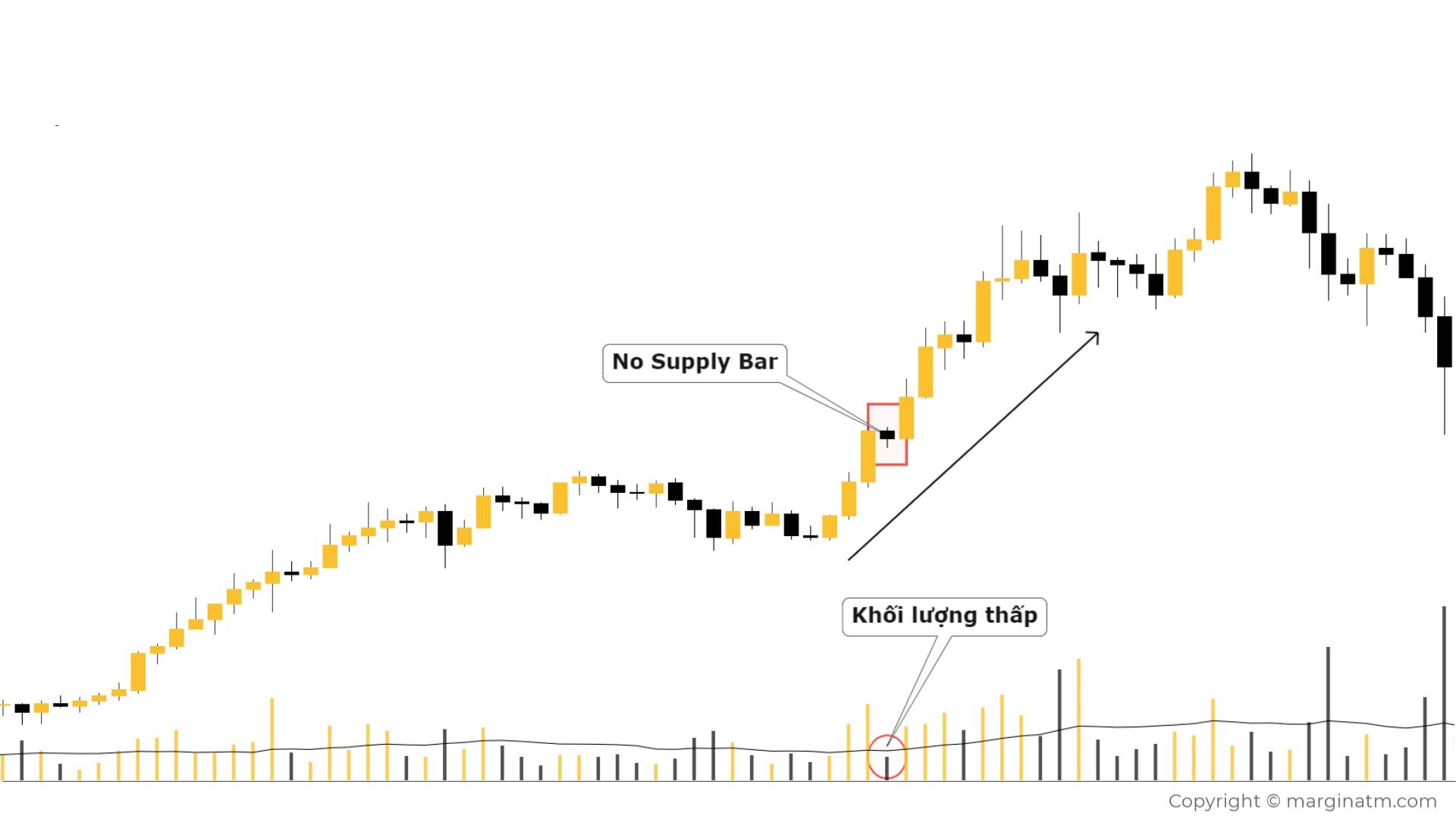

Nến không có nguồn cung - No Supply Bar

Mẫu nến không có nguồn cung hay nói cụ thể hơn là nguồn cung bị thiếu hụt. Mẫu nến này có đặc điểm nhận dạng là một thanh nến giảm có thân hẹp và khối lượng giao dịch thấp hơn khoảng 2 phiên giao dịch trước đó.

No Supply Bar thường xuất hiện xong một xu hướng tăng, cho tín hiệu tiếp tục xu hướng vì cầu ở giai đoạn này thể hiện sự áp đảo.

Lực đẩy xuống giả - Pseudo Downthrust Bar

Hình dạng của Pseudo Downthrust Bar là một Pin Bar hoặc Doji có bóng dưới dài tương đối với thân nến hẹp được giao dịch cùng khối lượng thấp hơn khoảng hai phiên trước đó.

Mẫu nến này cho thấy nguồn cung đang có sự thiếu hụt nên giá có thể sẽ tăng trong những phiên giao dịch sau đó.

Lực đẩy xuống giả đảo ngược - Pseudo Inverse Downthrust

Nến Pseudo Inverse Downthrust có bản chất giống như Pseudo Downthrust Bar chỉ khác ở cách thể hiện hình dáng ngược lại. Mẫu nến này cũng thể hiện dấu hiệu thiếu hụt nguồn cung trên thị trường, mất cân đối giữa cung và cầu nên giá sẽ có thể tăng trở lại

Nến đẩy ngược xuống - Inverse Down Thrust

Inverse Down Thrust có hình dáng là nến Pin Bar tăng giá nhưng nằm đảo ngược, thân nến hẹp hoặc Doji với đuôi trên dài. Tuy nhiên ở Inverse Down Thrust được giao dịch với khối lượng siêu cao hoặc cao trung bình.

Theo lý thuyết của VSA thì mẫu hình này đang cho một biểu hiện không hài hoà giữa biên độ giá và khối lượng giao dịch nên trường hợp này có dấu hiệu bất thường, giá trong những phiên sau có thể sẽ tăng do nguồn cung không còn duy trì mạnh mẽ.

Thất bại trong nỗ lực bán - Failed Effort Selling Climax

Đây là một dạng biến thể Selling Climax. Sau mỗi phiên giao dịch giá giảm mạnh không để lại bóng nến dưới hoặc rất ngắn và được giao dịch với khối lượng cao, xen kẽ đó là các phiên giao dịch tăng giá đẩy mạnh lên khoảng ½ thân nến giảm và không để bóng nến dưới hoặc rất ngắn.

Trong trường hợp này, phe bán đã nỗ lực cố gắng gia tăng nguồn cung để áp đảo cầu trên thị trường nhưng nỗ lực này đã nhận thất bại do nguồn cung vẫn được duy trì rất tốt. Do đó, giá có thể có cơ hội tăng trong tương lai.

Mô hình Sign Of Weakness

Lực đẩy lên - Up Thrust

Up Thrust là mẫu nến được thể hiện dưới dạng Pin Bar giảm giá hay nến Doji có thân hẹp, bóng trên dài và đặc biệt là được giao dịch với khối lượng ở mức siêu cao hoặc cao trên trung bình, xuất hiện trong xu hướng tăng.

Mẫu nến này mô tả rằng trong quá trình nguồn cầu “hưng phấn” đẩy giá tăng mạnh thì thị trường đã xuất hiện một nguồn cung áp đảo đẩy giá giảm mạnh. Sự mất cân đối nguồn cung và cầu này có thể sẽ làm giá tiếp tục giảm đi xuống.

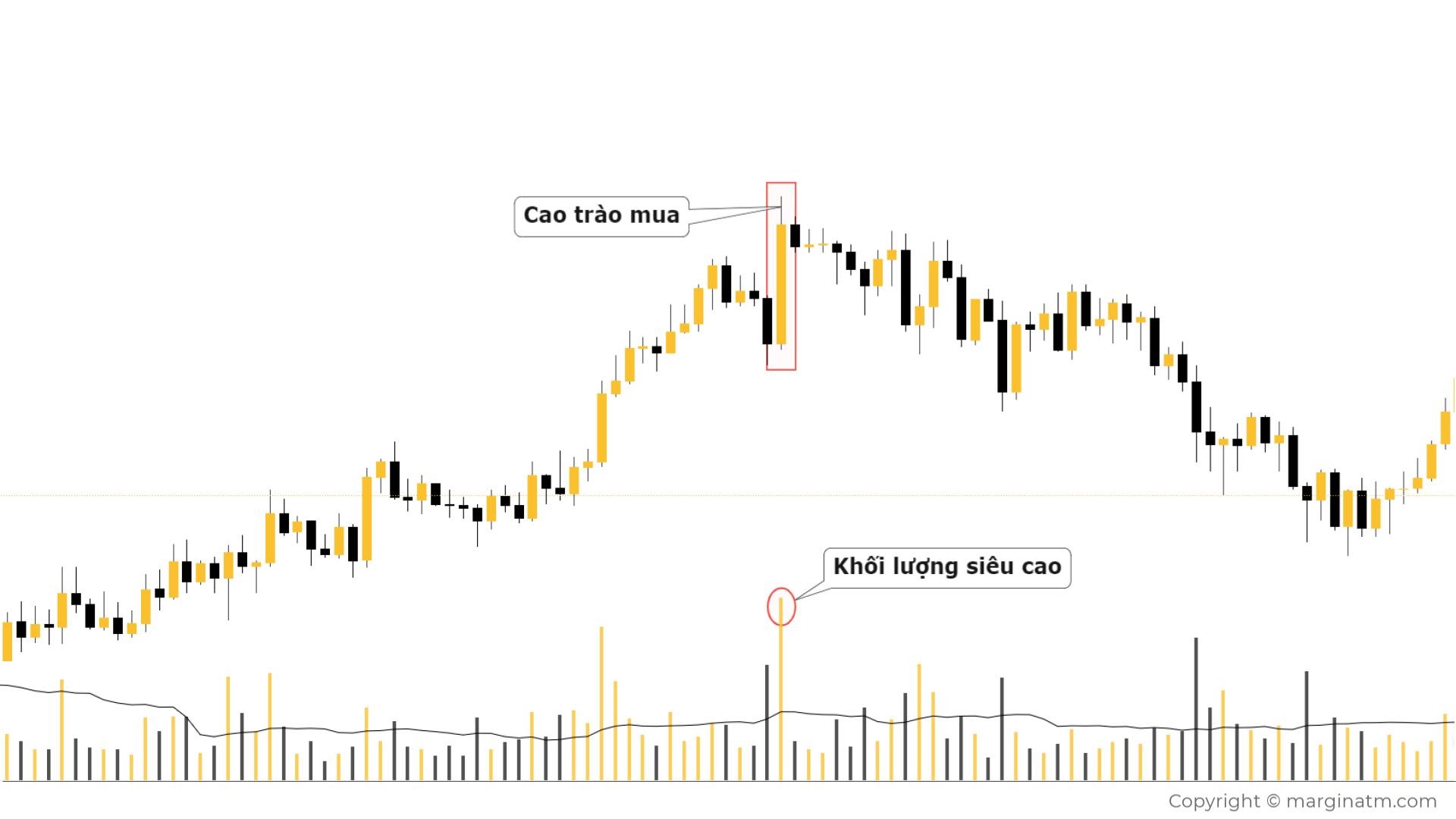

Buying Climax xuất hiện trong một xu hướng tăng để lại một mẫu nến thân rộng, có bóng nến trên dài tương đối, được giao dịch với khối lượng siêu cao hoặc cao trên trung bình.

Để chặn được momentum đang đẩy giá tăng mạnh bởi nguồn cầu thì phải có sự xuất hiện áp đảo đến từ một nguồn cung. Lúc này cung và cầu đang có sự mất cân bằng và giá có nguy cơ sẽ giảm trong những phiên giao dịch sau.

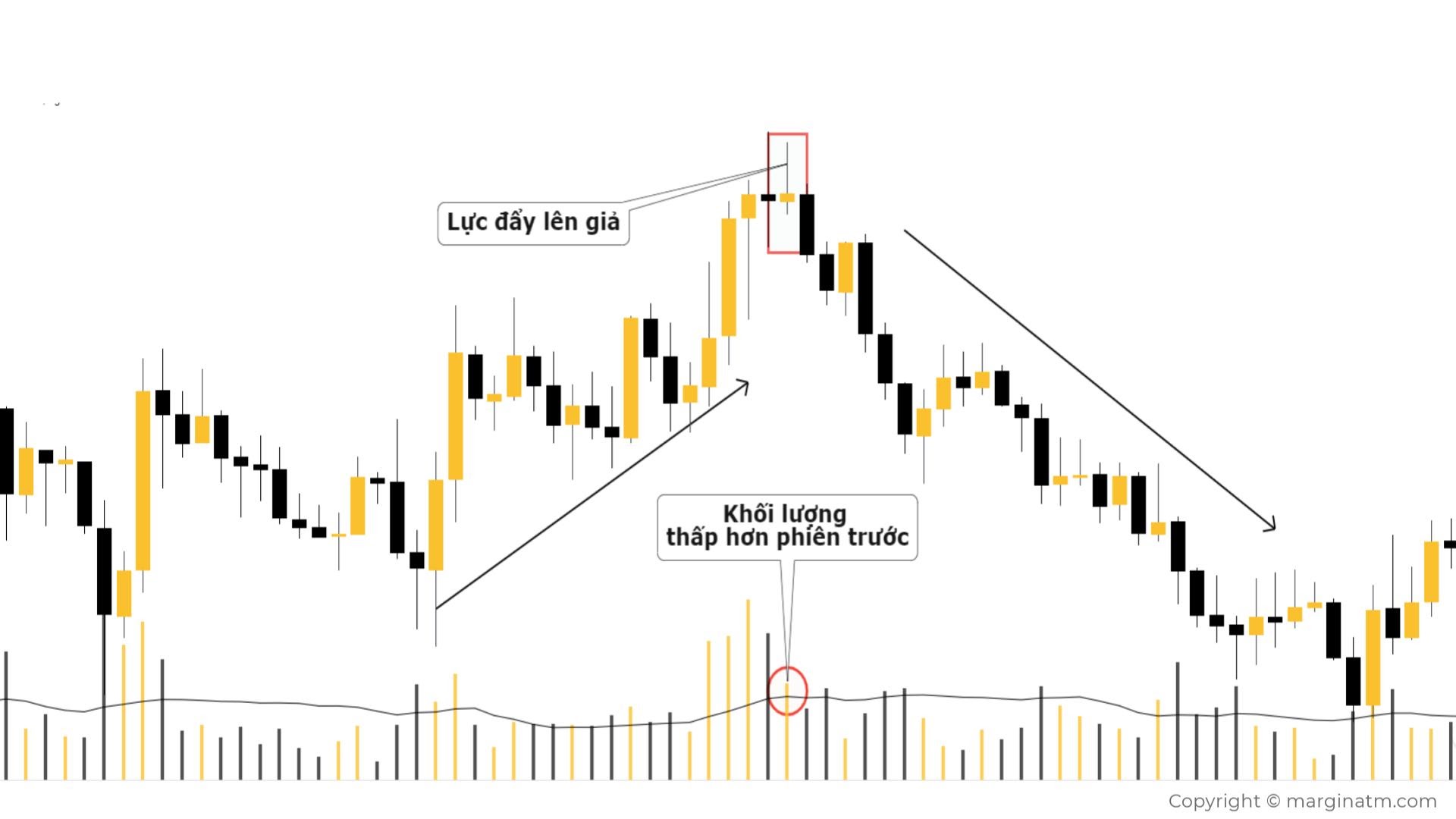

Nỗ lực tăng giá nhỏ hơn Kết quả tăng giá - Bullish Effort < Bullish Result

Nếu xuất hiện một thanh nến tăng có biên độ lớn (lớn hơn nến tăng trước đó) nhưng được giao dịch với khối lượng thấp hơn thì chúng ta cần lưu ý vì thị trường đang cho ta thấy sự bất hài hòa giữa nỗ lực (Volume) và kết quả (Spread).

Thị trường lúc này đang cho thấy có sự thiếu hụt của nguồn cầu. Do đó, giá sẽ có nguy cơ giảm trong tương lai.

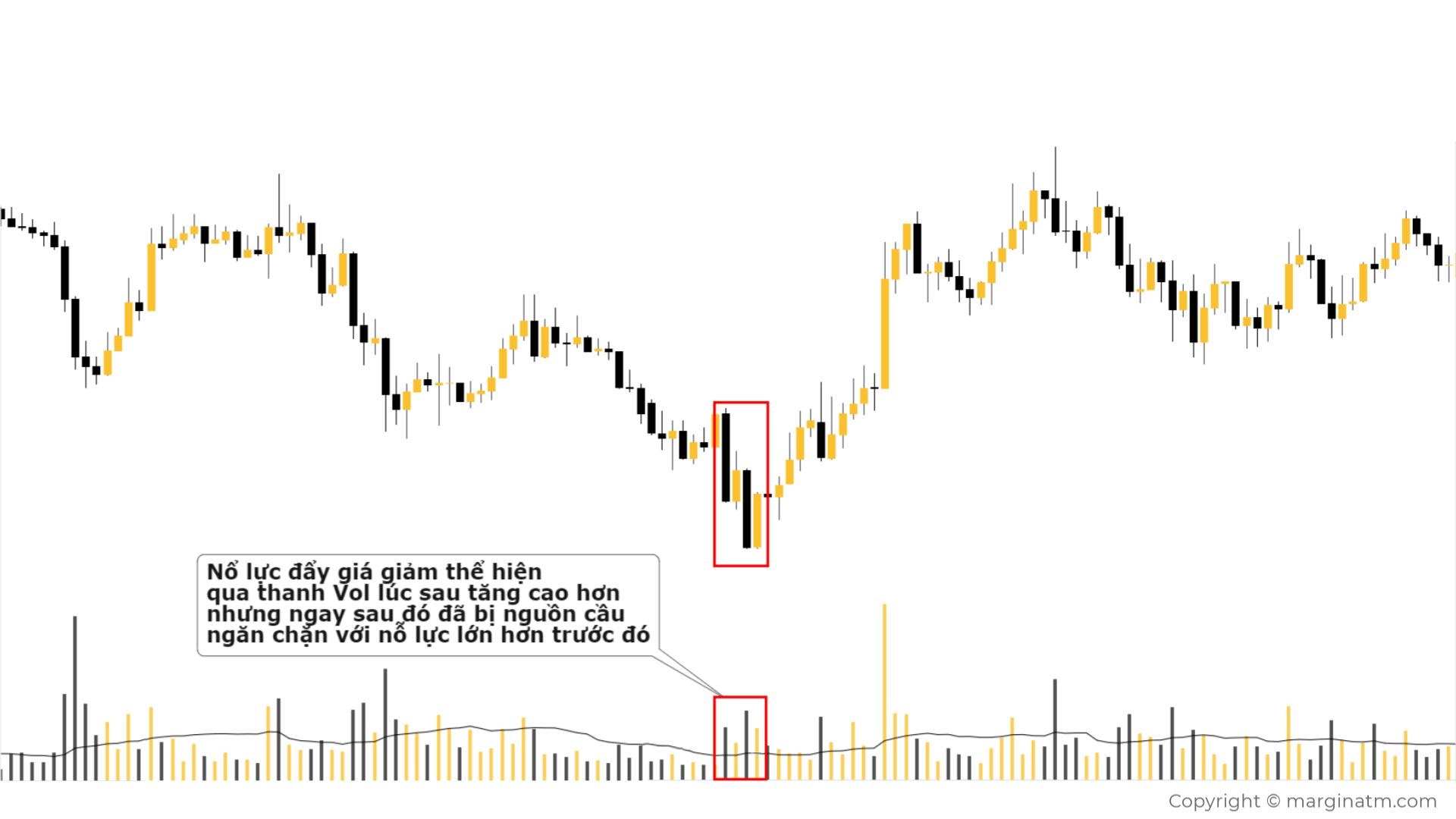

Nỗ lực tăng giá lớn hơn Kết quả tăng giá - Bullish Effort > Bullish Result

Ở trường hợp này, sự mất cân đối của nguồn cầu được thể hiện thông qua thanh nến tăng có biên độ nhỏ hơn thanh nến tăng trước đó nhưng lại được giao dịch với khối lượng lớn hơn (siêu cao hoặc cao trên trung bình).

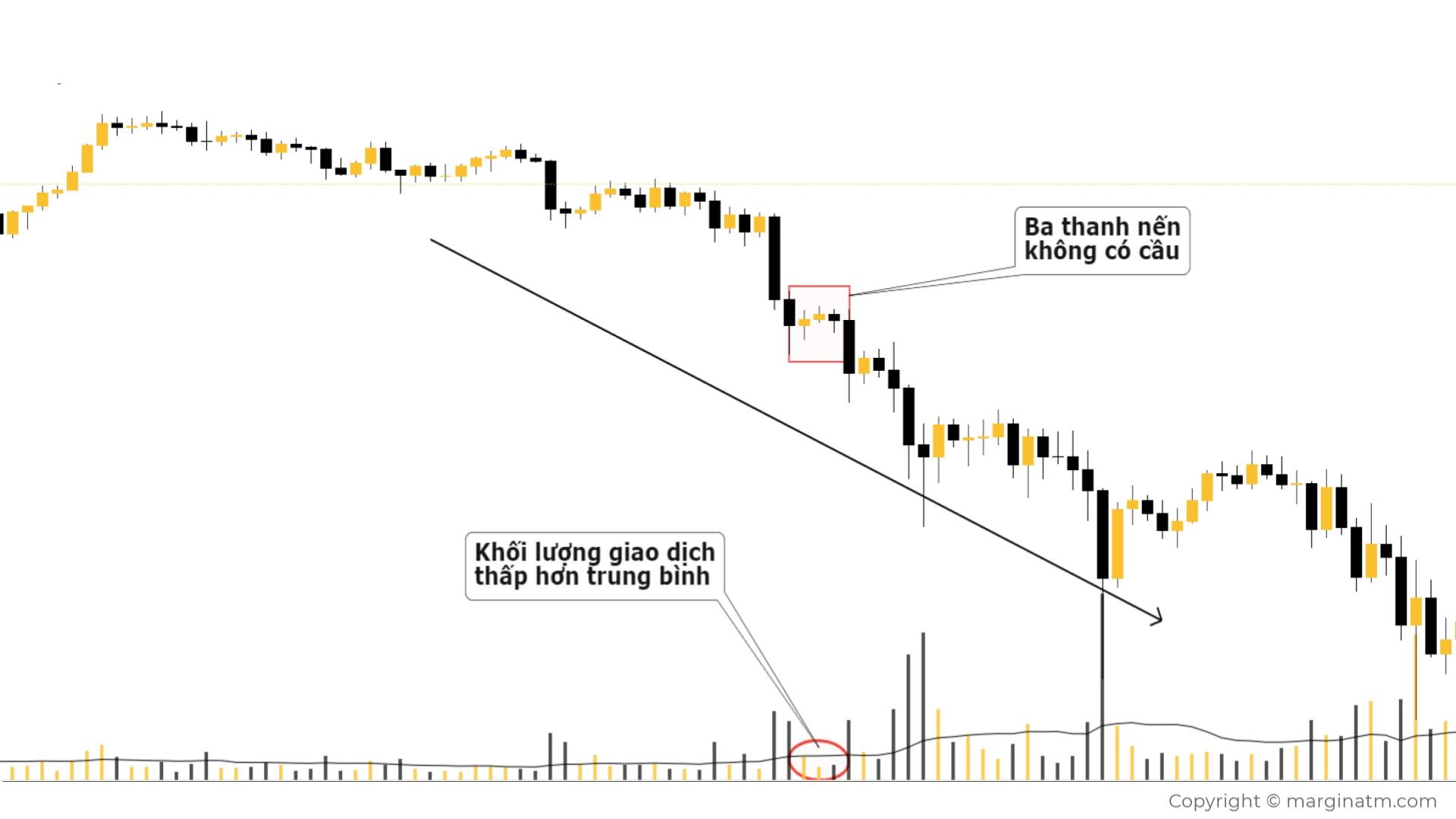

Nến không có cầu - No Demand Bar

No Demand Bar là mẫu nến có thân hẹp, để lại bóng nến trên và được giao dịch với khối lượng thấp hơn khoảng hai phiên trước đó.

No Demand Bar xuất hiện trong xu hướng giảm, ý nghĩa của mẫu nến này cho thấy sự thiếu hụt nguồn cầu và thị trường có thể sẽ tiếp tục xu hướng giảm.

Lực đẩy tăng giả - Pseudo Upthrust Bar

Với một thanh nến có dạng Doji bóng trên dài hay một Pin Bar giảm giá có thân nến hẹp được giao dịch với khối lượng thấp hơn trước đó thì điều này được xem thị trường đang có dấu hiệu thiếu hụt nguồn cầu.

Nguồn cung và cầu lúc này mất cân bằng. Do đó, khả năng giá sẽ giảm trong những phiên giao dịch tiếp theo.

Lực đẩy tăng giả ngược - Inverse Pseudo Upthrust Bar

Inverse Pseudo Upthrust Bar có bản chất cũng như Pseudo Upthrust Bar nhưng nó thể hiện thông qua cây Pin Bar hoặc cây Doji để lại bóng dưới, có thân hẹp, được giao dịch với khối lượng thấp hơn khoảng hai phiên trước đó.

Lực đẩy tăng ngược - Inverse Upthrust

Đây là một thanh nến có thân hẹp, có bóng nến dưới dài (Pin Bar hoặc Doji) được giao dịch với khối lượng siêu cao hoặc cao trên trung bình.

Theo VSA, sẽ không có gì đặc biệt nếu phiên giao dịch để lại thân nến hài hoà với khối lượng cũng thấp tương ứng. Tuy nhiên, với mô tả ở trên thì rõ ràng phiên giao dịch có sự bất thường. Nguồn cung đang cho thấy một nỗ lực cố gắng đẩy giá giảm. Nếu cầu mất cân bằng, giá có thể giảm trong tương lai.

Cao trào mua thất bại - Failed Buying Climax

Là mẫu hình được xem là biến thể của Cao trào mua. Mẫu hình xuất hiện với thân nến dài hơn và khối lượng cao hơn 2 nến trước đó và đặc biển một điều cần lưu ý đó là sự bất thường giữa giá và thân nến khi so với cao trào mua phiên trước đó.

Tuy nhiên sau đó xuất hiện thanh nến giảm hấp thụ một lượng lớn lực cầu. Cung và cầu lúc này đang cho thấy sự mất cân đối nên giá có thể sẽ giảm trong tương lai.

Cách giao dịch với phương pháp VSA

Giao dịch với VSA đòi hỏi các nhà giao dịch phải liên tục quan sát sự tương quan giữa cung và cầu để tìm ra những tín hiệu bất thường thể hiện trên từng thanh nến qua khối lượng giao dịch và biên độ giá.

Phương pháp VSA được xem là cách tiếp cận khá phức tạp do nó đi sâu tìm hiểu nguyên nhân bản chất của vấn đề về sự mất cân đối cung - cầu trên thị trường. Nếu thuần thục phương pháp này, bạn sẽ có một lợi thế khá lớn so với những nhà giao dịch khác trên thị trường.

Tại sao nên sử dụng VSA trong giao dịch?

VSA cho rằng vấn đề chính khi giao dịch bằng mô hình giá, hành động giá, sóng Elliot, thuyết Gann,... thường mang tính chủ quan. Do các mô hình giá đã được phổ biến rộng rãi trên thế giới làm cho Smart Money dễ dàng thao túng hơn.

Như các bạn đã thấy trong phân tích những dấu hiệu của SOS, phương pháp VSA không mang tính chủ quan vì nó đi tìm chính nguyên nhân của sự biến động giá cả trên thị trường, tìm cách truy vết dòng tiền đang thao túng giá.

Lưu ý: Do giao dịch bằng VSA tập trung quan sát dữ liệu thông qua khối lượng và giá nên bạn cần phải có nguồn dữ liệu xác thực để độ chính xác ở mức tốt nhất nếu không mọi phân tích của bạn sẽ không còn hiệu quả.

Tìm hiểu thêm về Dữ liệu on-chain là gì? Cách phân tích data on-chain để đi cùng cá voi.

Tổng kết

Như vậy, MarginATM đã giới thiệu tổng quan về phương pháp VSA và các mẫu hình cơ bản của VSA cũng như nguyên lý hoạt động của phương pháp này. Trong các phần tiếp theo mình sẽ tiếp tục chia sẻ về cách giao dịch với mỗi mô hình khác nhau và những thành phần quan trọng khác. Các bạn hãy đón xem nhé!

Nếu anh em có thắc mắc nào có thể đóng góp ý kiến cho MarginATM hoặc bình luận bên dưới nhé! Chúc anh em thành công!