05 cách xác định điểm chốt lời tốt nhất trong Trade Coin

Để xác định chính xác điểm chốt lời không phải chuyện đơn giản và cần phải có nhiều kinh nghiệm, kỹ năng. Hơn thế nữa xác định chính xác điểm chốt lời sẽ nâng cao tỉ lệ chiến thắng của bạn trong thị trường crypto. Sau đây cùng tìm hiểu về điểm chốt lời và điểm qua 5 cách xác định điểm chốt lời trong trading mình lựa chọn kỹ và đúc kết trong quá trình trading nhé!

Điểm chốt lời (Price target) là gì?

Điểm chốt lời là vùng giá mà các nhà giao dịch dự đoán về giá trị trong tương lai của bất kì một coin/token nào có thể đạt được. Bên cạnh đó, điểm chốt lời cũng là vùng giá mà các nhà giao dịch kì vọng rằng khi một coin/token chạm vùng này sẽ có xu hướng đảo chiều giảm trở lại. Hay đơn giản hơn là vùng giá cao nhất theo phân tích (kì vọng) của các nhà giao dịch.

Lưu ý rằng điểm chốt lời cho cùng một coin/token có thể khác nhau do các phương pháp phân tích khác nhau được các nhà giao dịch sử dụng.

5 cách xác định điểm chốt lời trong Trade Coin

Có điểm chốt lời cố định khi Trade

Phương pháp này phù hợp với các bạn trade ngắn hạn, sử dụng trong thị trường Future/Margin sẽ hiệu quả hơn thị trường Spot. Với phương pháp này, khi trade bạn cần phải sử dụng một cùng số tiền với tỉ lệ take profit và stoploss không đổi.

Hình minh hoạ dưới thể hiện khi trade cặp BTC/USDT khung H1 mình đánh 3 lệnh với số vốn chia đều mỗi lệnh $100 sử dụng đòn bẩy 10x và cài TP/SL là 6:3. Theo đó, một lệnh win mình sẽ có $60 và lệnh lose mình sẽ mất $30.

Để sử dụng phương pháp này hiệu quả bạn phải xác định được khung thời gian phân tích và tỉ lệ take profit/stoploss hợp lý.

Gợi ý:

Khi thị trường ít biến động:

- Khung dưới H1 => TP từ 2 - 5%. SL 1 - 2%.

- Khung H1 đến H4 => TP từ 5 - 10%. SL 3 - 5%.

- Khung H4 - D => TP 10 - 30 - 50%. SL 10%.

Khi thị trường biến động mạnh: Bạn có thể sử khung nhỏ để đặt TP cao.

Lưu ý: Tỉ lệ take profit & stoploss là tuỳ thuộc mỗi cá nhân mỗi chiến lược khác nhau.

Ví dụ: Khi sử dụng các công cụ, chỉ báo kĩ thuật để kiểm tra hiệu suất trade thì cho kết quả % lệnh win của mình chỉ vào khoảng 30 đến 40% - nghĩa là khi đánh 10 lệnh mình chỉ phân tích đúng 3 4 lệnh.

Vậy liệu đây có phải là một chiến lượt sai? Liệu kết quả trade này có mang lại lợi nhuận cho các trader khi tỉ lệ win quá thấp?

Câu trả lời là điều đó hoàn toàn có thể nếu các trader biết phân bổ vốn, tỉ lệ TP/SL hợp lý.

Quay lại ví dụ giả sử là các lệnh đánh cùng một số tiền $1000 và cài TP gấp 2 lần SL:

- 1 lệnh win bạn sẽ được $100 và lệnh lose bạn sẽ mất $50.

- Đánh 10 lệnh trong đó 4 lệnh win và 6 lệnh lose.

- Số tiền bạn có được là: $100*4 - $50*6 = $100.

Từ đó cho thấy dù bạn phân tích sai nhiều hơn đúng nhưng có chiến lược đúng đắn, quản lý vốn hiệu quả vẫn mang lại lợi nhuận.

Sử dụng các vùng hỗ trợ kháng cự

Một phương pháp chốt lời khá phổ biến trong trading là sử dụng các mức hỗ trợ kháng cự. Bạn sẽ đặt lệnh buy ở hỗ trợ và sell ngay kháng cự. Có 4 cách như sau:

Cách 1: Đặt lệnh BUY ngay hỗ trợ và SELL ngay kháng cự

Trên khung D1, trên cặp BTCUSDT xác định vùng hỗ trợ và kháng cự như hình, sau đó mình sẽ lên chiến lược BUY khi giá về hỗ trợ và SELL khi giá lên gặp kháng cự.

- Lệnh đầu tiên BUY tại hỗ trợ, và bán ở kháng cự => Đây là một lệnh đúng.

- Lệnh thứ hai, BUY tại hỗ trợ một lần nữa, và bán ở kháng cự => Đây là một lệnh đúng.

- Lệnh thứ ba, BUY tại hỗ trợ. Tuy nhiên đến lần này giá không đảo chiều đi lên mà lại break xuống phá hỗ trợ này.

Vậy câu hỏi được đặt ra là: Tại sao mình làm lại lệnh BUY y chang lần trước mà lần này lại thua?

- Điều này có thể trả lời đơn giản là do mình đặt lệnh tại hỗ trợ kháng cự mà không dùng kèm bất kì công cụ hoặc tín hiệu nào khác.

- Ngoài ra, việc đặt lệnh ngay còn có một nhược điểm bạn sẽ rất thường gặp đó là bị quét STOPLOSS. Hỗ trợ kháng cự vẫn hoạt động tốt, tuy nhiên việc bóng nến bị quét mạnh qua hỗ trợ rồi mới đảo chiều biến lệnh đáng lẽ win thành lose.

Cách 2: Chờ tín hiệu đảo chiều tại đường hỗ trợ kháng cự

Có nhiều công cụ, tín hiệu báo đảo chiều hiệu quả, tùy theo cách bạn lựa chọn cái hợp nhất với mình. Các tín hiệu đó có thể là điểm breakout trendline, tín hiệu đảo chiều của các chỉ báo như: Moving Average, MACD, RSI…

Xét ví dụ sau: Cặp giao dịch ETHUSDT có đường hỗ trợ $2,285.

Khi giá hồi về ngay đường hỗ trợ mình sẽ không đặt lệnh liền mà chờ hình thành nến có râu dài ở dưới. Sau đó mình sẽ đặt lệnh BUY ngay ở cây nến sau đó.

Để tránh bị quét Stoploss mình sẽ đặt Stoploss ở vùng giá thấp nhất của cây nến trước đó. Khi sử dụng cách này bạn cần lưu ý % stoploss phải luôn thấp hơn vùng lợi nhuận bạn có được. (Hạn chế trường hợp bóng nến quá dài).

Cách 3: Đặt lệnh ngay khi đường hỗ trợ và kháng cự bị phá vỡ

Cách này nghĩa là đặt lệnh ngay khi nhận thấy sự phá vỡ ở vùng hỗ trợ hoặc kháng cự. Cách này thường được áp dụng khi thị trường có xu hướng mạnh, việc chờ giá hồi về đường hỗ trợ cũ để BUY sẽ không khả dụng vì khả năng cao giá sẽ đi luôn chứ không quay lại.

Xét ví dụ sau: Cặp ETHUSDT

Sau khi vẽ kháng cự hỗ trợ cho vùng giá này, mình nhận định đây là một xu hướng tăng, việc chờ giá hồi về hỗ trợ cũ sẽ không khả thi vì nếu rớt về khi đó giá cũng phá xu hướng tăng này là khả năng cao sẽ giảm luôn chứ không đảo chiều.

Vậy mình sẽ chờ giá break hẳn đường kháng cự trên và vào lệnh ở cây nến tiếp theo. Khi đó đường kháng cự này sẽ đóng vai trò là đường hỗ trợ mới.

Chiến lược này sẽ có một khuyết điểm là đối với những bạn vẽ kháng cự không chuẩn sẽ rất dễ bị bẫy hoặc giao dịch trong lúc thị trường bất ổn định, bị làm giá. Vậy làm thế nào để khắc phục khuyết điểm này?

Cách 4: Chờ giá quay lại đường hỗ trợ kháng cự vừa bị phá vỡ

Kháng cự khi bị phá vỡ sẽ trở thành hỗ trợ, và ngược lại. Vì vậy bạn hãy chờ vùng kháng cự đó bị phá vỡ rõ ràng và tìm cơ hội khi giá quay lại vùng đó mới vào lệnh (gọi là retest).

Khi giá quay lại vùng kháng cự vừa phá thì đường đó sẽ trở thành hỗ trợ, bạn có thể áp dụng phương pháp giao dịch ở trên để vào lệnh.

Sử dụng fibonacci mở rộng (Fibonacci Extension)

Đây là loại fibonacci giúp bạn tìm được mục tiêu mà giá hướng đến, nghĩa là sau khi giá chạm vào các vùng của Fibonacci Extension thì sẽ có xu hướng hồi nhẹ hoặc đảo chiều.

Fibonacci mở rộng được sử dụng sau khi giá xuất hiện đỉnh số 1 và đã hồi ở đáy số 2 => dự đoán giá sẽ tăng và tạo đỉnh mới.

Khi sử dụng Fibonacci mở rộng, bạn cần tìm 2 sóng giá:

- Sóng đầu tiên là sóng 1 đại diện cho biến động giá theo xu hướng chính.

- Sóng thứ hai là sóng 2 đại diện cho sự điều chỉnh của biến động của sóng 1.

Công cụ mở rộng Fibonacci được sử dụng để tìm vị trí của sóng thứ ba (Đỉnh 3). Để dùng loại Fibo này, bạn cần tìm 3 điểm là điểm bắt đầu sóng 1, đỉnh 1 và đáy 2.

Dùng Fibonacci mở rộng đặt vào 3 điểm: bắt đầu sóng 1, đỉnh 1 và đáy 2. Bạn sẽ có đỉnh 3 có thể ở một trong 3 mức Fibo 0,786 (hoặc 0.618) và 1.0, sẽ có trường hợp sóng mạnh (thị trường pump) lên tới 1,618.

Trong trường hợp này giá đã chạm fibo 1.618. Nếu quan sát kĩ bạn có thể thấy khi giá chạm đến 2 vùng fibo còn lại đều có sự phản ứng ở 2 đường này - sẽ hồi nhẹ trước khi tiếp tục tăng.

Khuyết điểm của phương pháp này là việc khó xác định chính xác điểm vẽ fibo. Vì có đến 3 điểm cần phải xác định, bạn chỉ cần vẽ sai 1 trong 3 điểm này chắc chắn các vùng giá trên fibo sẽ bị lệch đáng kể.

Có rất nhiều tài liệu hướng dẫn hãy dùng 3 điểm cao nhất và thấp nhất trên biểu đồ giá để đặt fibo, nhưng theo mình điều này chưa chính xác trong mọi trường hợp.

Trước hết, bạn hãy xác định 3 điểm và vẽ fibo một cách tương đối sau đó quan sát kĩ các vùng giá trước đó xem nó có phản ứng tốt với đường fibo này không. Nếu sau khi vẽ bạn thấy các vùng giá trước không xem đường fibo này là đường hỗ trợ kháng cự mạnh tốt nhất bạn nên vẽ lại đường khác.

Fibo mở rộng có 3 mức chốt lời thì nên chốt ở mức nào?

Để an toàn, bạn có thể lựa chọn chốt ở mức đầu tiên. Vì đa phần giá sẽ có phản ứng với đường này đầu tiên (chạm giá sẽ hồi nhẹ). Sau khi chốt lời rồi bạn bắt đầu xem xét có nên mua lại không (chờ xuất hiện các tín hiệu buy hoặc khi giá break hẳn qua mức fibo này)?

Đối với các bạn đánh dài hơn, hoặc mạo hiểm có thể giữ lệnh chờ đến các mức fibo cao hơn. Bên cạnh đó để giảm rủi ro bạn đó thể xem xét thêm các tín hiệu phân kì hoặc mô hình nến đảo chiều để chốt lệnh.

Sử dụng một số chỉ báo đảo chiều xu hướng

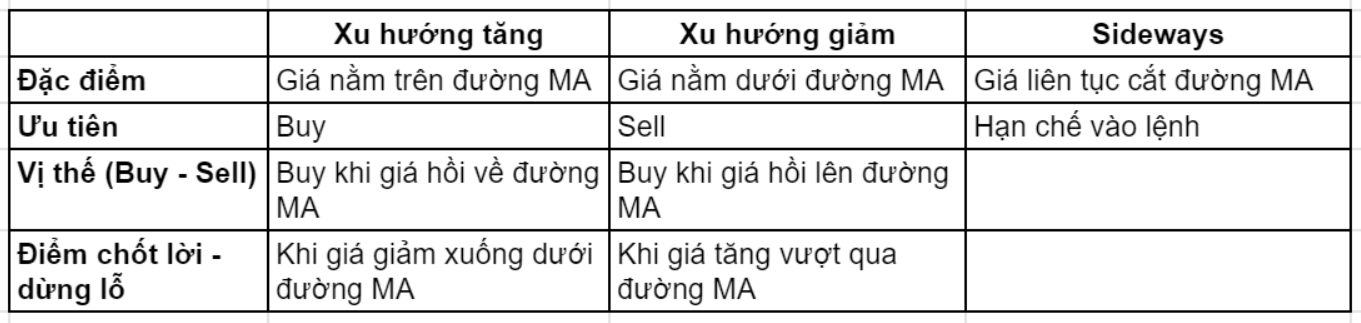

1. Đường trung bình MA

Đường trung bình MA là chỉ báo đơn giản và thông dụng nhất mà bất cứ một trader nào cũng đều có thể dễ dàng học cách sử dụng.

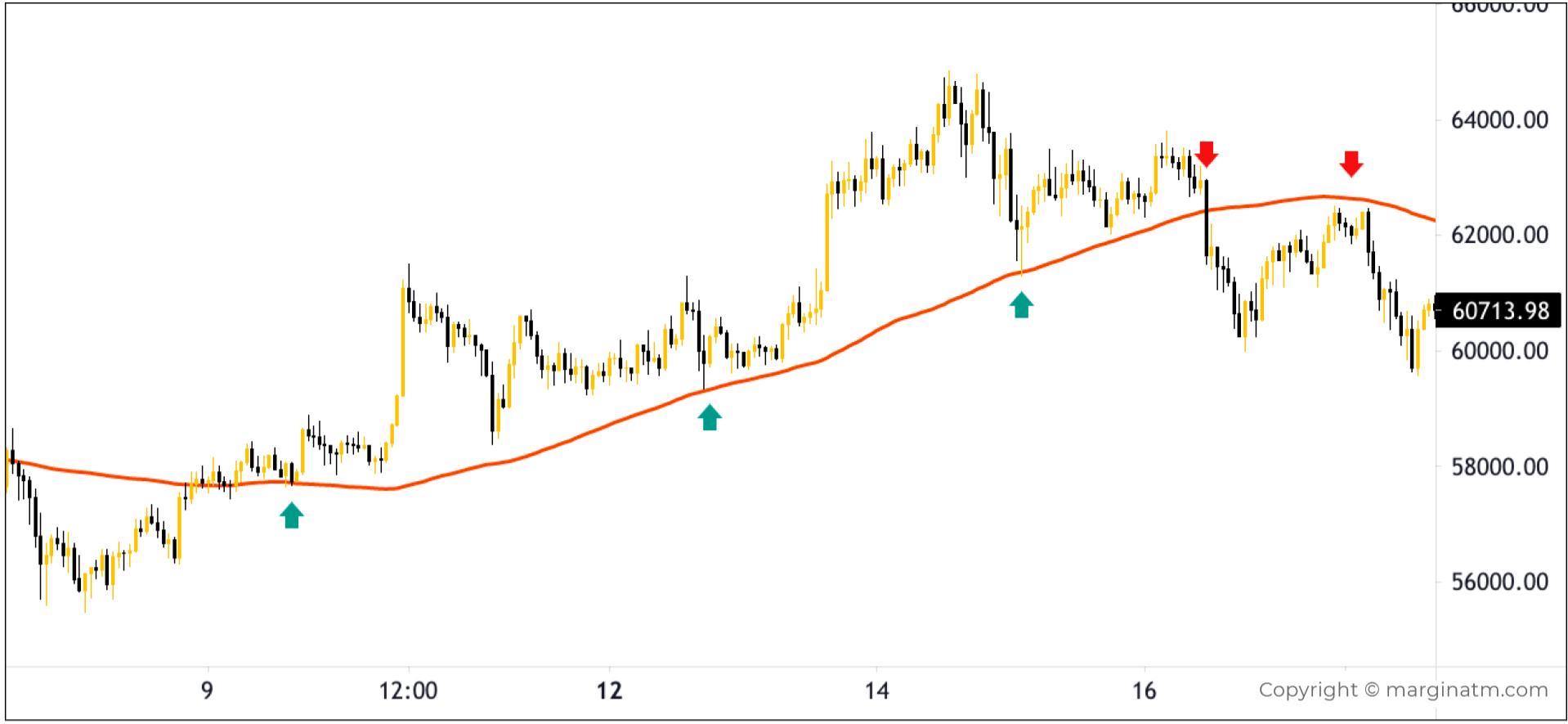

2. Giao dịch với đường MA là giao dịch theo xu hướng

Xu hướng tăng: Buy ở các vị trí mũi tên màu xanh (giá chạm MA) và chốt lời ở vị trí mũi tên đỏ.

Xu hướng giảm: Sell ở các vị trí mũi tên màu đỏ và chốt lời ở vị trí mũi tên xanh.

3. Một số lưu ý khi sử dụng đường trung bình

Ngoài MA còn có các đường trung bình khác như EMA, SMA, DEMA, TEMA, WMA, WMA, HMA,... Mỗi đường trung bình đều có những ưu và khuyết điểm riêng và không có đường nào là tốt hơn cả mà do cách chúng ta sử dụng.

Một điều quan trọng trước khi giao dịch bằng đường trung bình là bạn nên test kĩ đường trung bình mình đang sử dụng có phản ứng tốt với vùng giá trước đó không nhé! Vì cùng một đường trung bình có thể sẽ đúng với cặp giao dịch này nhưng bị nhiễu với cặp giao dịch khác hay đúng ở khung thời gian này nhưng nhiễu ở khung thời gian khác.

Vậy nên trước khi sử dụng bạn nên kéo về lịch sử để test mức độ chính xác, nếu đường trung bình bạn đang sử dụng bị nhiễu quá nhiều bạn nên đổi các thông số trên đó hay đổi sang một đường trung bình khác.

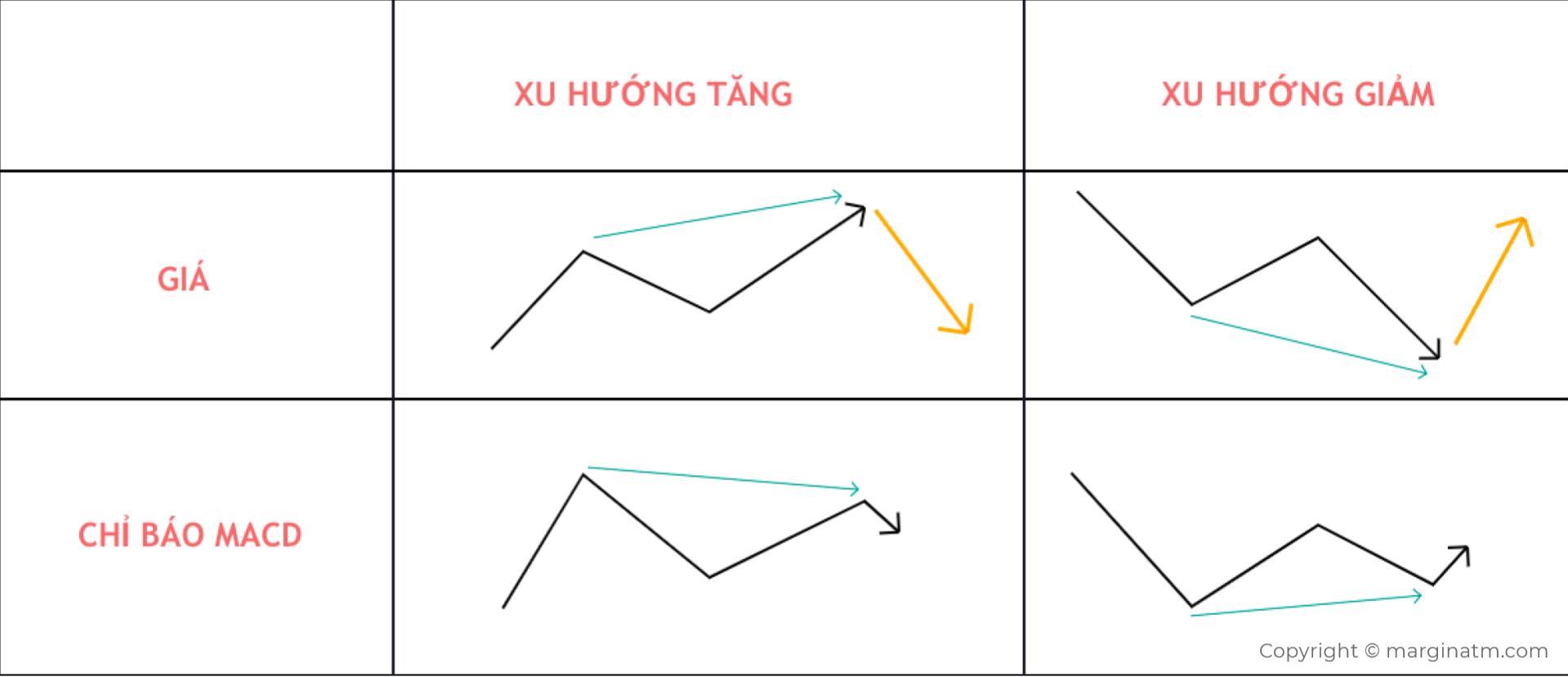

4. Chỉ báo MACD

Trong phân tích kỹ thuật có một nguyên lý: Giá cả sẽ biến động theo xu hướng, sẽ tăng, giảm hay sideways (đi ngang) cho đến khi một chỉ báo kỹ thuật cho thấy sự đảo chiều.

Vậy nên khi giao dịch theo xu hướng bạn có thể giữ lệnh cho đến đi một chỉ báo cho thấy sự đảo chiều xuất hiện. Thông thường mình sẽ sử dụng tín hiệu phân kì đảo chiều của chỉ báo MACD.

Ở xu hướng tăng: Xét đỉnh:

- Xu hướng tăng sẽ có đỉnh giá sau cao hơn đỉnh giá trước nhưng chỉ báo MACD lại cho tín hiệu ngược lại khi đỉnh sau thấp hơn đỉnh trước.

- Khi đó giá sẽ có xu hướng đảo chiều từ tăng thành giảm.

Ở xu hướng giảm: Xét đáy:

- Xu hướng giảm sẽ có đáy giá sau thấp hơn đỉnh giá trước nhưng chỉ báo MACD lại cho tín hiệu ngược lại khi đáy sau cao hơn đỉnh trước.

- Khi đó giá sẽ có xu hướng đảo chiều từ giảm thành tăng.

Khi hình thấy tín hiệu phân kì bạn nên chốt lệnh khi đường MACD cắt đường signal đi xuống.

Dựa trên các mô hình nến đảo chiều

Sử dụng các tín hiệu đảo chiều thông qua các mô hình nến đảo chiều. Có 3 lý do chính cho việc này:

- Tín hiệu nến đảo chiều xuất hiện khá sớm giúp cho chúng ta không bỏ lỡ một cơ hội.

- Tín hiệu nến đảo chiều cũng cho chúng ta vị trí Stoploss rõ ràng.

Để có thể sử dụng thành thạo các mô hình này, bạn nên học thêm bài các mô hình nến đảo chiều.

Mô hình nến là một trong các dấu hiệu báo đảo chiều nhanh nhất, vì thế cũng sẽ bị nhiễu hơn các phương pháp còn lại.

Vì vậy để tăng độ tin cậy hơn cho tín hiệu, bạn có thể kết hợp chúng với các đường hỗ trợ kháng cự hay fibo. Tín hiệu nến đảo chiều xuất hiện ở vị trí có hỗ trợ kháng cự là một tín hiệu rất mạnh.

Tổng kết

Trên đây là 5 phương pháp xác định điểm chốt lời theo mình là hiệu quả và dễ sử dụng.

Như mình đã nói ở trên, sẽ không có phương pháp nào hiệu quả hơn mà nó hoàn toàn phụ thuộc vào chiến lược mục tiêu của từng. Theo mình bạn nên chọn một trong những phương pháp này và bắt đầu tập luyện, thử xem phương pháp nào phù hợp nhất với mình.

Sau đó, triển khai nó trong giao dịch, theo dõi kết quả và tiếp tục cải thiện chiến lược để có kết quả tốt nhất.

Nếu bạn có bất kỳ thắc mắc nào hãy để lại bình luận bên dưới để MarginATM hỗ trợ bạn nhé!