DeFi 2.0 là gì? Làn sóng mới trong thị trường crypto

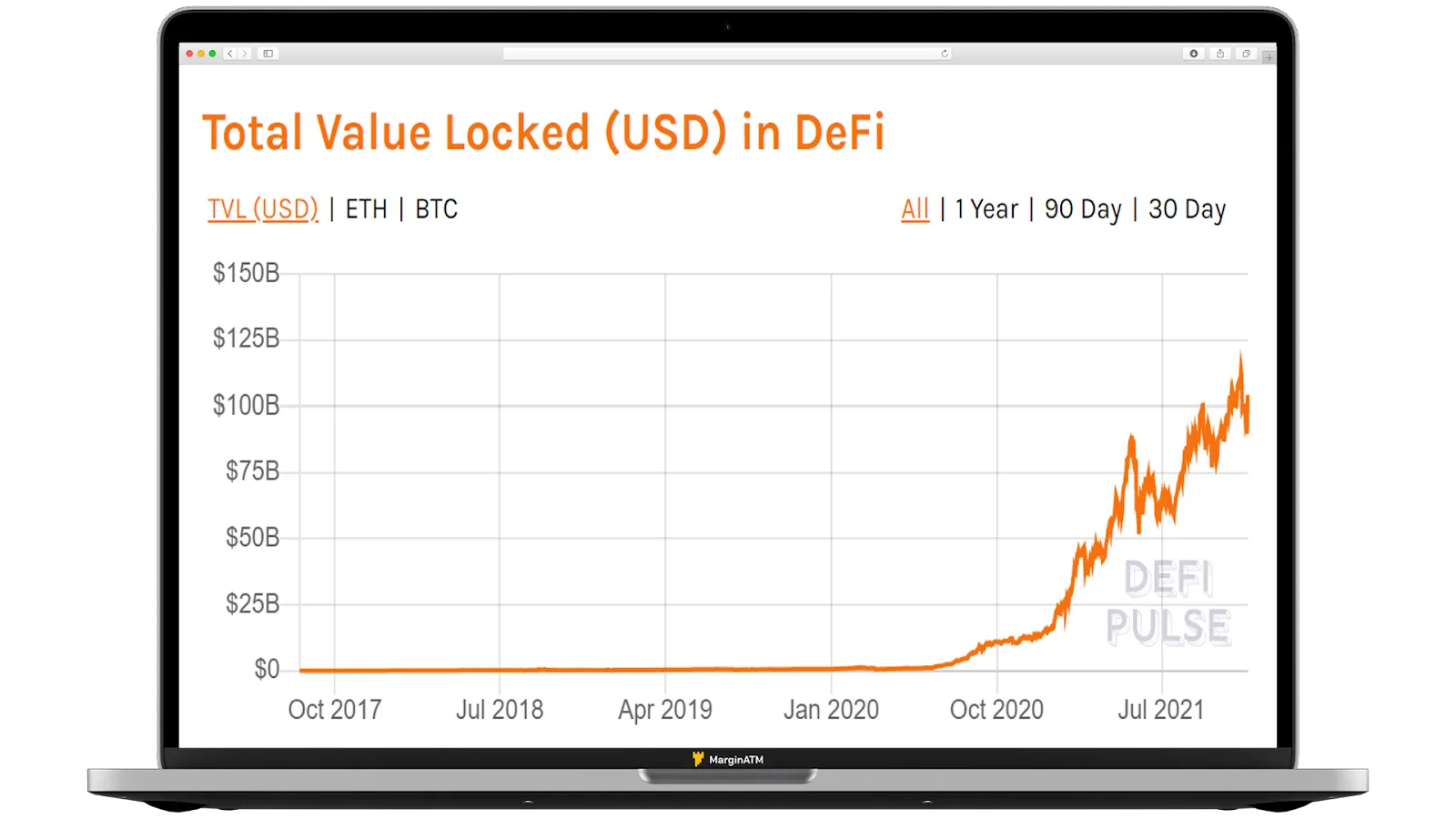

Theo dữ liệu từ trang thống kê data nổi tiếng Defi Llama vào ngày 18/10/2021, TVL trong các dự án DeFi đã đạt mức ATH mới, hơn $224 tỷ và đang có xu hướng không ngừng tăng lên. Mặc dù vậy, việc sử dụng số lượng tài sản lớn này hiện nay chưa tối ưu, hầu hết đều bị khóa và nằm im, không có sự luân chuyển.

Do đó, việc phát triển một xu hướng DeFi mới có thể tận dụng được dòng tiền này. Đồng thời khắc phục những điểm yếu của DeFi hiện đang được cộng đồng rất kỳ vọng và gọi là DeFi 2.0.

Vậy DeFi 2.0 là gì? Nó sẽ giải quyết những vấn đề gì so với DeFi hiện tại? Liệu đây có phải là xu hướng mới của tài chính phi tập trung trong tương lai hay không?

Cùng khám phá trong bài viết hôm nay nhé.

DeFi 2.0 là gì?

DeFi (hay còn gọi là tài chính phi tập trung) là một thuật ngữ đề cập đến các dịch vụ tài chính trên các blockchain công khai. Với DeFi, bạn có thể thực hiện hầu hết các công việc mà các ứng dụng tài chính tập trung hiện hỗ trợ như thu lãi, vay, cho vay, mua bảo hiểm, giao dịch phái sinh, giao dịch tài sản,... nhanh hơn và không yêu cầu bất kỳ thủ tục, tài liệu hoặc bên thứ ba nào.

Tuy nhiên, DeFi hiện tại còn khá nhiều hạn chế. Do vậy, DeFi 2.0 ra đời như một sự bổ sung cần thiết.

DeFi 2.0 đại diện cho phiên bản cập nhật của mô hình DeFi hiện nay. Nó tìm cách giải quyết các điểm yếu hiện có và tận dụng các điểm mạnh để cung cấp cho người dùng những khả năng mới đầy hứa hẹn trong con đường dẫn đến tự do tài chính.

Những hạn chế của DeFi 1.0

DeFi 1.0 với những đại diện tiêu biểu là Uniswap và Sushiswap đã chứng minh tiềm năng mạnh mẽ của tài chính phi tập trung. Hệ sinh thái tài chính mới được đại diện bởi các sàn giao dịch phi tập trung đã dần bắt đầu thể hiện sức hấp dẫn của nó.

Với nỗ lực của các kỹ sư kỹ thuật toàn cầu, kết quả đạt được của DeFi trong giai đoạn 1.0 là hiển nhiên, nhưng cũng có nhiều thiếu sót không thể phủ nhận:

Khả năng mở rộng

Hầu hết các giải pháp DeFi hiện nay đều được xây dựng trên Ethereum và do lượng người dùng lớn trên mạng, độ trễ kéo dài và chi phí giao dịch ngày càng trở nên bất hợp lý. Điều này gây ảnh hưởng lớn đến trải nghiệm của người dùng và làm cho việc sử dụng các sản phẩm DeFi không mang lại lợi nhuận cho các nhà đầu tư với số vốn nhỏ.

Tính thanh khoản

Tất cả các loại tiền điện tử đều yêu cầu tính thanh khoản để giao dịch bằng DEX và AMM mà không làm ảnh hưởng đến giá của token. Do vậy, hầu hết các dự án DeFi hiện nay tìm cách cung cấp thanh khoản cho các công cụ tạo lập thị trường thông qua những hứa hẹn về mức APY hấp dẫn.

Tuy nhiên, đây chỉ là một giải pháp tạm thời và tiềm ẩn nhiều rủi ro. Việc trả thưởng bằng chính token của dự án có thể gây nên tình trạng lạm phát, bán tháo token và kéo theo sự mất niềm tin của người dùng vào giá trị dài hạn của giao thức.

Tập trung hóa

Thực tế là mọi người đến với DeFi để kiếm lợi nhuận, nhưng DeFi sẽ không có ý nghĩa gì nếu không có từ “De” (Decentralized - Phi tập trung). Có nghĩa là nó hướng tới sự phân quyền và độc lập với bất kỳ tổ chức tài chính truyền thống nào. Tuy nhiên, nhiều giao thức DeFi vẫn bị một nhóm kiểm soát chặt chẽ, dẫn đến sự mất lòng tin của cộng đồng.

Bảo mật

DeFi là một thị trường tiềm ẩn rất nhiều rủi ro, tính bảo mật trong DeFi vẫn chưa thực sự được quan tâm nhiều so với tầm quan trọng của chúng.

Oracle Attack

DeFi phụ thuộc khá nhiều vào Oracle, nhưng nhiều dự án vẫn chưa hiểu được tầm quan trọng và đánh giá thấp việc lựa chọn Oracle để tích hợp. Kết quả là, nhiều dự án DeFi đã gặp phải những cuộc tấn công.

Hiệu quả sử dụng vốn

Các dự án DeFi hiện nay có lượng TVL trên nền tảng cao và được người dùng coi là thước đo để đánh giá dự án. Vấn đề ở đây là việc sử dụng tối ưu nguồn vốn của dự án còn thấp, TVL cao nhưng không được sử dụng nhiều, gây lãng phí.

Hãy nhìn vào một số sản phẩm DeFi nổi bật để thấy rõ sự thiếu hiệu quả trong việc sử dụng vốn là như thế nào:

- AMM: Mặc dù được xem là cải tiến lớn nhất của DeFi và thu hút một lượng TVL không hề nhỏ, nhưng hầu hết số tài sản bị khóa trong AMM lại không được sử dụng. Điều này xuất phát từ thiết kế của nó khiến thanh khoản không thể tự tái tạo hoặc phát triển thêm, mà chỉ là một vòng tuần hoàn lặp đi lặp lại và không thay đổi của dòng tiền.

- Lending: Các giao thức Lending vốn được xem là mảnh ghép quan trọng của DeFi thực chất lại có lượng TVL khá thấp. Nguyên nhân chủ yếu là do thị phần người cho vay hiện đang quá cao so với lượng người đi vay.

- Aggregator: Về bản chất, khi người dùng gửi tài sản vào các pool thanh khoản của các giao thức Aggregator, họ sẽ nhận lại agToken đại diện cho tỷ lệ đóng góp của họ trong pool đó. Tuy nhiên, các agToken này chỉ có thể được sử dụng trong không gian giao thức gốc và hoàn toàn vô dụng trên các sàn giao dịch, nền tảng hay hệ sinh thái khác.

Ngoài ra còn rất nhiều những yếu tố khác gây nên sự bất cập trong việc tối ưu hóa hiệu quả sử dụng vốn, bao gồm: mô hình farming, các pool thanh khoản không tối ưu,…

DeFi 2.0 giải quyết vấn đề gì?

Tăng khả năng mở rộng

Rào cản đầu tiên hiện nay để người dùng tham gia DeFi là phí giao dịch cao ngất trời và tốc độ xử lý giao dịch chậm, đặc biệt là trên Ethereum.

Để giải quyết các vấn đề về giải pháp mở rộng quy mô, các nền tảng layer 2.0 như Matic, FTM hay các cross-chain bridge giúp mở rộng hệ sinh thái, đưa tài sản từ blockchain này sang blockchain khác là điều cần thiết để người dùng sử dụng DeFi và tăng số lượng của người dùng mới.

Tăng cường phân cấp thông qua DAO

Để hỗ trợ sự phát triển của DeFi và các dự án DAO khác, chúng ta sẽ cần:

- Một khuôn khổ quản trị để giúp xây dựng lòng tin và giải phóng sức mạnh của cộng đồng.

- Layer 2 hoặc các blockchain mới có khả năng cung cấp nhiều chức năng hơn cho cộng đồng để tổ chức và điều hành các hoạt động cộng đồng.

- Cơ chế chống lại sự thao túng từ cá mập.

Vì vậy, DAO sẽ không chỉ đơn giản là một công cụ bình chọn như hiện nay. DeFi 2.0 hướng đến một DAO hoàn thiện hơn, nâng cấp cơ chế quản trị và thực sự tận dụng sức mạnh phi tập trung của cộng đồng.

Tăng độ an toàn

Bảo mật là một vấn đề rất quan trọng trong DeFi. Với DeFi 2.0, vấn đề này cần được xử lý cẩn thận hơn nữa. Bên cạnh những rủi ro về sự cố hệ thống như smart contract bị lỗi, buggy code, ngoài ra cân bằng tokenomic cũng vô cùng quan trọng đối với sự sống còn của dự án.

Sử dụng vốn tối ưu

DeFi 2.0 hướng đến giải quyết vấn đề về hiệu quả sử dụng vốn, làm cho tài sản bị khóa trong các giao thức DeFi được sử dụng càng nhiều càng tốt. Việc này sẽ giúp dự án phát triển bền vững hơn, nhận được sự ủng hộ lớn hơn từ người dùng.

Đặc biệt ngăn chặn dòng tiền không lành mạnh, hạn chế việc hiện tại người sử dụng dự án vì lãi cao → xả hết token dự án → farm → tiếp tục xả cho đến khi lãi suất giảm mạnh, không còn hấp dẫn người dùng → xả hết, rút farm và tìm dự án mới, hoàn toàn không hề quan tâm đến sự phát triển của giao thức.

Hiệu quả nguồn vốn và khả năng cải tiến DeFi

“DeFi 2.0 chủ yếu xoay quanh việc các DAO thay đổi mối quan hệ giữa các nhà cung cấp vốn và chính bản thân giao thức. Động thái trong DeFi 2.0 là để các giao thức sở hữu tính thanh khoản của riêng họ” - Tyler Reynolds, một nhà đầu tư thiên thần và cố vấn tiền điện tử, đã trả lời trong một buổi phỏng vấn với The Defiant. Hiệu quả sử dụng vốn là mục tiêu cuối cùng của DeFi 2.0 để cải tiến và hướng tới việc áp dụng nó rộng rãi.

Hiện nay trên DeFi, một số dự án đã có thể nắm bắt được tinh thần cốt lõi này để thay đổi cho phù hợp. Các dự án như Olympus DAO, Fei Protocol, Abracadabra, Alchemix,... đều đang thử nghiệm những cách mới để thu hút người dùng và kiểm soát tính thanh khoản của chính họ như là những bước tiến đầu tiên cho DeFi 2.0.

Sử dụng giao thức kiểm soát thanh khoản (Protocol Owned Liquidity - POL)

Những ý tưởng xoay quanh việc kiểm soát thanh khoản đang được các dự án mới đưa ra và thử nghiệm để xây dựng DeFi 2.0.

Hiện tại đã có nhiều giao thức ra mắt các lựa chọn thay thế cho cơ chế khai thác thanh khoản cũ, nổi bật trong số đó là staking & bonding. Đây là cơ chế cho phép các nhà đầu tư trao đổi token hoặc LP token của họ để lấy token của dự án với mức giá chiết khấu, sau đó mang đi staking để gia tăng lượng token.

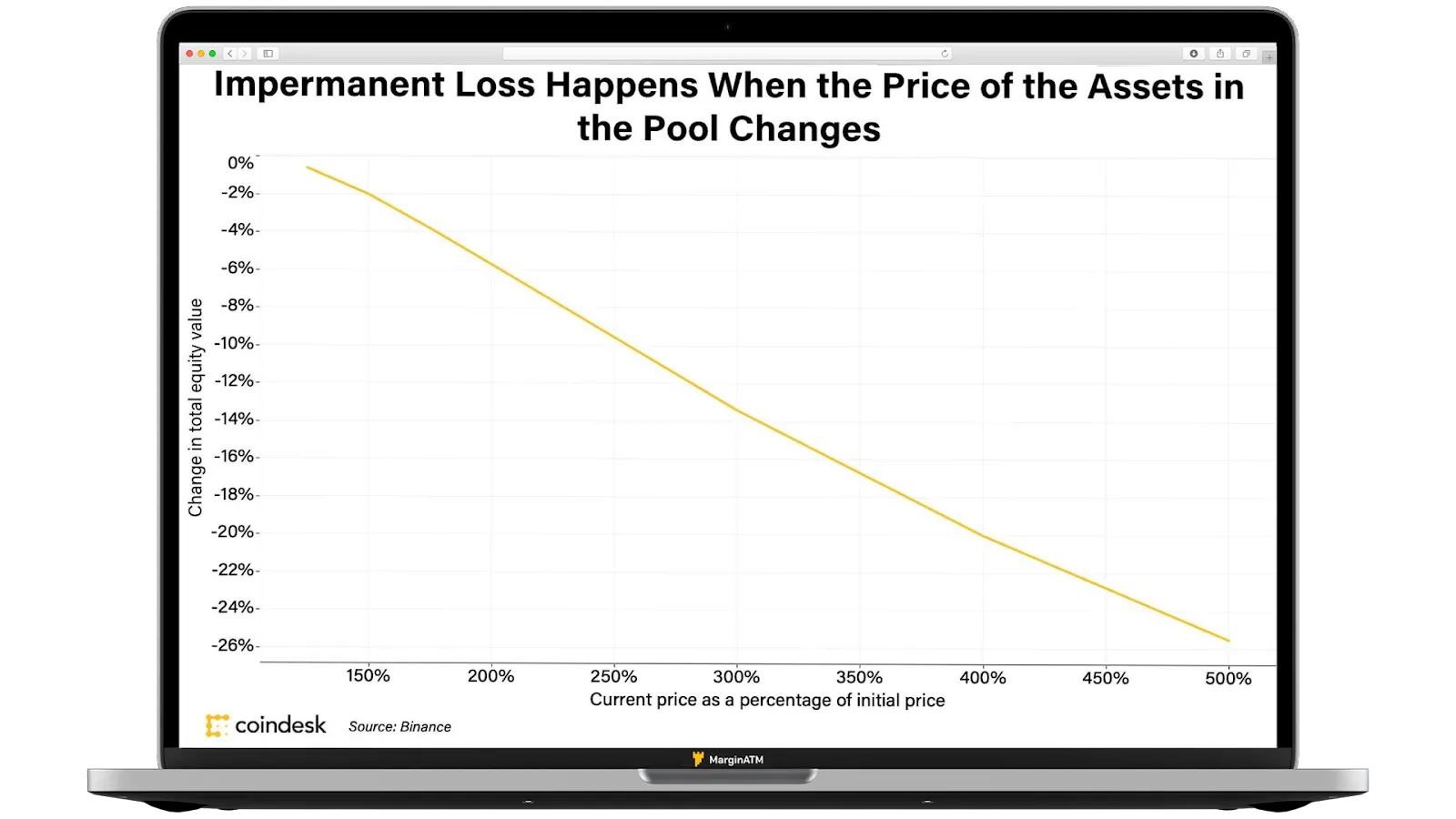

Bằng cơ chế này, dự án sẽ luôn có thể kiểm soát và sở hữu thanh khoản của chính họ. Ngoài ra, các liquidity provider sẽ không còn phải lo ngại với vấn đề impermanent loss khi giá của cặp LP token biến động.

Ngoài ra, một số dự án dùng các NFT thay cho token quản trị để thưởng cho các liquidity provider nhằm cải thiện tình trạng lạm phát của nó.

Sử dụng giao thức kiểm soát giá trị (Protocol Controlled Value - PCV)

Các giao thức kiểm soát giá trị có thể mang lại tính bền vững để duy trì sự phát triển của dự án.

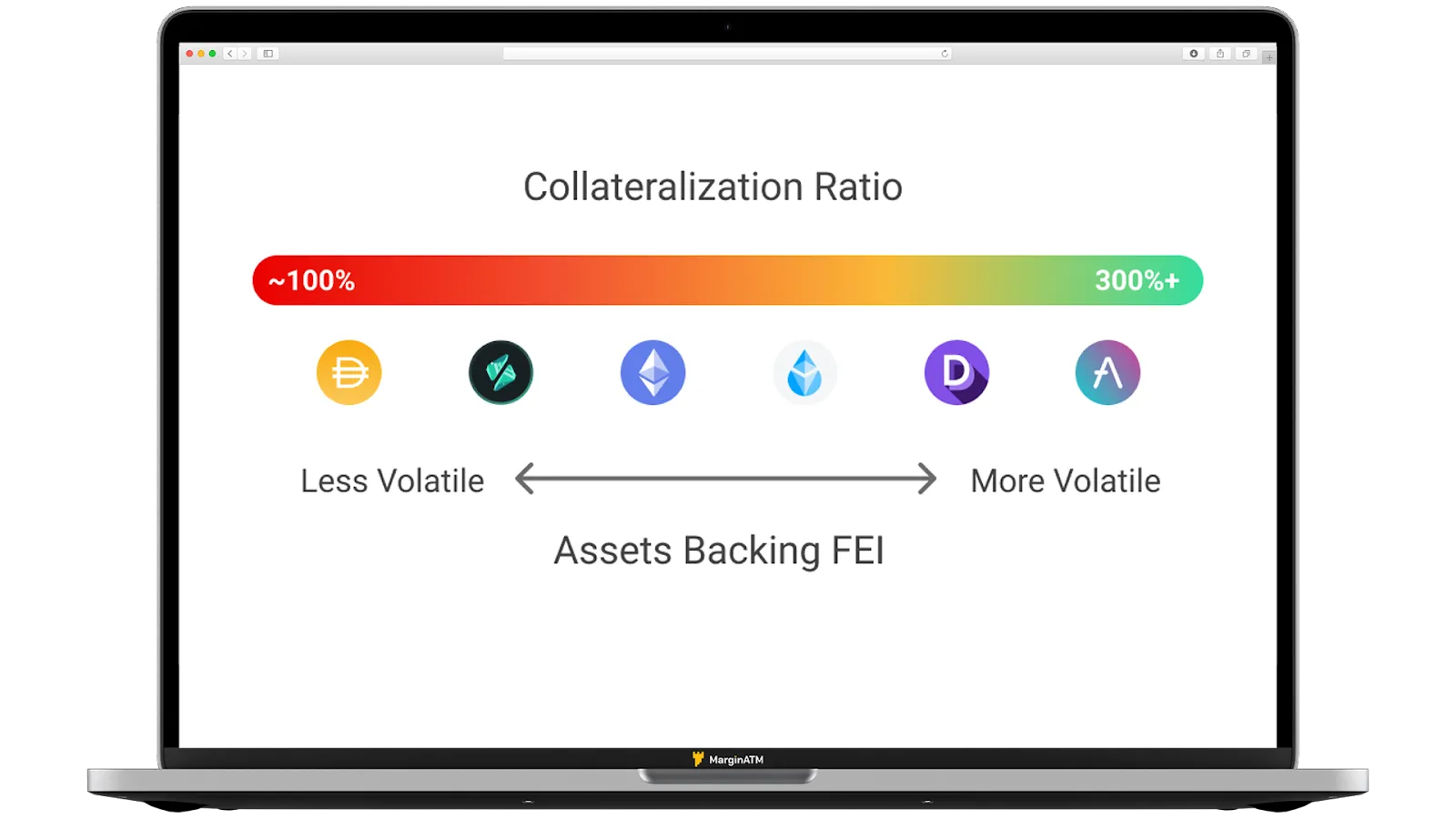

Một trong những dự án tiên phong cho việc sử dụng PCV là Fei Protocol. Về bản chất, giao thức này kiểm soát tài sản mà người dùng cho vay. Vì vậy, Fei Protocol có thể giao dịch các tài sản mà họ nắm giữ, ví dụ như ETH, để tìm kiếm lợi nhuận từ tài sản của mình và tối đa hóa PCV.

Ngoài ra, Fei sẽ kiểm soát rủi ro bằng cách phân bổ nhiều PCV hơn cho các tài sản ổn định như DAI khi tỷ lệ thế chấp đạt 100%. Fei sẽ thực hiện điều này theo thuật toán bằng cách sử dụng nhóm đầu tư của Balancer.

Mở rộng tiện ích cho tài sản

Đây thường là cơ chế mà khi người dùng cho vay tài sản vào giao thức, họ sẽ nhận được một token tương ứng (token có lãi suất) theo một tỉ lệ nhất định. Sau đó họ có thể mang token đó đi stake hoặc kiếm thêm lợi nhuận bằng cách sử dụng các tính năng khác của giao thức.

Một số dự án điển hình của cơ chế này là Alpaca Finance và Alchemix.

Nên chuẩn bị gì để đón sóng DeFi 2.0?

Việc TVL được đánh giá quá cao đã khiến nó trở thành một thước đo giá trị và tầm quan trọng của một giao thức. Trong khi dự án có tận dụng được số TVL để tạo ra doanh thu hay không lại là một chuyện khác. Do vậy, các sản phẩm mới được ra mắt gần đây đang cố gắng thay đổi những định kiến trên và lấy việc sử dụng tối đa nguồn vốn làm tiêu chí phát triển hàng đầu.

Để có thể đón sóng DeFi 2.0, việc mà chúng ta cần làm là tìm ra những dự án tập trung vào nhánh này và đo lường hiệu quả của chúng.

Thay vì chỉ chú ý đến TVL, chúng ta nên tập trung vào cái cách mà dự án tận dụng số TVL đó.

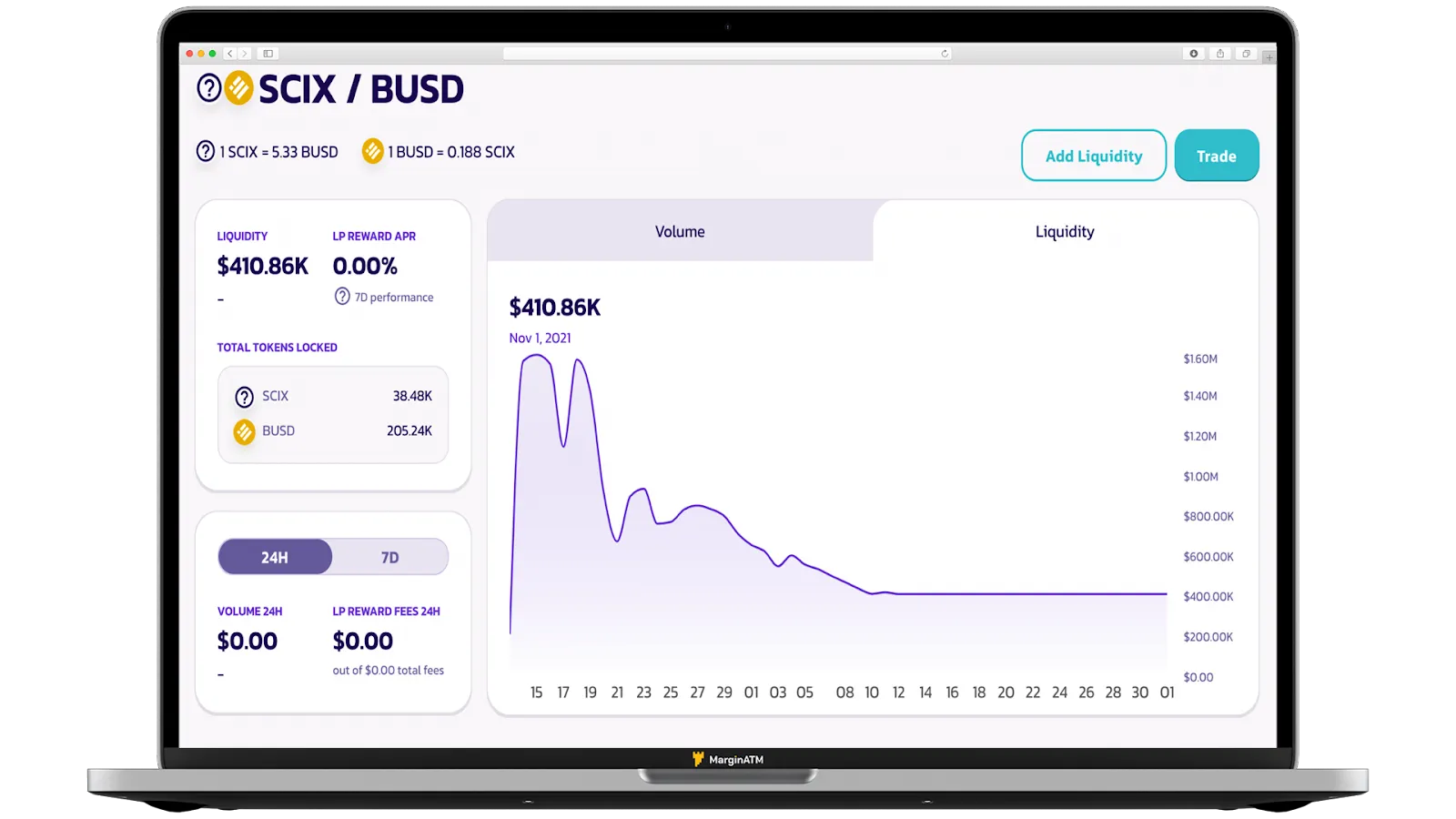

Ví dụ: Bạn có thể đánh giá hiệu quả sử dụng vốn của AMM bằng chỉ số trading volume/TVL, của Lending thông qua chỉ số outstanding loan/TVL,...

Dưới đây là một số dự án nổi bật giúp tăng hiệu quả sử dụng vốn:

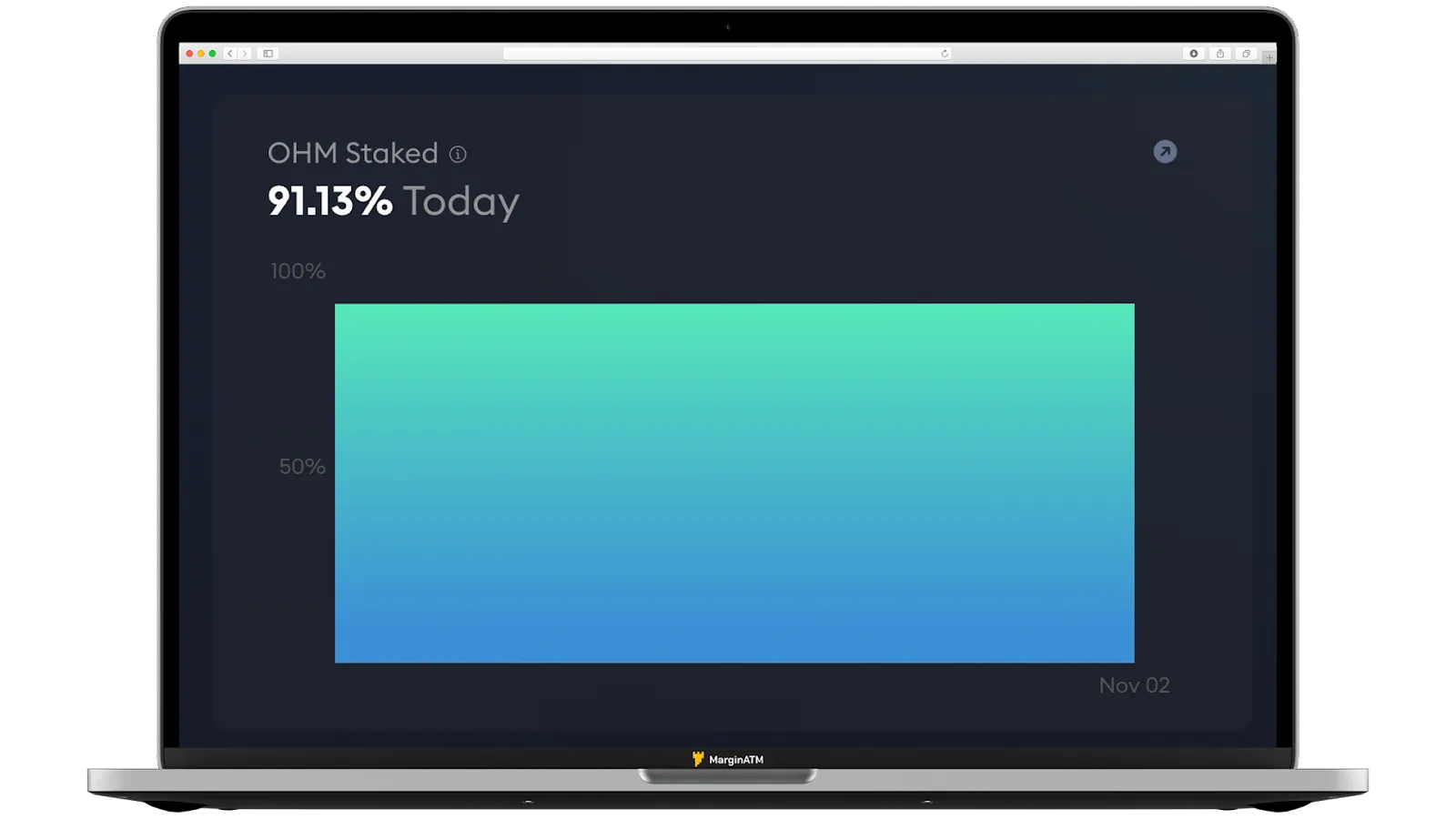

Olympus DAO (OHM)

Olympus DAO là một giao thức phi tập trung sử dụng tài sản tiền điện tử dự trữ để hỗ trợ việc phát hành và giá trị của token OHM. Để tham gia Olympus, người dùng có thể đặt cược token OHM hiện có của họ và nhận OHM mới từ phần thưởng rebase hoặc giao dịch các tài sản khác nhau để đổi lấy OHM chiết khấu.

Quy trình thứ hai, còn được gọi là bonding (liên kết), là một trong những công cụ chính cho phép giao thức sở hữu tính thanh khoản của riêng nó.

Quá trình liên kết hoạt động như sau: Giao thức bán token của chính nó (OHM) với giá chiết khấu so với giá trị thị trường của chúng để đổi lấy các tài sản khác. OHM chiết khấu được cấp trong khoảng thời gian vài ngày, thường là 5.

Hiện tại, giao thức hỗ trợ liên kết 2 loại tài sản chính: token LP đại diện cho tính thanh khoản được thêm vào các sàn giao dịch phi tập trung như Uniswap hoặc SushiSwap và các tài sản đơn lẻ như DAI, FRAX, wETH hoặc LUSD.

Khi người dùng trao đổi token LP để lấy token OHM chiết khấu, các token LP về cơ bản được kiểm soát bởi chính giao thức. Như chúng ta đã biết, chủ sở hữu của token LP luôn có toàn quyền kiểm soát đối với tính thanh khoản cơ bản. Trong trường hợp của Olympus, giao thức sở hữu token LP của các cặp OHM phổ biến nhất như OHM-DAI, OHM-WETH, OHM-FRAX hoặc OHM-LUSD, điều này có nghĩa là giao thức sở hữu tính thanh khoản của riêng nó.

Cơ chế này giúp giảm tình trạng farm xả và tạo ra một nguồn thanh khoản bền vững.

Abracadabra (SPELL)

Abracadabra Money là một giao thức cho vay (lending) riêng biệt, sử dụng các yield token như yvYFI, yvUSDT hay yvUSDC làm tài sản thế chấp để vay Magic Internet Money (MIM) - một stablecoin được gắn với đồng đô la.

Trong khi đó, SPELL token đóng vai trò quản trị của hệ sinh thái và mang lại lợi nhuận lớn cho người dùng thông qua việc staking.

Nền tảng lending này cho phép người dùng điều chỉnh tỷ lệ tài sản thế chấp của họ một cách tự do, tăng hiệu quả sử dụng vốn và thu lợi nhuận. Không chỉ vậy, MIM token có thể hoạt động như một stablecoin phi tập trung tốt hơn so với các stablecoin khác về tiện ích và khả năng tương thích đa chuỗi.

Nếu được triển khai tốt, đây có thể là một dự án đầy hứa hẹn và có tác động tích cực đến thị trường DeFi 2.0.

Xem thêm: Chi tiết dự án Abracadabra & SPELL token.

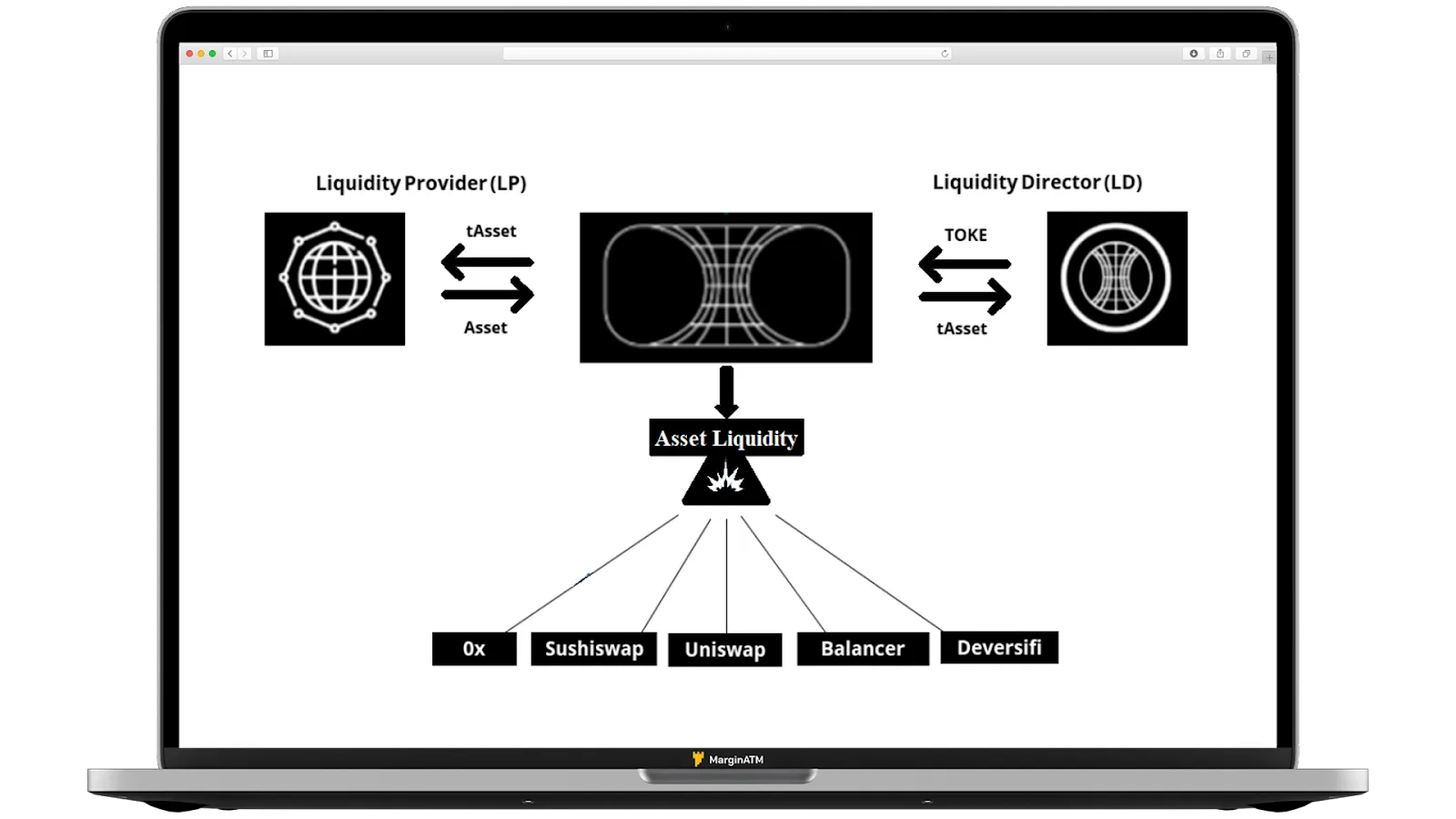

Tokemak (TOKE)

Tokemak tập trung vào việc tạo tính thanh khoản bền vững trong DeFi thông qua một giao thức tạo lập thị trường phi tập trung.

Trong Tokemak, mỗi tài sản có một nhóm riêng được gọi là reactor - nơi TOKE token được sử dụng để định hướng tính thanh khoản.

Các liquidity provider chỉ cung cấp 1 token cho một reactor chuyên dụng và những người nắm giữ TOKE trở thành liquidity director - người quyết định dòng chảy của thanh khoản. Thiết kế này giúp dân chủ hóa khả năng tiếp cận thanh khoản và tạo ra các động lực cho cả liquidity provider và liquidity director.

Sau khi khởi động thành công thanh khoản trong các nhóm Genesis ETH và USDC của mình, cộng đồng Tokemak hiện đã bắt đầu bỏ phiếu về các dự án mà các reactor sẽ được khởi động. Chẳng bao lâu nữa, các nội dung này sẽ được ghép nối với các nội dung từ nhóm Genesis và được triển khai trên DeFi.

Alchemix

Về cơ bản, Alchemix tương tự như MakerDAO, cho phép người dùng staking tài sản tiền điện tử của mình để khai thác lợi nhuận và phát hành một token tương đương với khoản nợ đã thế chấp. Tuy nhiên, Alchemix nhận tài sản thế chấp mang lại lợi nhuận như yDAI (DAI được gửi vào yield vaults của Yearn.Finance) và sử dụng lợi tức để thanh toán số dư tài sản đảm bảo của người dùng.

Ngoài ra, giao thức đang có kế hoạch mở rộng số lượng các loại tài sản thế chấp có sẵn. Hiện tại, Alchemix chỉ phát hành stablecoin dựa trên tài sản thế chấp của yETH và yDAI. v2 sẽ bao gồm yWBTC và sẽ có kiến trúc cho phép dễ dàng thêm các loại tài sản thế chấp mới và các chiến lược mang lại lợi nhuận cho tài sản thế chấp đó.

Tương lai DeFi 2.0

Một câu hỏi thường xuất hiện khi thảo luận về DeFi 2.0 là điều gì sẽ xảy ra với các giao thức DeFi hiện có? Liệu chúng có trở nên lỗi thời theo thời gian?

Câu trả lời là không.

Một trong những lợi ích chính của phát triển mã nguồn mở là những thứ hoạt động tốt có thể được áp dụng bởi các giao thức đã có sẵn. Có thể đó sẽ là liên kết thanh khoản thông qua Olympus Pro, có thể chuyển hướng thanh khoản bằng Tokemak hoặc có thể là một cái gì đó khác. Sẽ không có gì là bất ngờ khi bạn thấy một số giao thức DeFi đã được thiết lập áp dụng các cải tiến của DeFi 2.0 trong tương lai.

Bên cạnh đó, các giao thức mới sẽ có cơ hội thử nghiệm các cải tiến nhiều hơn vì chúng không bị đe dọa nhiều về vốn như các giao thức đã được thiết lập. Điều này sẽ có lợi cho toàn bộ không gian DeFi khi cho phép cả giao thức mới và giao thức hiện có cùng phát triển.

Quan trọng hơn, toàn bộ không gian DeFi chưa đạt được dù chỉ là một phần nhỏ so với tiềm năng của nó. Tại thời điểm này, DeFi 2.0 mới chỉ ở giai đoạn khởi đầu với số lượng dự án rất ít và chưa nhận được đủ sự quan tâm từ cộng đồng.

Dù vậy, nó cũng không thay đổi thực tế là có những giao thức đang thử nghiệm các thiết kế mới và cải tiến những thứ trước đây không hoạt động tốt như mong đợi.

Một điều tốt là nó chắc chắn có thể thu hút sự chú ý của những người dùng mới vào không gian này và cho phép mọi người khám phá tiềm năng vô tận của DeFi.

Xem thêm: Công nghệ Cross-chain: Giải pháp nâng DeFi lên tầm cao mới.

Tổng kết

Mặc dù còn quá sớm để nhận định về tương lai của DeFi 2.0 và những nỗ lực cùng tuyên bố mà chúng ta thấy trong các giao thức hiện nay mới chỉ ra con đường để phát triển, nhưng các vấn đề cốt lõi đằng sau mà nó giải quyết rất có thể sẽ mang lại giá trị lâu dài và làm cho việc khai thác thanh khoản bền vững hơn.

Vậy, bạn nghĩ gì về DeFi 2.0? Giao thức yêu thích của bạn trong xu hướng này là gì?