3 Cách kiếm tiền thụ động từ crypto ngay cả khi "đang ngủ"

Chào bạn đọc, lại là Emma đây. Tuần này Emma tiếp tục quay lại cùng những kiến thức Crypto vô cùng bổ ích dành cho người mới. Chủ đề hôm nay có lẽ bạn cũng đoán ra từ đầu bài rồi, đó là: Làm thế nào để kiếm tiền trong thị trường Crypto “kể cả khi mà bạn đang ngủ"?

Đúng vậy, bạn không nghe nhầm đâu, sau đây là 3 cách kiếm tiền “kể cả khi đang ngủ” với Crypto hay kiếm tiền thụ động mà mình đã trải nghiệm qua và thấy dễ tiếp cận, hiệu quả nên muốn chia sẻ tới bạn đọc, đặc biệt là với những bạn là người mới.

Okey, trước hết có lẽ chúng ta phải đi qua một chút về “kiếm tiền thụ động là như thế nào?”

Kiếm tiền thụ động là gì?

Nhắc tới kiếm tiền thụ động, thường mọi người sẽ nghĩ đó là các khoản tiền đầu tư, hay đại loại là khoản tiền mà dù bạn đi chơi, tiền cũng tự động chảy vào túi phải không? Nếu bạn hiểu như thế thì cơ bản là đúng rồi đấy. Để rõ hơn mình sẽ giải thích thêm vài ý cơ bản như sau.

Kiếm tiền thụ động sẽ tạo ra nguồn thu nhập thụ động, đây là nguồn tài chính có được mà không cần phụ thuộc vào nguồn tài nguyên của chúng ta, đó là sức khoẻ, thời gian, công sức, năng lượng. Nói một cách bình dân hơn, đó là nguồn thu nhập mà chúng ta không cần làm gì nó cũng đem tiền về cho chúng ta.

Thu nhập thụ động là yếu tố quan trọng nhất trong quá trình giúp chúng ta đi tới ngưỡng tự do tài chính cá nhân. Quan trọng vì nó sẽ giúp giải phóng chúng ta khỏi áp lực về lao động và thời gian. Và thời gian đó chúng ta sẽ dành để đi tạo ra những nguồn thu nhập thụ động mới.

Trong thị trường Crypto, thu nhập thụ động có thể xem là nguồn tiền mà bạn không cần dành nhiều thời gian quan sát thị trường, hay dành nhiều công sức để tiến hành đầu tư hàng ngày mà tiền vẫn chảy về tài khoản của bạn, kể cả khi mà bạn đang ngủ.

Trên website team mình đã có bài viết chi tiết về thu nhập thụ động, bạn có thể tham khảo thêm tại đây.

Sau khi đã hiểu về thu nhập thụ động, bạn hãy cùng mình đi tìm hiểu những cách kiếm tiền thụ động với thị trường mà chúng ta đang chinh chiến, chính là Crypto. Liệu Crypto có những cách kiếm tiền thụ động nào, có đủ hấp dẫn và hay ho đáng để chúng ta thử hay không? Mình sẽ không giấu các bạn lâu nữa, câu trả lời được bật mí ngay sau đây.

3 cách kiếm tiền thụ động khi "đang ngủ"

Gửi tiết kiệm lấy lãi suất

Cách đầu tiên là cách khá phổ biến, dễ hiểu và dễ tiếp cận, đó chính là gửi tiết kiệm Crypto để nhận về lãi suất, tương tự như bạn gửi tiết kiệm ở ngoài ngân hàng. Tuy nhiên ở đây khác ngân hàng ở chỗ, thay vì gửi tiền mặt như ngân hàng truyền thống, chúng ta sẽ sử dụng các Crypto và gửi vào “ngân hàng tiền điện tử" để lấy lãi.

Các “ngân hàng tiền điện tử” này chính là các trang web, ứng dụng, các sàn giao dịch lớn như Binance, Coinbase, Gate.io, Kucoin,... Các ứng dụng, website này sẽ hoạt động tương tự như ngân hàng, cho phép bạn gửi tiền và nhận lãi suất linh hoạt theo kỳ hạn, hạn mức.

Ví dụ: Mình đang hold và có sẵn các Crypto như BTC, AXS, BNB, ETH,... Thay vì để nó nằm không, mình có thể đem lên các sàn này, mở tài khoản tiết kiệm và gửi vào đó để lấy lãi. Phần lãi mà mình nhận ở đây cũng tiếp tục là các Crypto và mức lãi suất cao hơn khi chúng ta gửi ngoài ngân hàng nhiều (mình sẽ nói rõ hơn ở ví dụ bên dưới).

Ngoài các Crypto có biến động giá tăng, giảm như trên thì bạn cũng có thể tiến hành gửi các Stablecoin, là các đồng tiền cố định có giá trị tương đương $1 như USDT, BUSD,... Hiện tại nhiều người thường lựa chọn Stablecoin để gửi tiết kiệm vì nó dễ hơn và không có nhiều biến động, do đó khi bạn gửi chắc chắn sẽ có lãi.

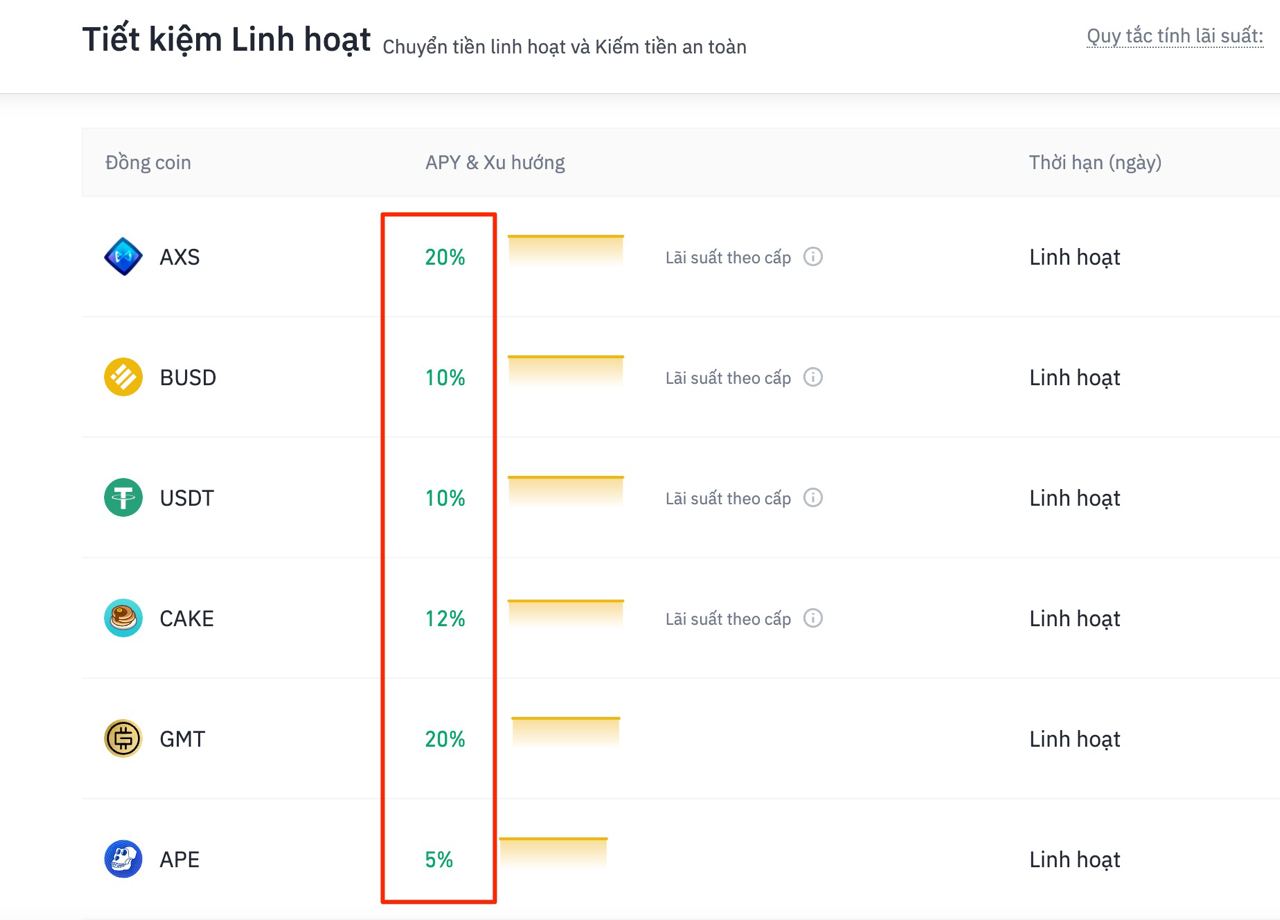

Mình lấy hình minh hoạ từ Binance để bạn dễ hình dung hơn. Bạn có thể thấy lãi suất (APY) gửi vào sản phẩm Tiết kiệm linh hoạt đối với AXS lên tới 20%/năm, với BUSD và USDT là 10%/năm. (Lãi suất sẽ thay đổi theo tổng số lượng Coin từng mức mà mình sẽ gửi).

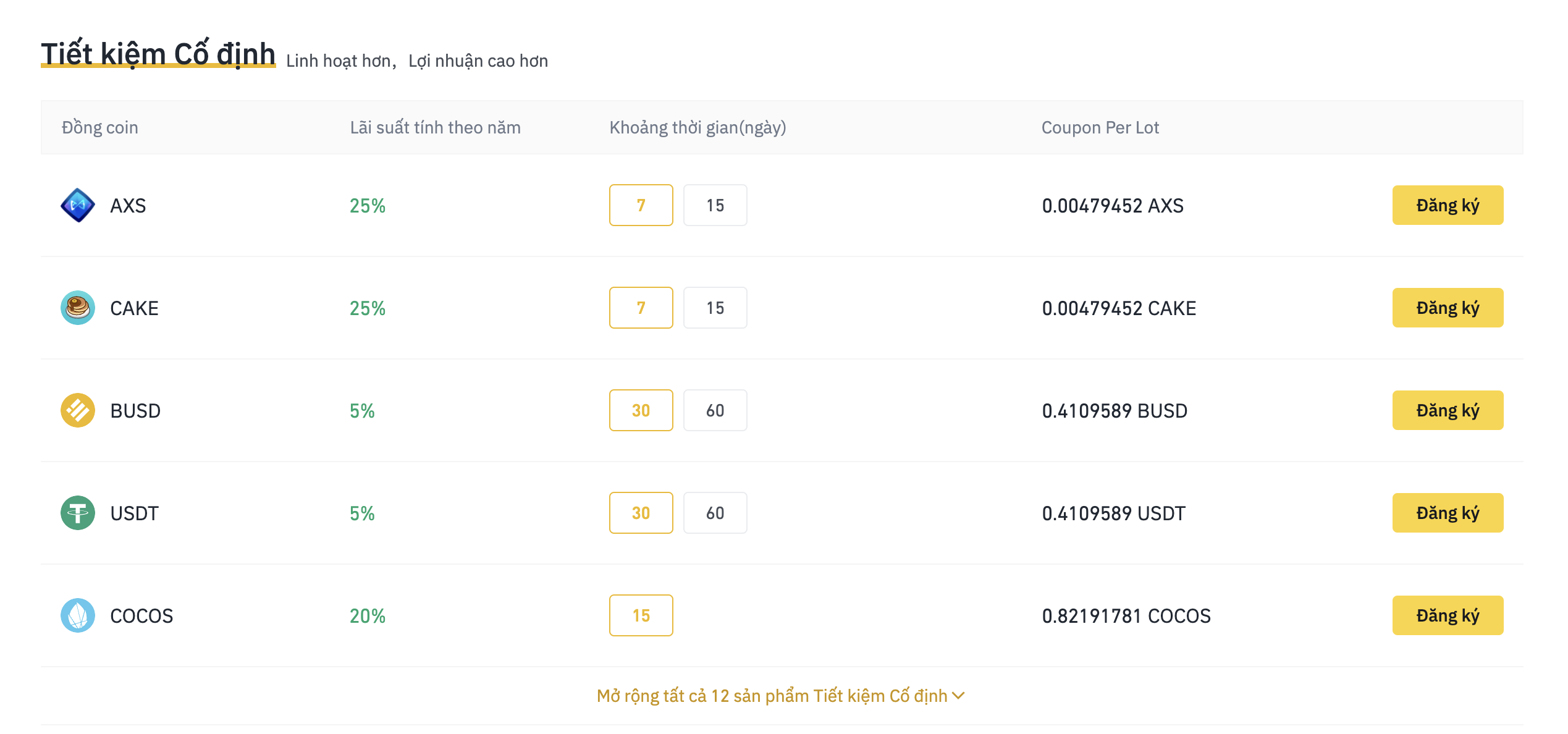

Ngoài ra còn có sản phẩm Tiết kiệm cố định với mức lãi suất có thể cao hơn nhưng có kỳ hạn trong thời gian ngắn hơn, 7 - 15 ngày.

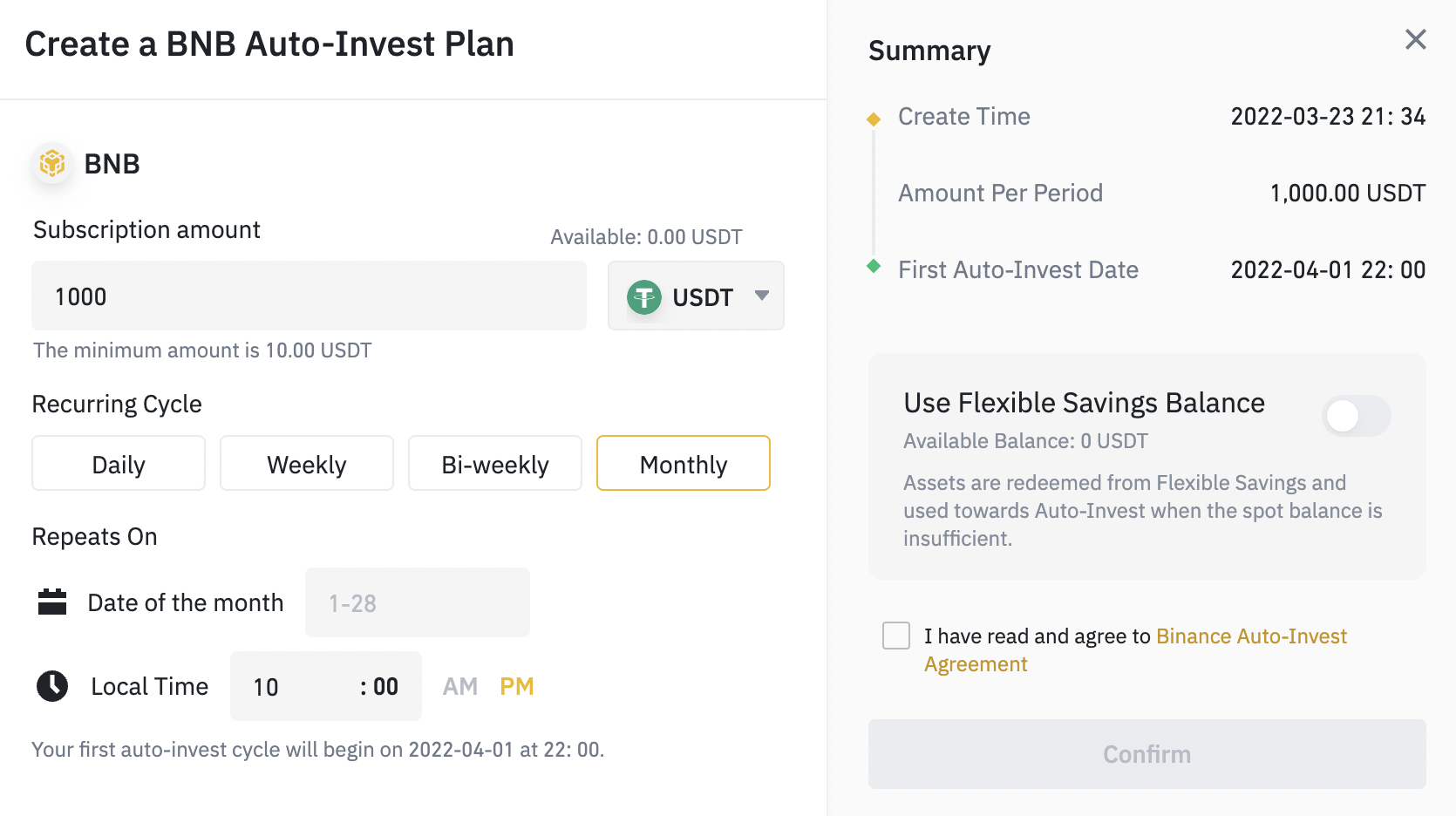

Và một sản phẩm mình thấy rất hay của Binance đó là Auto-Invest (Đầu tư tự động). Đây là sản phẩm tuyệt vời dành cho những người dùng muốn mua "đặt đấy rồi để đó" và những holders crypto nhàn rỗi, thậm chí là những người mới chưa quen với việc theo dõi nhịp thị trường.

Mình sẽ tóm tắt qua về phương thức Auto-Invest này một tí. Nếu là người đã tìm hiểu về Crypto một thời gian, bạn sẽ biết được một điều rằng hầu như rất khó để có thể xác định được điểm vào/thoát thích hợp của một đồng Coin. Thay vì phải “xác định thời điểm vào/thoát khỏi thị trường”, những nhà đầu tư thành công sử dụng chiến lược nắm giữ lâu dài để loại bỏ bước phỏng đoán và giảm thiểu rủi ro nếu đầu tư không đúng thời điểm. Người ta gọi những người này là holders dài hạn.

Đối với những bạn là người mới, bạn có thể không tự tin vào việc tự quyết định đầu tư hoặc đơn giản là không có đủ thời gian để nghiên cứu kỹ lưỡng trước khi giao dịch, nên việc “nắm giữ lâu dài” là cách tiếp cận phù hợp để bạn tích luỹ được tài sản.

Để giải quyết nhu cầu này, Binance cho ra mắt sản phẩm Auto-Invest, nhằm giúp bạn tạo được kế hoạch đầu tư tự động mà không cần bỏ ra nhiều công sức để nghiên cứu hay theo dõi biến động giá. Phương pháp này có gì hay ho?

Bằng việc sử dụng Auto-Invest, bạn có thể lập kế hoạch chia mua một đồng Coin theo nhiều chu kỳ đều đặn với một số vốn nhất định được bỏ ra ban đầu thay vì mua một lần. (Ví dụ đặt mua 1,000 USDT BNB, chia ra 10 tháng, mỗi tháng mua 100 USDT).

Nhờ việc lập kế hoạch mà nhà đầu tư không cần theo dõi sát sao tới thị trường, từ đó tác động của biến động lên giá trị của khoản đầu tư sẽ giảm đi. Đây chính là chiến lược Trung bình hoá chi phí đầu tư (DCA) huyền thoại mà sau này bạn sẽ được nghe nhiều khi quen với Crypto.

Do là chiến lược “đặt đấy rồi để đó”, nên DCA ngăn cảm xúc cản trở các quyết định đầu tư, khiến phương pháp này phù hợp với cả trader giàu kinh nghiệm nhất, những người rơi vào tình trạng đầu tư bất hợp lý do hội chứng FOMO hoặc FUD.

Sau khi bạn đã lập kế hoạch đầu tư, các lệnh tự động thực hiện mua Coin thành công thì dịch vụ Auto-Invest sẽ tiếp tục tự động đẩy số Coin đó và mở tài khoản Tiết kiệm linh hoạt (như mình đã nhắc ở trên) cho bạn.

Như vậy, cái hay của Auto-Invest là ở đây, phương thức này không chỉ giúp bạn mua Coin tự động với chiến lược DCA, mà còn tự động gửi tiết kiệm giúp bạn tạo ra thu nhập thụ động với lãi suất theo từng thời điểm của Binance.

Vì là hold dài hạn nên gần như phương pháp này rất hiệu quả cho các holder, họ vừa nhận lãi từ việc Coin tăng, vừa nhận lãi từ việc gửi tiết kiệm, vô cùng hiệu quả. Bạn có thể truy cập vào Auto-Invest tại đây.

Nhìn chung, các sản phẩm gửi tiết kiệm mình đưa ra ở trên đều cho mức lãi suất cao hơn ngân hàng, vì mình được biết lãi suất gửi tiết kiệm ngân hàng hiện tại rơi vào khoảng từ 3.1% - 5.6%/năm, thấp hơn tới 2 - 3 lần.

Câu hỏi đặt ra là liệu lãi suất cao thế thì có an toàn không?

Câu trả lời của mình là không có cái gì an toàn tuyệt đối 100%, kể cả gửi tiền ngân hàng. Rủi ro xảy ra khi sàn mà bạn gửi bị sập, cũng giống như gửi tiết kiệm truyền thống sẽ gặp rủi ro khi ngân hàng phá sản vậy. Do đó để an toàn bạn cần chọn sàn uy tín, có thể kể tới Binance, Kucoin khá có tiếng trong lĩnh vực này.

Lý do gì mà lãi suất gửi Crypto lại cao hơn gửi ngân hàng?

Dễ hiểu thôi. Bình thường để thành lập được 1 ngân hàng, sẽ có rất nhiều yêu cầu liên quan đến giấy tờ, thủ tục pháp lý và tài chính. Do đó ngân hàng sẽ phải tốn nhiều chi phí để vận hành, đòi hỏi lãi suất trả cho bạn phải giảm xuống để bù vào phần chi phí đó.

Còn với Crypto cho tới hiện tại vẫn chưa được công nhận hoàn toàn là phương thức đầu tư và không chịu sự quản lý của pháp luật. Do đó chi phí vận hành cũng thấp, vì vậy bạn được trả lãi cao hơn là bình thường. Chính vì điều này mà mình có lưu ý ở trên là phải chọn được sàn uy tín, an toàn, bởi nếu gặp sàn “dỏm" thì khi sàn sập, bạn có thể sẽ mất toàn bộ số tiền của mình đó nhé.

Như vậy với cách này, các “ngân hàng tiền điện tử” sẽ đóng vai trò là trung gian, nhận tiền gửi của bạn và sử dụng tiền đó để cho những người khác có nhu cầu vay hoặc họ sẽ sử dụng để đầu tư. Lúc này bạn hoàn toàn không biết tiền của mình sẽ được sử dụng để làm gì. Chính vì đặc điểm này mà phát sinh ra cách thứ 2 mà mình chuẩn bị đề cập tới đây.

Lending - Cho vay

Ở cách 1 mình nhắc tới ở trên, chúng ta sẽ nộp tiền vào cho sàn và số tiền đó sàn sẽ sử dụng cho người khác vay hoặc đa dạng hoá đầu tư theo ý họ. Việc của sàn chỉ là trả lại lãi suất cho mình thôi.

Còn với hình thức mình đang đề cập ở đây - Lending, chúng ta sẽ tham gia vào quá trình gồm 3 bên: Người cho vay, người đi vay và nền tảng DeFi (tài chính phi tập trung) hoặc CeFi (tài chính tập trung) hoặc sàn giao dịch.

Vì đối tượng mình hướng tới là những bạn là người mới, mình khuyến khích bạn nên sử dụng dịch vụ này của các nền tảng Lending tập trung hoặc các sàn giao dịch uy tín để đảm bảo an toàn. Còn nền tảng phi tập trung (DeFi) cơ chế có thể tương tự nhưng mình quan sát thấy có khá nhiều trường hợp bị hack và rủi ro xảy ra khá nhiều nên tạm thời chúng ta chưa cần sử dụng đến các nền tảng này nhé.

Ví dụ với cơ chế Lending trên sàn giao dịch Gate.io để bạn hình dung cách thức thực hiện nhé. (Gate.io là một trong những nền tảng sàn giao dịch mình đánh giá khá uy tín và thanh khoản tốt).

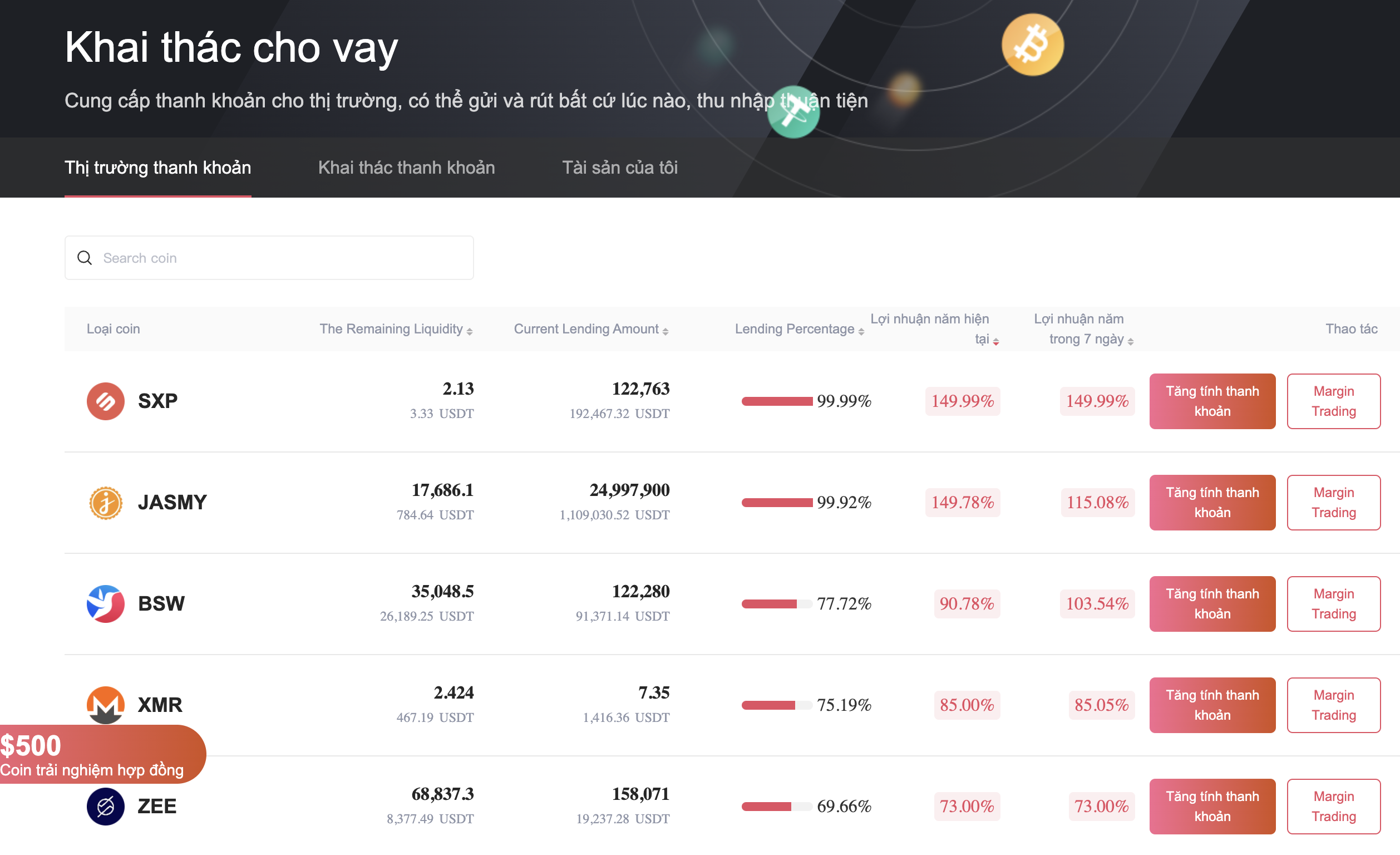

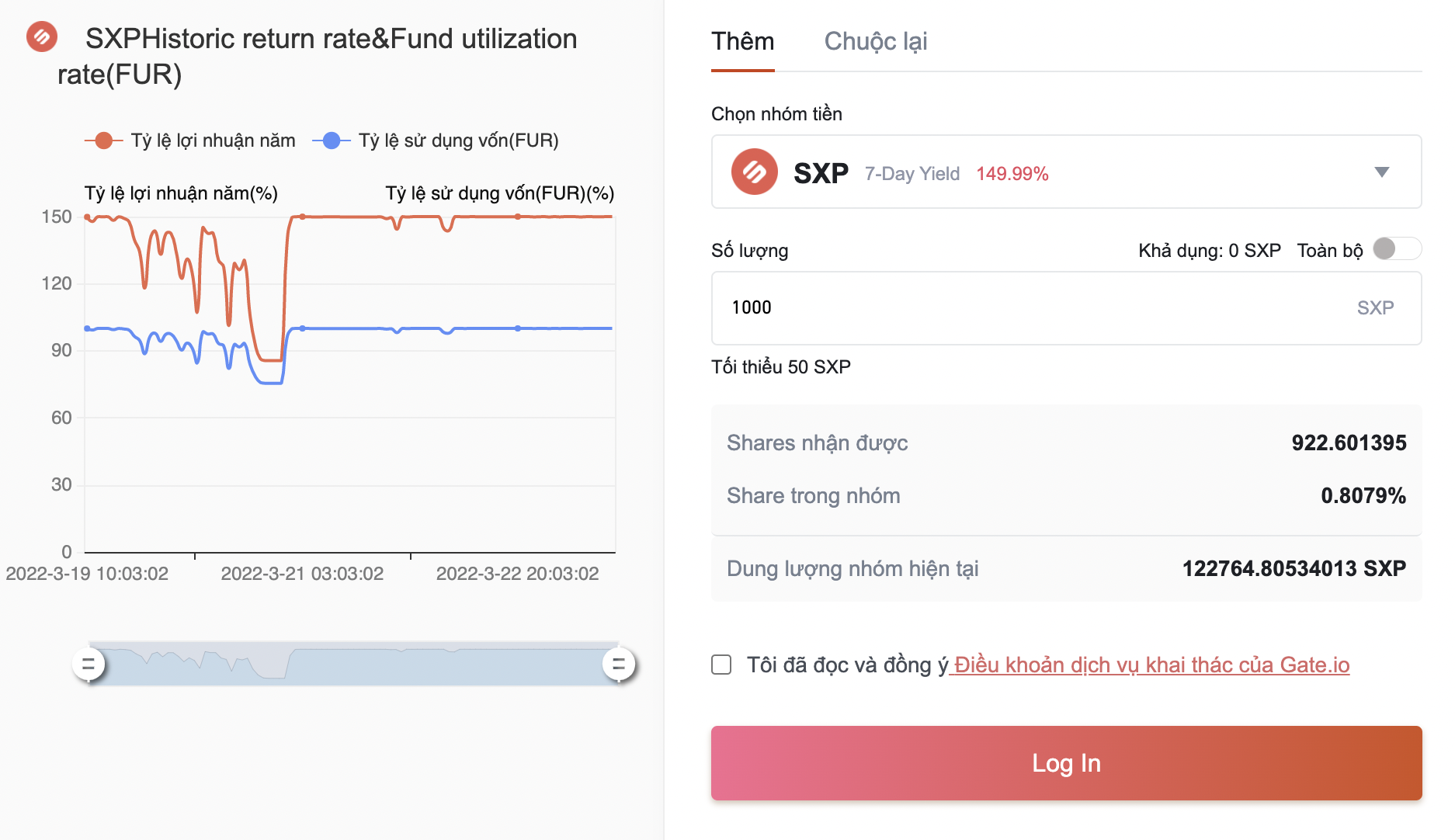

Hình minh hoạ dưới đây là sản phẩm Khai thác cho vay của Gate.io, bạn có thể thấy Gate đang hỗ trợ dịch vụ cho vay với các altcoin nổi bật như SXP, JASMY với lãi suất APY lên tới gần 150% tính theo năm, với kỳ hạn trong 7 ngày.

Mình sẽ tiến hành cho vay bằng cách nộp tiền vào Pool thanh khoản, ví dụ với đồng SXP. Nếu mình cho vay 1,000 SXP với lãi suất 149%/năm, cho vay trong 7 ngày thì sau 7 ngày số tiền lãi mình nhận được sẽ là: 1,000*[(149%/365)*7= 28.5 SXP.

Đối với các stablecoin như USDT thì lãi suất sẽ thấp hơn các altcoin khác rất nhiều. Và thường mình thấy stablecoin đem đi gửi tiết kiệm sẽ hiệu quả hơn đem đi Lending.

Về đặc điểm của Crypto Lending, nó có gì khác và nổi bật so với gửi tiết kiệm?

Bình thường ở ngoài đời bạn cho ai vay tiền thì đa phần là phụ thuộc vào độ uy tín của người đó mà quyết định có cho vay hay không? Những gì mà bạn nhận được khi cho vay theo phương thức này là “tôi sẽ trả tiền" cùng sự yêu quý từ những người bạn đó.

Còn với Crypto Lending, người vay tiền của bạn sẽ đa phần là những người không quen biết, gặp nhau vì người có nguồn cung còn người có nhu cầu, thậm chí còn là những người ẩn danh.

Vậy người vay tiền sẽ được lợi gì ở trường hợp này?

Ví dụ: Nếu một người muốn vay tiền mình và họ có sẵn $1,000 BTC, mình có thể cho họ vay $900 stablecoin sau khi nhận thế chấp $1,000 BTC đó. Sau đó người vay có thể dùng $900 này đi mua coin khác hoặc tiếp tục đầu tư. Như vậy với số vốn ban đầu là $1,000, họ đã có thêm $900 vay được để mua thêm coin và tăng Portfolio của họ lên. (Bạn cũng có thể ứng dụng phương thức này nếu muốn có thêm tiền để đem đi đầu tư).

Với trường hợp cho vay như thế này, sàn sẽ đứng ra làm trung gian quản lý pool thanh khoản cho vay. Quá trình này người vay sẽ phải chấp nhận trả phí cho sàn, sau đó sàn sẽ lấy một phần lãi suất, còn lại chia lại cho chúng ta. Khi tới hạn, nếu người vay không trả tiền đã vay trước đó thì phần Coin thế chấp sẽ được sàn chuyển về cho người cho vay, là chúng ta.

Điều này có nghĩa là gì? => Nghĩa là bạn không cần lo rằng người vay sẽ “bùng” tiền vì sàn đã thay bạn nắm giữ Coin thế chấp với giá trị nhiều hơn giá trị Coin bạn cho vay.

Tuy nhiên, vẫn tồn tại rủi ro khi cho vay với phương thức này. Vì Coin mà bạn nhận thế chấp là các đồng Coin có biến động, không phải stablecoin. Do đó nếu giá các đồng Coin này giảm thì bạn vẫn sẽ bị lỗ.

Đó là đối với Lending trên sàn tập trung, đối với các giao thức phi tập trung (DeFi) cũng hoạt động với cơ chế tương tự, nhưng thông qua các Smart Contract (hợp đồng thông minh) đã được lập trình sẵn. Cơ chế có thể tương tự như ở trên nhưng nó không dễ tiếp cận với người mới vì còn nhiều rắc rối đi kèm như: bạn phải sử dụng ví DeFi để kết nối, một số giao thức phi tập trung không đảm bảo về bảo mật, rủi ro bị hack mất hết tiền cao, rủi ro trượt giá,...

=> Vậy nên thời gian đầu mình không khuyến khích bạn sử dụng các nền tảng DeFi, chờ tới lúc bạn quen hơn với thị trường DeFi rồi làm cũng chưa muộn.

Staking - Đặt cọc

Staking là khái niệm khá phức tạp với người mới, mình sẽ cố gắng giải thích đơn giản nhất để các bạn dễ hiểu hơn.

Staking người ta hay gọi sang Tiếng Việt là Đặt cọc. Phương thức kiếm tiền với Staking xuất phát từ mô hình Proof-of-Stake (PoS) mà ra. PoS là mô hình để người tham gia vào mạng lưới và tiến hành Verify Transactions (xác minh giao dịch) diễn ra trên blockchain, để xem các giao dịch này có đúng hay không.

Những người tham gia vào quá trình xác minh này sẽ cần phải đặt cọc (stake) số lượng Coin mà họ có, hay nói đơn giản đó là khoá (lock) Coin vào trong giao thức để giành quyền xác minh. Chỉ có 1 trong tất cả những người tham gia stake này được quyền xác minh giao dịch mà thôi. Nếu người đó xác minh đúng giao dịch, trung thực thì họ sẽ được nhận phần thưởng khối và một phần phí mạng lưới, gọi là gas fee.

Còn nếu xác minh sai, hoặc không trung thực thì họ sẽ mất hết số lượng coin mà họ đã stake trước đó. Do đó không dễ để giành quyền xác thực, người xác thực phải là người đã stake nhiều Coin trước đó. Vì phải stake nhiều Coin thì họ mới có trách nhiệm, trung thực với nhiệm vụ xác thực của mình.

Vậy trong trường hợp này, người giành được quyền xác thực là giới hạn, vậy cơ hội nào để chúng ta kiếm tiền với phương thức này?

Vì chúng ta không đủ nhiều tiền để đóng vai trò là nhà xác thực mạng lưới nhận gas fee. Nên cách chúng ta kiếm tiền với phương thức này là chúng ta tận dụng dịch vụ Staking có sẵn trên các sàn giao dịch. Nhiều người cùng nhau khoá coin vào giống như hùn vốn lại, sau đó sàn sẽ đại diện sử dụng tổng số coin được khoá đó và đem đi làm người xác thực. Khi sàn nhận về được gas fee, họ sẽ chia lại cho những người tham gia stake theo tỷ lệ và đó là thu nhập của chúng ta.

Có thể nói cách thức này giống như chúng ta khoá Coin vào giao thức để nhận phần thưởng, khoá càng lâu thì phần thưởng càng cao.

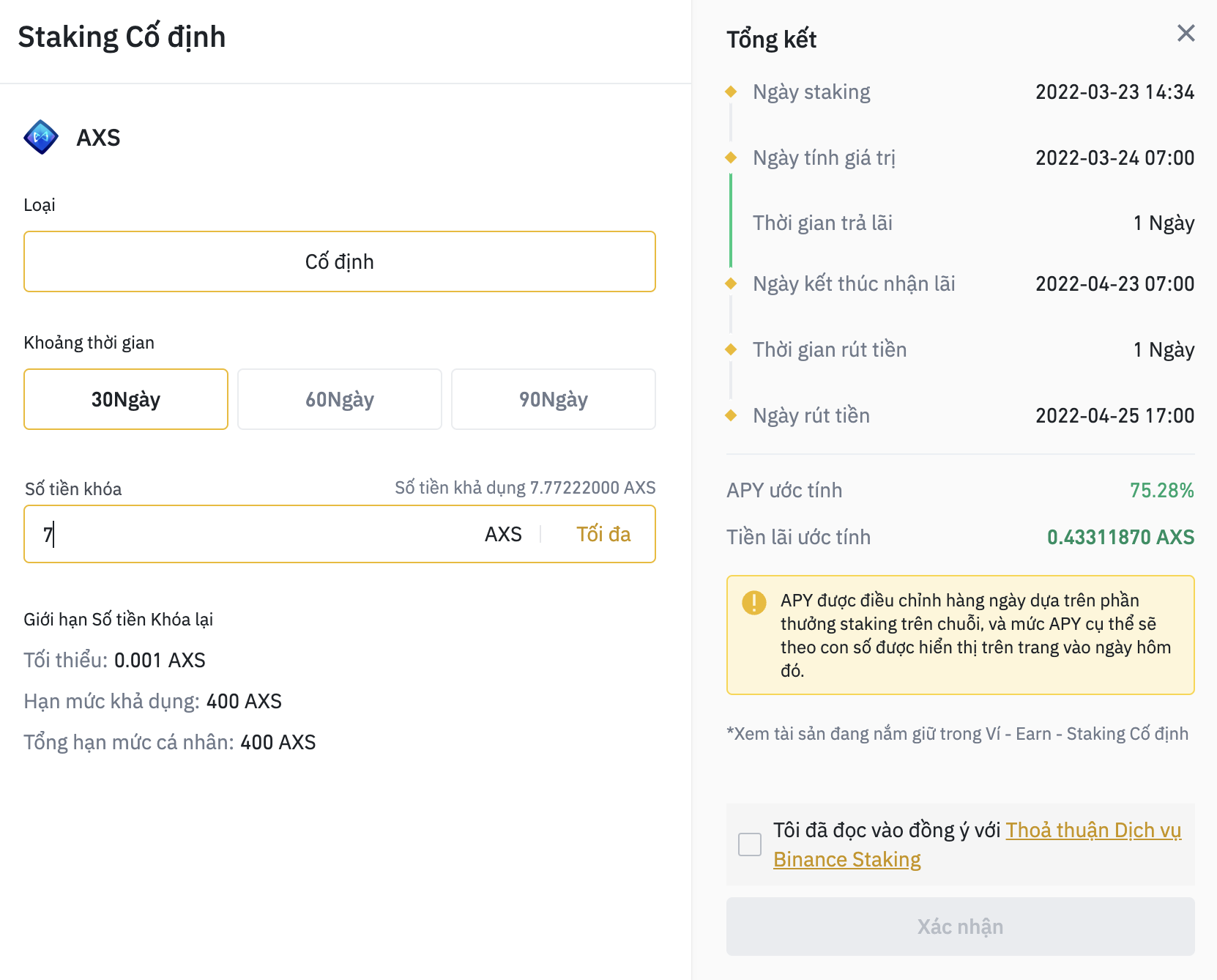

Có một số sàn giao dịch uy tín và an toàn để bạn tiến hành Staking như Binance và Coinbase. Mình đã sử dụng sản phẩm này của Binance và thấy mức lãi suất khá hấp dẫn. Dưới đây là ví dụ minh hoạ khi mình stake AXS trên Binance.

Mình đã chọn thời gian stake là 30 ngày, mức stake tối đa là 400 AXS. Lãi suất APY mình nhận được sẽ là 75%/năm, tương đương 6.25%/tháng. Với 7 AXS ($350) mình sẽ nhận được 0.43 AXS ($22) tiền lãi sau khi kết thúc kỳ hạn. Đây là mức lãi suất mà dường như không có ngân hàng nào có thể trả cho bạn lúc này, phải không?

Ngoài AXS, còn có nhiều Altcoin được hỗ trợ Staking nữa. Tuy nhiên mức lãi suất không giống nhau cho từng loại Coin.

Tới đây sẽ có nhiều người thắc mắc liệu có được rút Coin ra trong quá trình đang stake hay không? Và khi rút như vậy thì lãi suất sẽ tính như thế nào?

Câu trả lời ở đây là bạn hoàn toàn có thể rút tiền stake ra bất kỳ lúc nào. Tuy nhiên khi rút trước hạn như thế thì sẽ không được tính lãi đâu bạn nhé.

Vậy rủi ro nào đối với phương thức Staking?

Bất kỳ phương thức nào cũng tiềm ẩn rủi ro và Staking cũng vậy. Với Staking, đầu tiên bạn sẽ phải chịu bị khoá Coin trong một khoảng thời gian, nếu rút sớm thì không được nhận lãi suất.

Ngoài ra vì phải khoá Coin mà bạn có thể đối diện với rủi ro giá giảm trong quá trình đang stake. Vì thế phương thức này rất phù hợp với nhà đầu tư là holders dài hạn của đồng Coin, không có nhu cầu bán sớm thì stake sẽ giúp họ sử dụng vốn hiệu quả hơn và tăng số lượng Coin nắm giữ.

Ngoài Staking trên các sàn giao dịch tập trung uy tín, mức độ an toàn cao như mình đề cập trên đây, bạn còn có thể tham gia Staking vào các giao thức phi tập trung nữa. Tuy nhiên, với kinh nghiệm mình đã trải qua, mình thấy người mới không nên tiếp cận Staking vào các giao thức DeFi quá sớm khi chưa hiểu rõ về nó.

Sau khi đã đảm bảo bạn đọc có nền tảng kiến thức cơ bản vững chắc, mình sẽ chia sẻ thêm về kiến thức liên quan đến nâng cao, mở rộng cánh cửa bước vào tài chính phi tập trung (DeFi). Đây sẽ là hành trình dài, chúng ta cùng cố gắng mỗi ngày học một ít nhé.

Tìm hiểu thêm Hướng dẫn các bước staking coin trên sàn Binance.

Tổng kết

Như vậy trên đây là 3 cách kiếm tiền thụ động với Crypto mà nếu không phải ở lâu trong thị trường hay dành thời gian tìm hiểu thì bạn sẽ khó mà biết hết và trải nghiệm.

Mình biết không phải chỉ có 3 cách này là kiếm được tiền thụ động ở Crypto, mà còn rất nhiều cách khác nữa và bản thân mình cũng đã trải nghiệm qua. Tuy nhiên 3 cách này mình thấy an toàn và hiệu quả dành cho người mới nhất nên mình quyết định chia sẻ tới bạn đọc hôm nay.

Mong rằng những chia sẻ của mình có ích đối với hành trình tìm hiểu Crypto mỗi ngày của bạn. Vẫn còn nhiều lắm những kiến thức về Crypto mà mình đợi ngày chia sẻ hết tới tất cả mọi người. Hẹn gặp lại bạn ở những bài viết sau!