Liquidity Pool là gì? Các ứng dụng của Liquidity Pools trong DeFi

Liquidity Pool là gì?

Liquidity Pool (hay bể thanh khoản) là một nhóm token được khóa trong các hợp đồng thông minh (smart contract) để cung cấp tính thanh khoản cho các hoạt động giao dịch, trao đổi, cho vay và các ứng dụng khác trên thị trường tiền điện tử.

Bằng cách cấp vốn trước như thế này, liquidity pool cho phép các tài sản tiền điện tử được di chuyển tự động, không cần sự cho phép (permissionless), không cần phải có sự tham gia của cả bên mua và bên bán. Thay vào đó, một bên có quyền truy cập vào một lượng thanh khoản có sẵn vĩnh viễn, không cần phải đợi ai đó ở phía bên kia của giao dịch.

Liquidity pool thường được tạo thành từ 2 loại tiền điện tử - được gọi là một cặp (ví dụ: cặp ETH:DAI). Cặp này có trọng số như nhau nhằm tạo ra một thị trường cho người dùng giao dịch mua bán.

Ví dụ: Pool ETH:DAI được tạo thành từ 50% ETH và 50% DAI.

Liquidity Pool là nền tảng ra đời của nhiều sàn DEX (Phi tập trung) như Uniswap. Các bể thanh khoản là một phần quan trọng không chỉ của các AMM, các giao thức cho vay Lending - Borrowing, Yield Farming, Synthetic assets, GameFi,…

Cơ chế hoạt động của Liquidity Pool

Liquidity pool được tạo thành từ một cặp tiền điện tử, được khóa trong smart contract theo tỷ lệ giá trị chính xác 50:50. Thuật toán sẽ luôn duy trì tỷ lệ giá trị 50:50 đó.

Khi bạn muốn mua một token A từ pool bằng token B, đầu tiên, bạn sẽ gửi token B vào pool này và nhận lại token A. Khi token A được mua và bị xóa khỏi pool, thuật toán sẽ từ từ tăng giá của A và giảm giá của B vì nó muốn duy trì tỷ lệ giá trị của hai token trong pool là 50:50 ở mọi thời điểm.

Hầu hết AMM (công cụ tạo lập thị trường tự động) và liquidity pool sử dụng công thức tích số không đổi là:

x * y = k

Trong đó x và y đại diện cho số dư token tương ứng của một cặp và k là một hằng số không thay đổi.

Đây là công thức xác định về mặt toán học giá thị trường của token trong pool phải là bao nhiêu. Tất nhiên với các giao thức khác nhau thì công thức trên có thể sẽ khác nhau một chút.

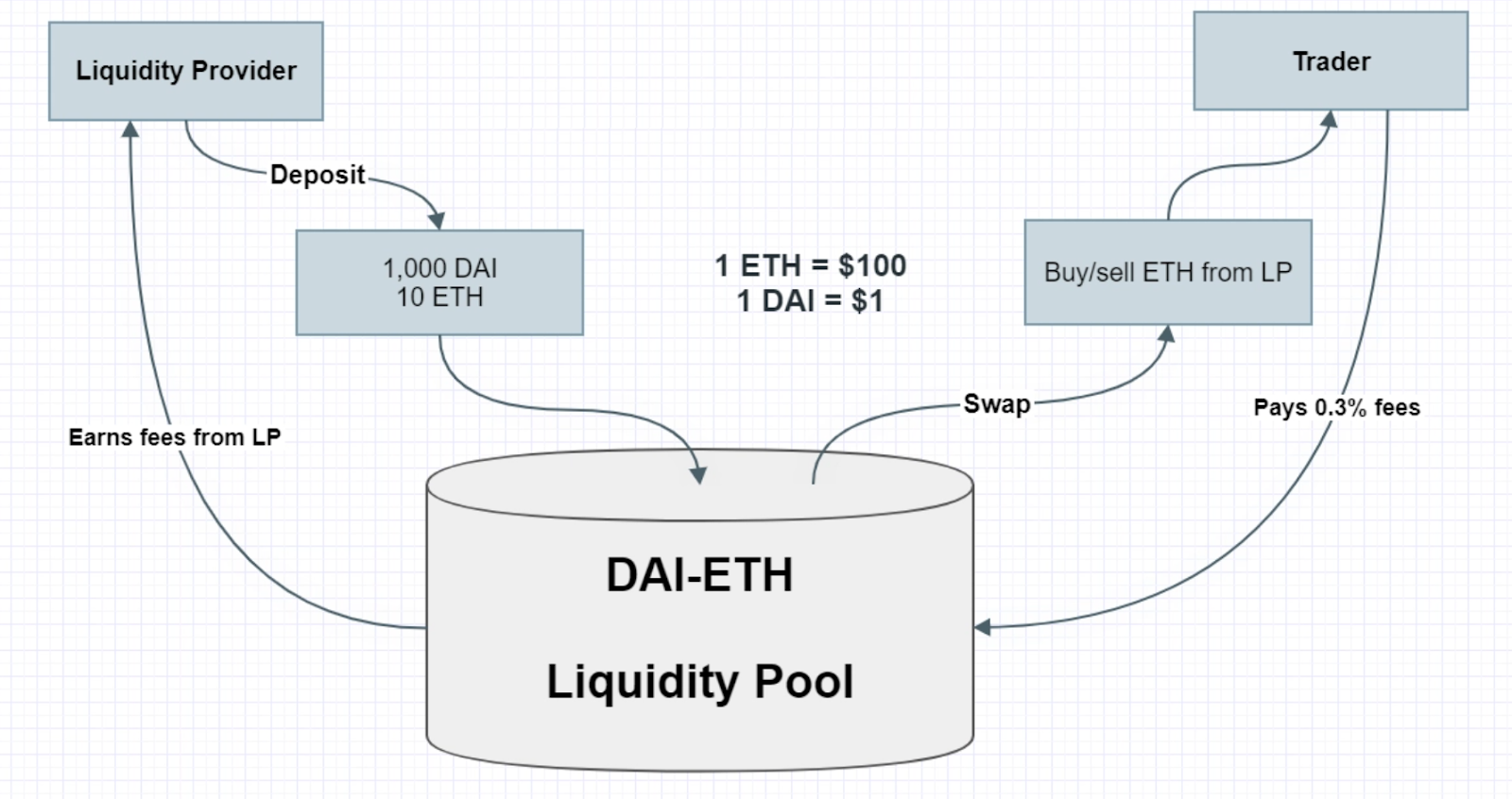

Để hiểu rõ hơn cơ chế hoạt động của liquidity pool, hãy xem xét một ví dụ sau:

Với cặp DAI-ETH, hãy đặt x là pool thanh khoản ETH và y là pool thanh khoản DAI. Giả sử pool chỉ có 10 ETH và 1.000 DAI.

=> Hằng số k = 10 ETH * 1,000 DAI = 10,000

Điều gì xảy ra khi ai đó muốn mua 1 ETH từ nhóm này? Anh ta cần phải trả bao nhiêu? Hãy xem công thức trên hoạt động như thế nào.

(10 - 1) ETH * (1,000 + y) DAI = 10,000

1,000 + y = 10,000/9

y = 1,111.11 - 1,000

y = 111.11

Khi ai đó mua 1 ETH, anh ta đang rút 1 ETH ra khỏi nhóm và gửi một số DAI vào nhóm. Vì vậy, x (pool ETH) sẽ giảm và y (pool DAI) sẽ tăng lên trong khi k không đổi.

Và bởi vì không có giới hạn order trong AMM, hợp đồng thông minh sẽ tự động tính toán y để xác định mức giá phải trả và đó là $111.11.

Bây giờ liquidity pool sẽ có 9 ETH và $1,111.11 DAI sau khi ai đó mua 1 ETH.

Để làm được tất cả những điều trên, pool phải có nguồn cung ổn định của hai token. Những token này đến từ đâu? Đây là lúc mà các nhà cung cấp thanh khoản (Liquidity Provider hay LP) thể hiện vai trò của mình.

Như đã nêu ở trên, một pool phải luôn duy trì tỷ lệ giá trị 50:50 chính xác. Do đó, LP phải ký quỹ một giá trị bằng nhau của mỗi token. Việc hoán đổi trở nên liền mạch hơn khi nhiều LP tham gia hơn nhưng sẽ rủi ro hơn nếu có ít người tham gia.

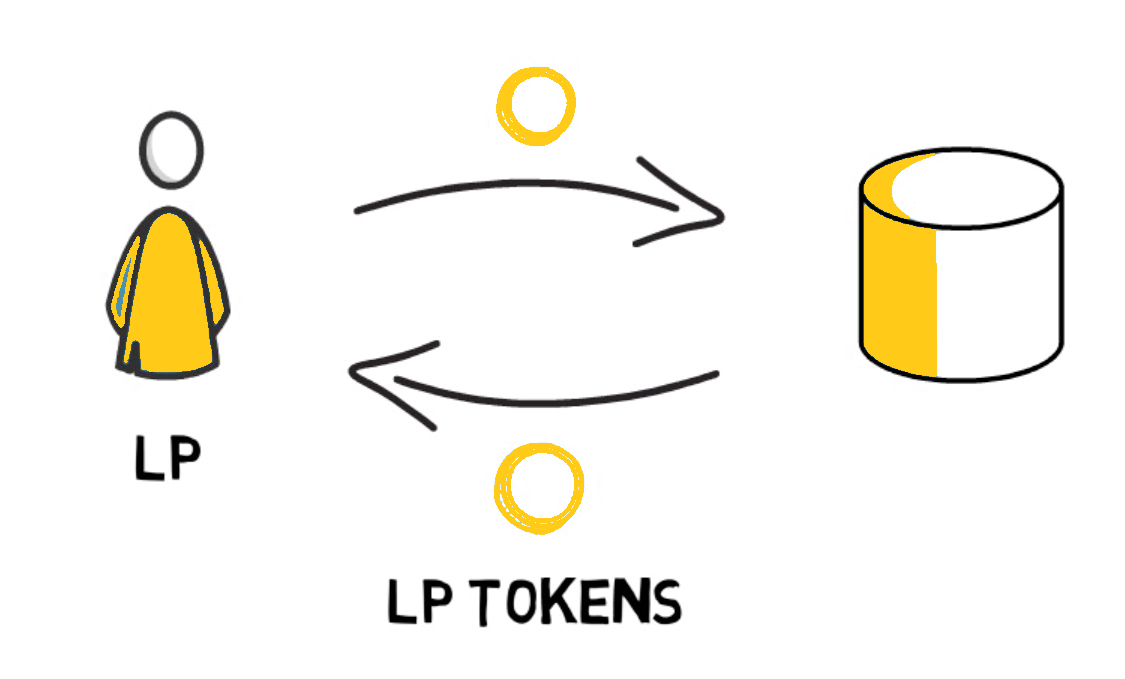

Lợi ích của việc cung cấp tính thanh khoản cho liquidity pool là gì? Khi một LP khóa các token của mình trong pool, anh ta sẽ được thưởng bằng LP token (token của pool thanh khoản). Ngoài ra, một tỷ lệ phần trăm phí được trả bởi các trader sử dụng pool này sẽ được chia cho những người nắm giữ LP token. Nó tạo động lực cho các Liquidity Provider cung cấp thanh khoản nhiều hơn cho liquidity pool. Để hiểu rõ hơn về cơ chế của AMM và Liquidity Provider, bạn có thể xem tại đây.

Vai trò của Liquidity Pool

Bất kỳ trader dày dạn kinh nghiệm nào trong thị trường tiền điện tử hay kể cả thị trường truyền thống cũng đều biết về những mặt trái tiềm ẩn khi tham gia vào một thị trường có ít tính thanh khoản. Cho dù đó là tiền điện tử vốn hóa thấp hay cổ phiếu penny, trượt giá (slippage) sẽ luôn là mối lo ngại khi cố gắng tham gia - hoặc thoát - bất kỳ giao dịch nào.

Slippage là sự chênh lệch giữa giá kỳ vọng của một giao dịch và giá mà nó được thực hiện. Sự trượt giá thường xảy ra nhất trong các giai đoạn thị trường có mức độ biến động cao và cũng có thể xảy ra khi một lệnh lớn được thực hiện nhưng không có đủ khối lượng ở mức giá đã chọn để duy trì chênh lệch giá mua - bán.

Một cách để thị trường đạt được tính thanh khoản là thông qua việc sử dụng các sổ lệnh (orderbook), giống như trong thị trường chứng khoán. Ở đó người mua và người bán tài sản đặt lệnh: họ chỉ định giá và số lượng của tài sản mà họ muốn mua hoặc bán. Giao dịch diễn ra khi cả người mua và người bán gặp nhau ở cùng một mức giá.

Trên thực tế, điều này cực kỳ kém hiệu quả vì bạn phải đặt một mức giá mà người khác sẵn sàng đáp ứng, nghĩa là bạn có thể bị buộc phải đặt giá thấp hơn hoặc đợi một thời gian dài để ai đó đáp ứng mức giá mong muốn của bạn.

Giải pháp cho phương pháp không hiệu quả, hay nói thẳng ra là đã lỗi thời này là một liquidity pool chạy một thuật toán, giúp cho việc mua/bán một tài sản dễ dàng hơn và có thể thực hiện được bất kể giá cả hoặc thời gian nào trong ngày.

Cụ thể, liquidity pool giải quyết vấn đề này bằng cách khuyến khích người dùng cung cấp tính thanh khoản thay vì để người bán và người mua khớp nhau trong orderbook. Điều này có nghĩa là người dùng có thể chỉ cần trao đổi token và tài sản của họ bằng cách sử dụng tính thanh khoản do LP cung cấp và giao dịch thông qua các hợp đồng thông minh.

Ứng dụng của Liquidity Pool trong DeFi

Sàn giao dịch phi tập trung (DEX)

Như chúng ta đã biết, liquidity pool đóng một vai trò thiết yếu trong hệ sinh thái tài chính phi tập trung (DeFi) - đặc biệt là khi nói đến các sàn giao dịch phi tập trung (DEX). Cụ thể hơn, liquidity pool cung cấp tính thanh khoản, tốc độ và sự tiện lợi cần thiết cho các DEX hoạt động hiệu quả.

Trước khi AMM ra đời, tính thanh khoản của thị trường tiền điện tử là một thách thức đối với các DEX trên Ethereum. Vào thời điểm đó, DEX là một công nghệ mới với giao diện phức tạp và số lượng người mua cũng như người bán ít nên rất khó để có một lượng nhà đầu tư sẵn sàng giao dịch thường xuyên.

Các AMM khắc phục vấn đề thanh khoản hạn chế này bằng cách tạo các liquidity pool và cung cấp cho các LP động lực cung cấp tài sản cho các pool này mà không cần trung gian hay bên thứ ba. Càng nhiều tài sản trong một pool thì tính thanh khoản càng nhiều, giao dịch càng trở nên dễ dàng hơn trên các sàn DEX.

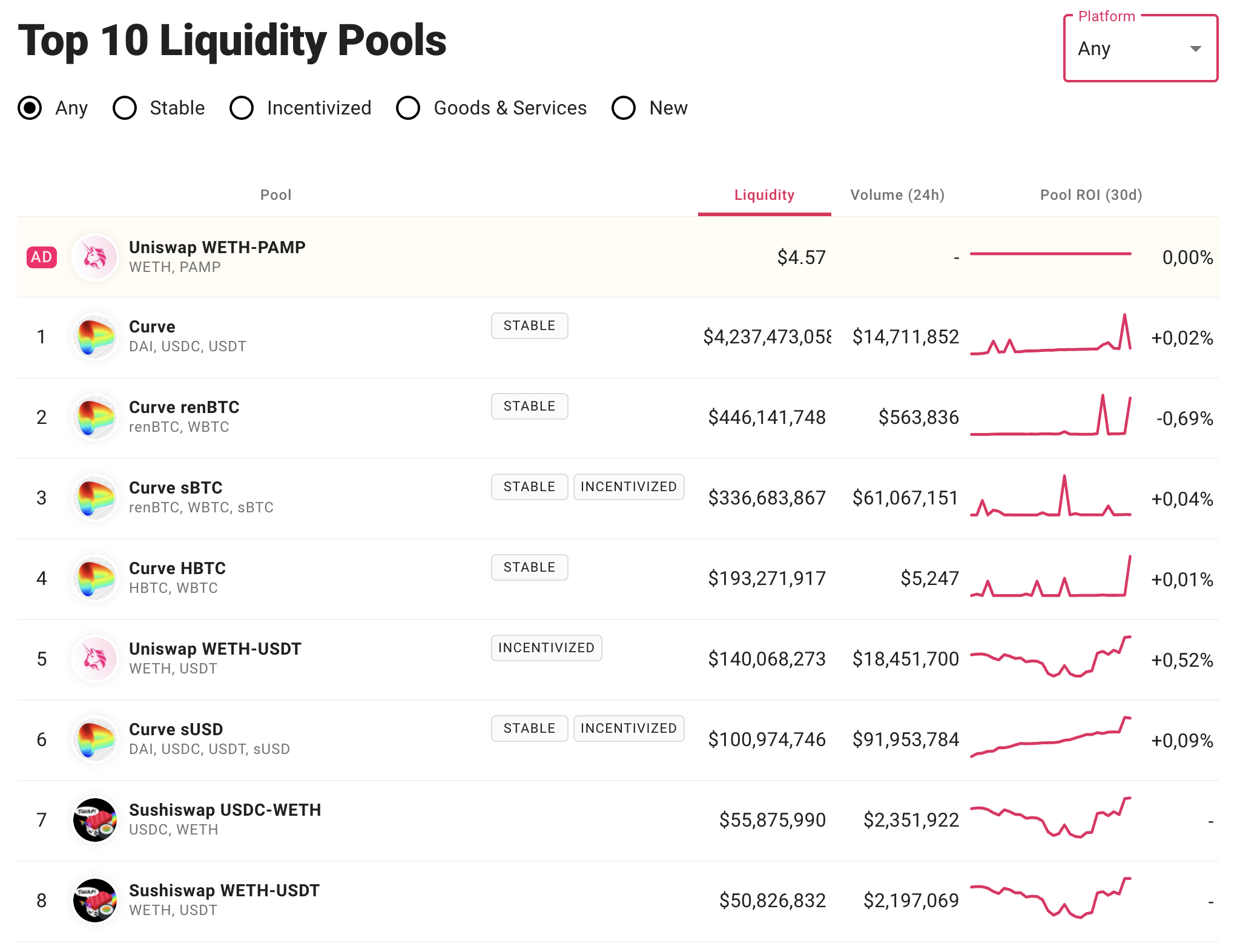

Một trong những giao thức đầu tiên sử dụng liquidity pool là Bancor - một hệ thống giao dịch được xây dựng trên Ethereum, nhưng nó chỉ trở nên phổ biến trong không gian tiền điện tử sau thành công của Uniswap.

Một số sàn DEX phổ biến khác sử dụng liquidity pool trên Ethereum là SushiSwap, Curve và Balancer; trên Binance Smart Chain (BSC) là PancakeSwap, BakerySwap và BurgerSwap.

Yield Farming

Cho đến giờ, chúng ta chủ yếu thảo luận về AMM - vốn là cách sử dụng phổ biến nhất của các liquidity pools. Tuy nhiên, thực chất ứng dụng của nó còn rộng hơn thế. Một trong số đó là yield farming hay liquidity farming. Các liquidity pools là cơ sở của các nền tảng tạo ra lợi nhuận tự động như Yearn Finance, nơi người dùng thêm token của họ vào các pool. Các pool này sau đó sẽ được sử dụng để tạo ra lợi nhuận.

Lending

Một ứng dụng khác của liquidity pools là sử dụng trong các giao thức lending & borrowing. Trong đó, người vay có thể ký gửi token của mình vào giao thức làm tài sản thế chấp và vay một tài sản khác từ chính giao thức đó. Mức phí sẽ được xác định bởi cung và cầu của tài sản họ vay.

Trong khi đó, ở bên kia của giao dịch, khi người cho vay ký gửi tài sản vào giao thức, họ cũng sẽ nhận lại một phần lãi suất từ người vay theo cơ chế của pool.

Phân phối token

Liquidity pools cũng đưa ra một giải pháp hiệu quả để phân phối token mới tới đúng người dùng trong các dự án tiền điện tử. Việc phân phối token theo thuật toán cho những người dùng đã đặt token của họ trong liquidity pool mang lại hiệu quả tốt hơn. Sau đó, các token mới đúc được phân phối theo tỷ lệ ký gửi token của mỗi người dùng trong pool.

Bên cạnh đó, người dùng cũng có thể hưởng lợi từ LP token.

Ví dụ: người dùng vay vốn từ Compound hoặc cung cấp thanh khoản cho Uniswap sẽ nhận được LP token đại diện cho phần của họ. Họ có thể gửi các LP token đó vào một pool khác để kiếm lợi nhuận.

Đúc synthetic token

Liquidity pool cũng được sử dụng khi tạo synthetic asset trên blockchain. Bạn có thể tạo một synthetic token bằng cách đặt một số tài sản thế chấp vào một liquidity pool và kết nối nó với một oracle đáng tin cậy.

Tranching

Một cách sử dụng khác, thậm chí còn tiên tiến hơn của các liquidity pool là tranching - hay còn gọi là tài chính cấu trúc. Đây là một khái niệm vay mượn từ tài chính truyền thống liên quan đến việc phân chia các sản phẩm tài chính dựa trên rủi ro và lợi nhuận của chúng. Các sản phẩm này cho phép LP lựa chọn các cấu hình trả lãi và rủi ro tùy chỉnh.

Rủi ro của Liquidity Pool

Rủi ro smart contract

Khi bạn gửi tiền vào một liquidity pool, pool sẽ là chủ sở hữu khoản tiền của bạn. Vì vậy, mặc dù về mặt kỹ thuật không có người trung gian nào giữ tiền của bạn, nhưng bản thân smart contract có thể được coi là người giám sát các khoản tiền đó. Do vây, nếu có bất kỳ lỗi nào xảy ra với smart contract như Flash Loans, tiền của bạn có thể mất vĩnh viễn. Bạn có thể tìm hiểu thêm về hình thức tấn công flash loans tại đây.

Rủi ro impermanent loss (tổn thất tạm thời)

Nếu bạn đang có ý định cung cấp thanh khoản cho một AMM, bạn sẽ cần biết về một khái niệm được gọi là impermanent loss.

Về cơ bản, impermanent loss xảy ra khi giá của một token giảm so với thời điểm bạn gửi chúng vào liquidity pool dẫn đến thua lỗ, so với khi bạn chỉ HODL và để chúng trong ví của mình.

Cụm từ này có tên gọi như vậy là bởi nó là những tổn thất tiềm tàng và chỉ xảy ra khi bạn thực sự rút token ra khỏi pool. Những tổn thất này có thể giảm hoặc biến mất hoàn toàn tùy thuộc vào sự thay đổi của thị trường.

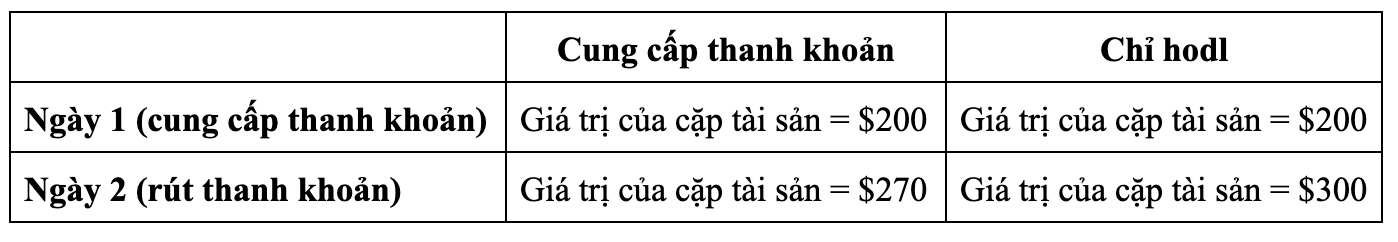

Dưới đây là một ví dụ cực kỳ đơn giản về impermanent loss. Tài sản của bạn có thể đã tăng giá trị, nhưng ít hơn so với khi bạn chỉ hodl.

Rủi ro truy cập

Hãy cảnh giác với các dự án mà các nhà phát triển được phép thay đổi các quy tắc quản lý pool. Đôi khi, các nhà phát triển có thể có khóa quyền rút tài sản khỏi pool của người dùng hoặc chỉ cấp quyền truy cập cho chính họ bằng cách thay đổi source code của smart contract. Điều này cho phép họ toàn quyền kiểm soát các quỹ trong pool. Nó được gọi là rug pull - một trò lừa đảo rút thanh khoản khá điển hình trong DeFi.

Tìm hiểu thêm về Rug Pull, bạn có thể xem thêm: Cách nhận biết & tránh dự án có dấu hiệu Rug Pull.

Kết luận

Sự ra đời của các Liquidity pool đã cung cấp một giải pháp mạnh mẽ, phi tập trung cho tính thanh khoản trong DeFi và là công cụ để mở ra sự phát triển của lĩnh vực này.

Khi tiền điện tử và tài chính phi tập trung ngày càng trở nên phổ biến hơn, tiến tới áp dụng hàng loạt, các liquidity pool chắc chắn sẽ đóng một vai trò quan trọng với nhiều trường hợp sử dụng khác trong tương lai.